不動産投資は、多くの人が興味を持つ投資先の1つですが、その一方で失敗してしまう方も少なくありません。

今回は、初めて不動産投資を考えている方やこれから始めようと思っている方に向けて、不動産投資のしくみやリスクについて解説します。

さらに、成功するための事前対策や注意すべきポイントについても詳しくご紹介します。

不動産投資を検討している方は、必見の記事です。

不動産投資の収入は2つ

まず重視したいのは毎月の安定した家賃収入

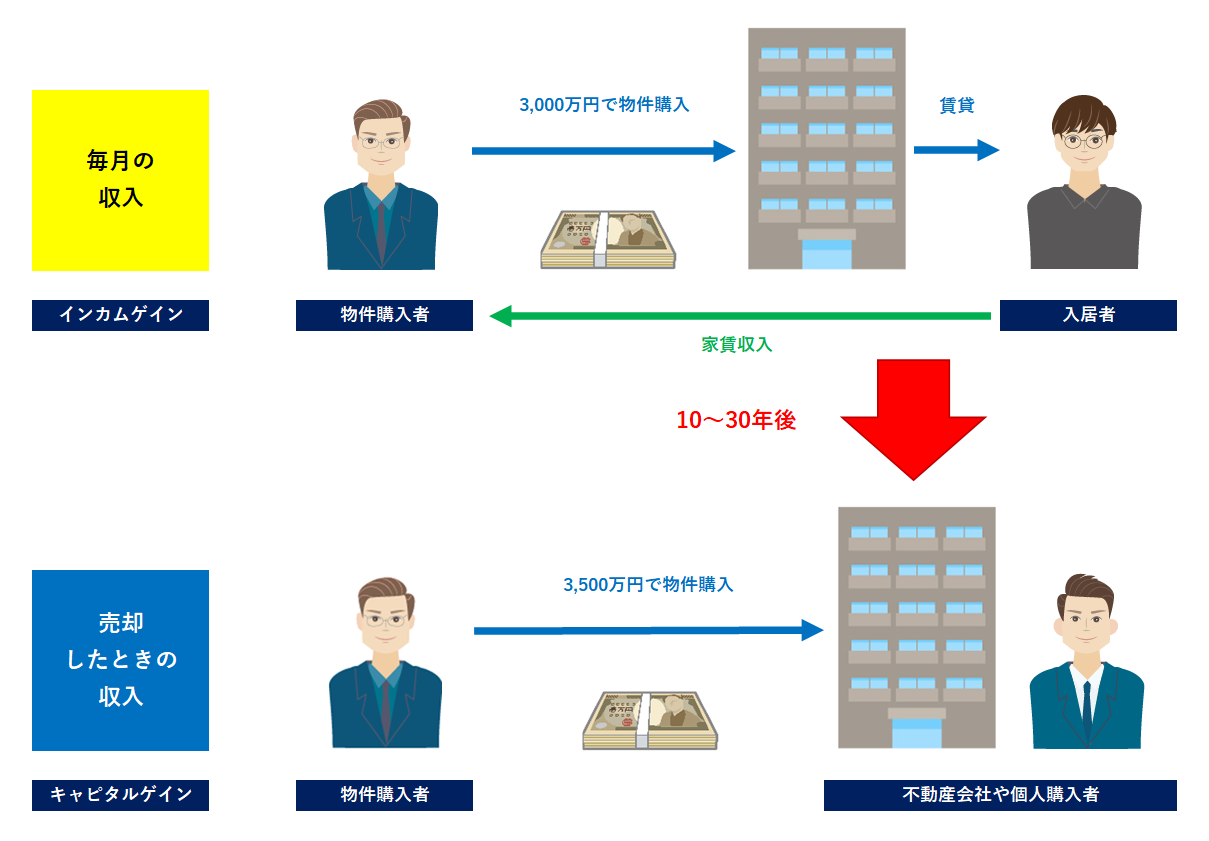

不動産投資は家賃収入(インカムゲイン)と、取得した不動産を売却して得られる売却益(キャピタルゲイン)の2つの利益があります。

初めての不動産投資なら、まずは安定した家賃収入を重視するようにしましょう。

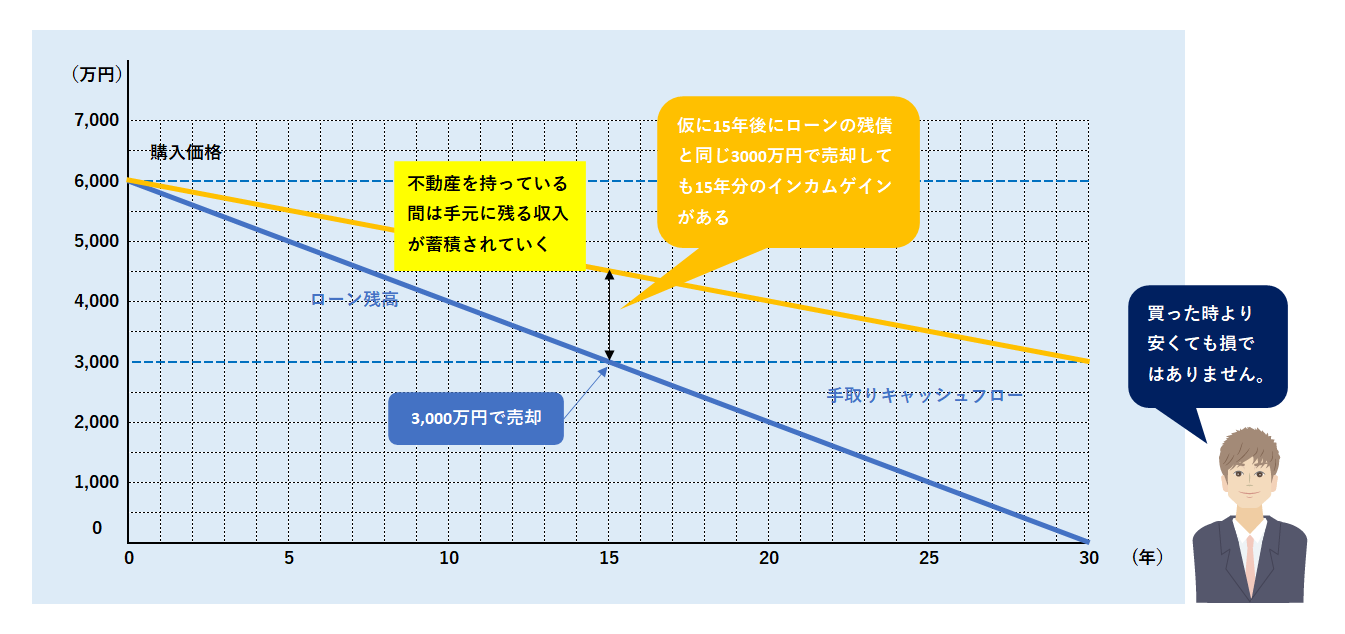

【6,000万円の物件を15年後に売却したときのイメージ】

仮に6,000万円の物件を銀行から借り入れて購入した場合、月々のローンの残債は少しずつ減っていきます。

一方で、家賃収入(インカムゲイン)により手元に残るキャッシュフローは蓄積され、仮に15年後に物件を売却しても、上図のように家賃収入は利益となります。

注意! 貸し出し中にも色々なメンテナンス費がかかる

・修繕費用

・募集広告

・固定資産税

貸し出し中も修繕や固定資産税などのコストがかかり、退去後はまた広告費がかかります。

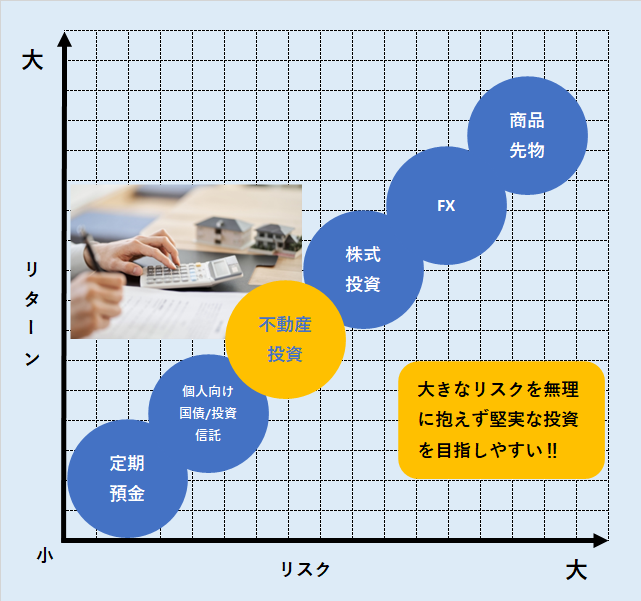

他の投資よりリスクとリターンは安定

長期的に安定した収入を得られる

株式や仮想通貨での投資などと違って、不動産投資の変動相場はゆるやかで、長期投資に向いています。

また、毎月の家賃設定は基本的には自分で行えるため、「いつまでにいくら貯めたい」という資金計画が立てやすいも魅力です。

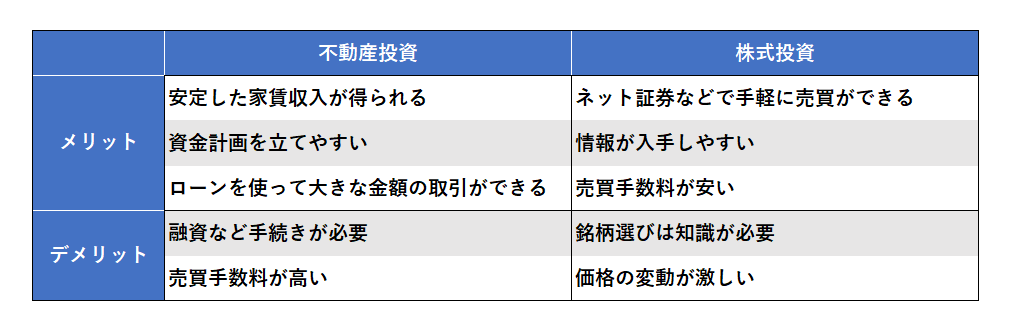

【株式投資との違い】

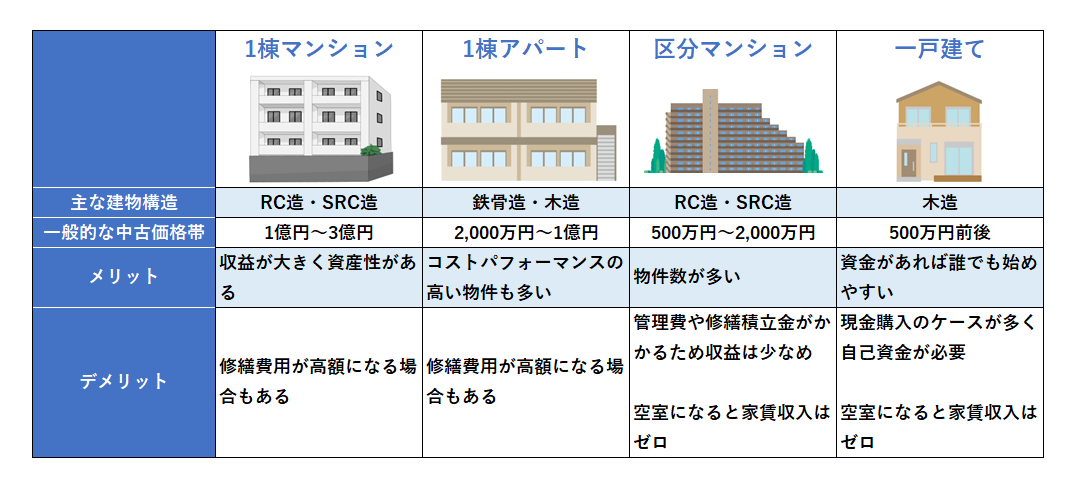

投資対象によって利点は異なる

何に投資するかによって毎月の収入額も変動する

不動産投資とひと口にいっても、所有形態は1棟まるごともあれば希望の部屋数だけを保有する区分、一戸建てなど、さまざまあります。

また、投資金額も大きく変わり、毎月の家賃収入を大きく得たいなら1棟マンションが基本的に有利になります。

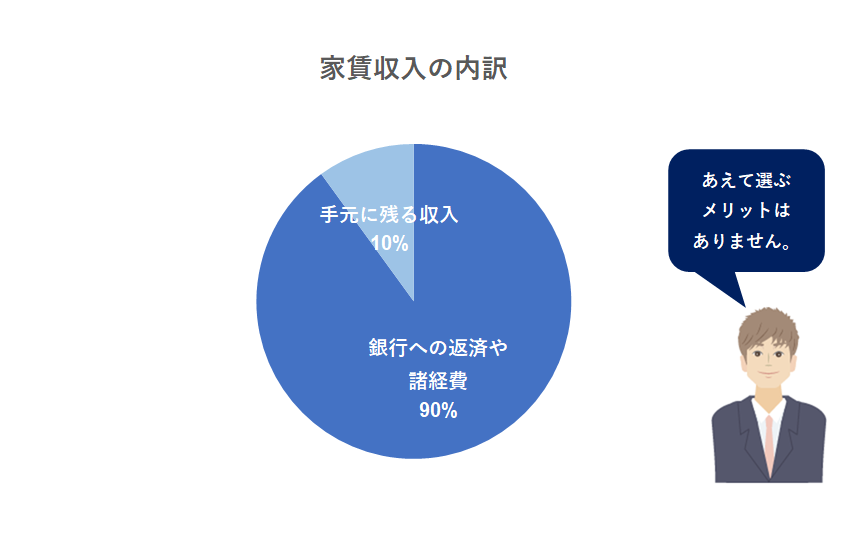

新築区分マンションはあまり儲からない

新築区分マンションは、割高な価格設定のためローンで取得した場合は銀行への返済などのコストが大きく、手元にお金が残りにくいのが難点です。

購入を考える前にキャッシュフローを慎重に計算する必要があります。

さまざまなリスクを押さえておく

投資である以上リスクはあるので事前に対策を知っておく

不動産投資は長期的に安定した収入を得られることが魅力ですが、投資である以上、メリットだけではありません。

空室になれば収入が入らず借入金の返済や税金などで赤字になるほか、家賃の滞納者が出てきたり、修繕費用が予想以上にかかったりした場合は、得られる収入が減ってしまいます。

主に下記の4つのリスクがあることを念頭に置いて投資に取り組むとよいでしょう。

その物件の収入がゼロになるばかりか、空室が続けば募集広告などでコストがかさみます。

なかなか入居がつかないなら建物管理や家賃設定などの見直しを行うとよいでしょう。

滞納は収入が無いばかりか、退去しないかぎり、新規に募集をかけることもできません。

入居審査はしっかりと基準を持ち、慎重に行うようにしておきましょう。

給排水設備やエアコン、また畳やフローリングなど室内のリフォーム費用のほか、マンションなら外壁など共用部分のコストもかかります。

築年数は入念に確認する必要があります。

不動産を売却して現金化したいと思っても、買い手が見つからなければ話が前に進みません。

また、売り急ぐと、そのときの相場によって想定より安くなる可能性もあります。

リスクは事前に対策を把握しておくと安心

不動産投資は主に2種類の収入があります。

ひとつは、借り主から受け取る毎月の家賃収入(インカムゲイン)。

もうひとつは、不動産を売却したときに得られる売却益(キャピタルゲイン)です。

家賃収入は株式投資や仮想通貨投資と違って、相場変動が1秒、1時間単位で起こるような世界ではなく、じっくり長期的な安定収入が目指せるのが特徴です。

そのため相場に振り回されず、忙しいサラリーマンでも取り組みやすいという利点もあります。

家賃は一般的には新築時が一番高くなりますが、ある程度の築年数を超えるとあまり変わらなくなります。

中古物件でも、外装や部屋のリフォームを等を行うことにより、値下がりを避けることもできます。

ただ、不動産投資はあくまで投資である以上、リスクもあります。

代表的な空室や家賃滞納、修繕や売りたいときにすぐに売れない流動性リスクなどのほか、場合によっては家賃を下げざるを得なくなるリスクもあります。

特に空室は該当エリアのターゲットのニーズと合致しているか、建物管理はどうかなど、ほったらかしせず、さまざまな観点で見直しを行いましょう。

きちんと対策を行えばリスクは軽減できます。

不動産投資に関するよくあるギモン

住宅ローンを抱えている場合は不動産投資用のローンを組めるのか?

不動産投資で組むローンは基本的にその不動産から得られる家賃収入から返済します。

返済に充てられるお金の出所が異なりますので、住宅ローンがあっても問題はありません。

むしろ本人の職業などの属性が重視されます。

シェアハウスは大丈夫なのか?

シェアハウス投資は一見表面利回りの高さが魅力の物件があります。

しかし、ゲストハウス規制などにより、以前のような投資妙味はなくなり、違法性があればオーナー責任として刑事罰が科せられる可能性もあるので、この類いの投資は注意が必要です。

投資先は地方と都心はどちらがよいか?

地方には表面利回りが15%以上の物件を見かけることもあります。

ただ、流動性が都心と比べて高くなく、売却して現金を得られるとは限らないデメリットもあります。

なるべく長期間の安定収入を目指して検討するとよいでしょう。

優良な中古物件を不動産業者が直接購入しない理由は?

不動産業者はキャッシュフローの問題などもあり、基本的には短期売買できる物件しか購入しません。

そのため、業者が買わないが、長期保有という観点から見ると魅力のある物件が市場に出てくるのです。

不動産価格はどのようにして決まるのか?

不動産価格は実需だけでなく、そのときどきの融資動向や金融政策など、さまざまな要因で左右されます。

つまり、不動産価格はそれ自体の価値だけでなく、ある程度は市場環境によって上下するものと捉えましょう。

不動産投資超入門[実践編]

コメント