生命保険の満期時にかかる税金

生命保険の中には満期保険金を受け取れるタイプのものがあります。

代表的な商品として「養老保険」と「学資保険」がありますが、所得税または贈与税がかかる可能性があります。

生命保険に加入するときには、満期時にどのような税金がどれだけかかるかを考え、なるべく手取り(税引き後)の金額が多くなるようにします。

契約者と受取人が同じ場合の満期保険金に対する税金

契約者(保険料を支払っていた人)と満期保険金の受取人が同じ場合、一時金による受け取りと年金による受け取りで税金の取り扱いが異なります。

一時金による受け取りの場合

一時金による受け取りの場合は「一時所得」となり、所得税や住民税がかかります。

一時所得は{(保険金-保険料総額)-特別控除50万円}×1/2と計算し、ほかの所得(給与所得、雑所得など)と合算して所得税額、住民税額を計算します。

50万円を控除してゼロまたはマイナスの場合は、一時所得はゼロとなり、税金はかかりません。

なお、契約した商品が5年以内に満期をむかえる一時払い養老保険は「金融類似商品」に該当し、この場合は、「源泉分離課税」(他の種類の所得と合算されず、分離して課税される)が適用されます。

このとき、満期保険金・解約返戻金の受取金額(配当金を含む)と払込保険料の差額に対して、所得税15%、住民税5%の税金がかかります。

生命保険会社は税金を差し引いた金額を受取人に支払いますので、改めて確定申告をする必要はありません。

また、10年満期の一時払い養老保険など5年超の商品でも5年以内に解約した場合も金融類似商品と同様の取扱いとなります。

※2013年(平成25年)1月1日~2037年(平成49年)12月31日までの所得に対しては、所得税に加えて復興特別所得税(所得税額×2.1%)が課税されます。

※満期時に生命保険会社から送付される計算書は確定申告に必要になりますので、大切に保管してください。

年金による受け取りの場合

年金による受け取りの場合は「雑所得」となり、所得税と住民税がかかります。

雑所得は支給される年金の額からこれに対応する保険料を控除して計算します。

具体的な金額は年末に生命保険会社から送付される計算書に記載されています。

雑所得は給与所得、一時所得などの他の所得と合算して所得税額、住民税額を計算します。

源泉徴収は所得税の前払いなので、源泉徴収されている場合には本来の所得税額から源泉徴収分だけ控除します。

確定申告により還付される可能性もあります。1カ所から給与をもらっている人は原則として、給与所得および退職所得以外の所得の合計が20万円までは確定申告は不要です(=税金がかかりません)。

公的年金には公的年金控除がありますが、公的年金でない一般的に販売している年金保険には控除はありません。

契約者と受取人が異なる場合の満期保険金に対する税金

契約者(保険料を支払っていた人)と満期保険金の受取人が異なる場合、贈与税がかかります。

<贈与税の計算方法>

贈与税=(1年間に贈与を受けた金額-110万円)×税率-控除額

贈与税の場合、年間110万円の基礎控除があるため、他に贈与を受けていない場合、110万円以下の満期保険金だと贈与税はかかりません。

また、贈与税は贈与を受けた金額によって税率や控除額が変わっていきますが、税率については10%~55%までとなっており、所得税よりも高めの税率となっています。

税金をなるべく少なくするポイント

・満期の年をずらして、満期時の一時所得の金額が大きくならないようにします。

・他の一時所得のマイナスと合算します。たとえば、生命保険の満期で多額の一時所得が発生する年に含み損をかかえた変額保険を解約すれば税金の額は少なくできます。

・意図しない贈与税は払わないようします。もし、既に契約している場合、保険金の受取人を契約者と同一に変更する手続を行うことで防ぐことができます

死亡保険金にかかる税金

生命保険に加入する目的や契約のしかたによって、死亡保険金にかかる税金が変わります。

このことを知っておかないと、支払う必要のない高額な税金を支払うことになってしまい、死亡時に必要なお金を考えて保険に入っても、必要保障額に満たない可能性もあります。

このようなことにならないように、どのくらい税金が発生するのか把握して加入する必要があります。

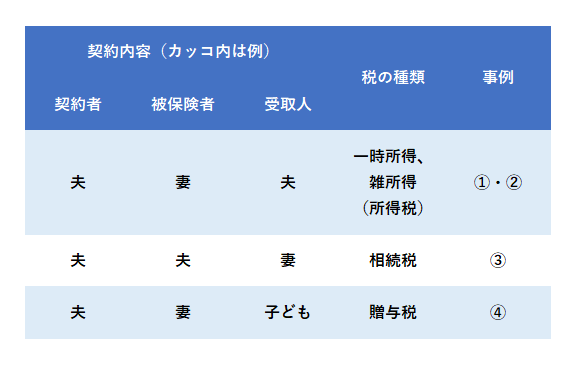

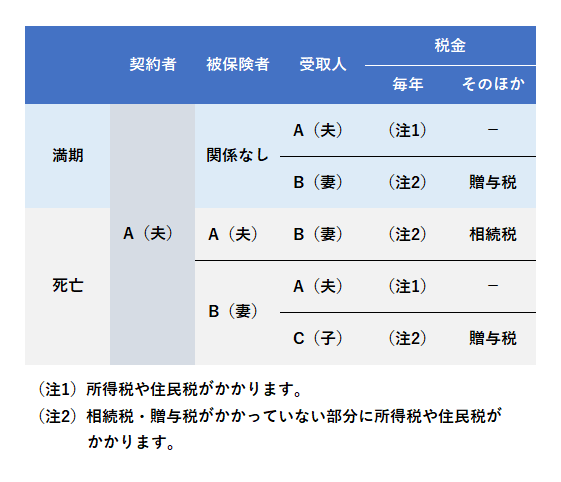

さまざまな場合の死亡保険金にかかる税金

契約者(保険料支払者)、被保険者(誰が亡くなったら支払われるか))、受取人の3名をどのように設定されていたかによって、死亡保険金にかかる税金の種類が異なります。

【死亡保険金を受け取った場合の課税関係】

①夫が妻にかけ、夫が一時金として受け取る場合

一時所得として所得税、住民税がかかります。

②夫が妻にかけ、夫が年金を受け取る場合

雑所得として所得税、住民税がかかります。

③夫が自分にかけ、妻が受け取る場合

税務上、相続財産に含まれます。

生命保険金は、法定相続人1人当たり500万円まで非課税です。

さらに、基礎控除が3,000万円+法定相続人1人当たり600万円あり、相続財産から債務、葬儀費用、基礎控除を引いてゼロまたはマイナスの場合は相続税を納める必要はありません。超えた部分に対して、財産の金額や法定相続人の数に応じて相続税がかかります。

④夫が妻にかけ、子どもが受け取る場合

保険金を受け取った子どもには贈与税がかかります。

契約者と死亡保険金受取人が同一の場合(一時所得)

契約者と死亡保険金の受取人が同一の場合は、死亡保険金は一時所得となり、所得税の課税対象となります。

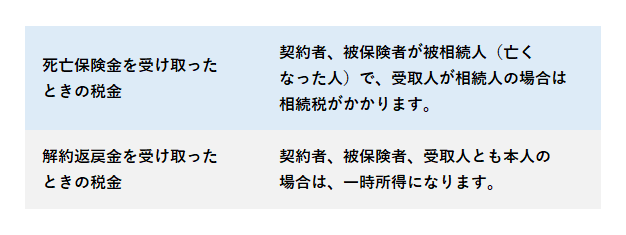

契約者と被保険者が同一の場合(相続税)

契約者と被保険者が同一の場合は、死亡保険金は相続税の課税対象となります。

ただし、保険金受取人が配偶者などの相続人の場合は、「500万円×法定相続人の数」までの金額が非課税となります。

契約者、被保険者、死亡保険金の受取人がそれぞれ異なる場合(贈与税)

契約者、被保険者、死亡保険金の受取人がそれぞれ異なる場合は、贈与税の課税対象となります。

死亡保険金にかかる税金の注意点

相続税は死亡した翌日から10か月以内に税務署に申告、納税します。

所得税と贈与税は保険金を受け取った翌年の3月15日までに確定申告と納税が必要となります。

なお、所得税がかかる場合は給与など他の所得と合算して課税されます。

税務署への申告が必要な場合、怠ると延滞税や重加算税が課されることもあるので注意が必要です。

一般的に同じ額の死亡保険金であっても税金の額は、「 相続税 < 所得税 < 贈与税 」となることが多いので、このことも念頭に置いて保険契約を考えましょう。

年末調整や確定申告で行う生命保険料控除

生命保険に加入している場合、手続きを行うことで毎年の所得税と住民税が少なくなります。

税金を減らすことができるこの特権は年末調整か確定申告で申請することが必要になります。

生命保険に加入していれば、自動的に税金が少なくなるというものではありませんので注意してください。

生命保険料控除の概要

生命保険料控除とは、1月1日~12月31日の間に支払った生命保険料を、金額に応じてその年の所得(収入から経費を差し引いた利益(金額))から一定額を差し引くことが出来る制度のことです。

生命保険料控除は、次の3つに区分されています。

・生存・死亡に起因して保険金・給付金が支払われる「一般の生命保険料控除」

・個人年金保険契約にかかる保険料である「個人年金保険料控除」

・入院や通院等に基因して保険料が支払われる「介護医療保険料控除」(介護医療保険料控除は新制度にて新設)

保険料の適用限度額について

各保険料控除枠と適用限度額は下表のようになります。

※なお、従前の制度を「旧制度」、改正後の制度を「新制度」と記載しています。

・旧制度適用対象: 平成23年12月31日以前に締結した保険契約等に係る保険料等

・新制度適用対象: 平成24年1月1日以降に締結した保険契約等に係る保険料等。

(ただし、契約日が平成23年12月31日以前で、平成24年1月1日以後

に更新・特約途中付加等により契約内容が変更された場合を含む)

※企業保険については、被保険者単位での加入・増額等に関わらず、団体単位の契約締結・更新時期で判定されます。

※制度の所得控除限度額はそれぞれ2.8万円ですが、合計した場合は7万円が限度額となりますので注意してください。

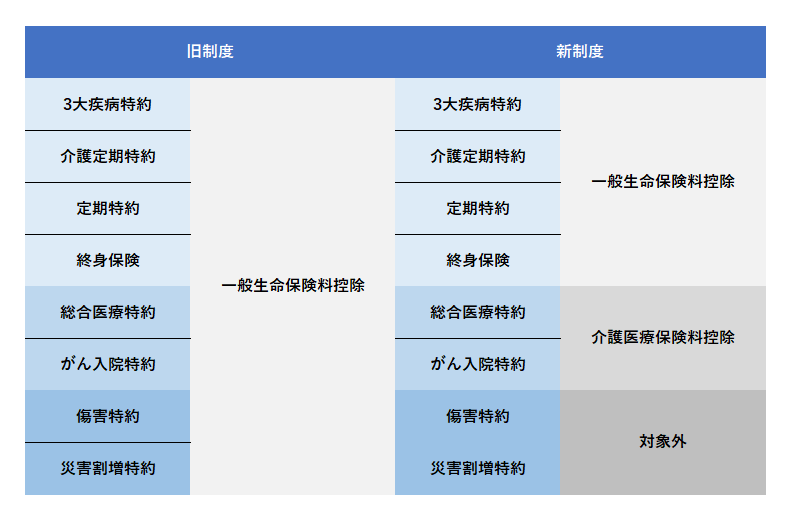

旧制度及び新制度における控除制度適用について

同じ商品でも旧制度と新制度で下記のような違いがあります。

【例:保険料控除区分】

生命保険料控除の計算方法

所得税・住民税の生命保険料控除額は旧制度、新制度それぞれ以下のとおりです。

旧制度(一般・年金それぞれに適用)

【所得税における所得控除額の計算】

.png)

【住民税における所得控除額の計算】

.png)

新制度(一般・介護医療・年金それぞれに適用)

【所得税における所得控除額の計算】

.png)

【住民税における所得控除額の計算】

.png)

手続きの方法

①生命保険料控除証明書が10月頃に生命保険会社から送られてくるので、大切に保管します。もし紛失してしまったら、生命保険会社に連絡して再発行を受ける事ができます。

②給与所得者と個人事業主(自営業)とでは、生命保険料控除を受ける手続きの方法が異なります。

・給与所得者の場合

会社から配布される給与所得者の保険料控除申告書に必要事項を記入し、①の生命保険料控除証明書を添付して会社に提出します。

なお、給与の年間収入金額が2,000万円を超えている場合や2か所以上から給与の支払を受けている場合で、本業の給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人は、年末調整ではなく確定申告が必要となりますので注意が必要です。

・個人事業主(自営業)の場合

確定申告のときに申告書に必要事項を記入し、①の生命保険料控除証明書を添付して税務署に提出します。

生命保険料控除の効果

生命保険料控除では、生命保険料控除の金額だけ税金の額が少なくなるというものではありません。

課税所得額から生命保険料控除の金額が引かれるのです。

税金の額は(所得×税率)によって計算されるので、税率がいくらかによって税金の減る額は異なります。

所得がゼロの人は、税金を納めなくてもよいので変わりありません。

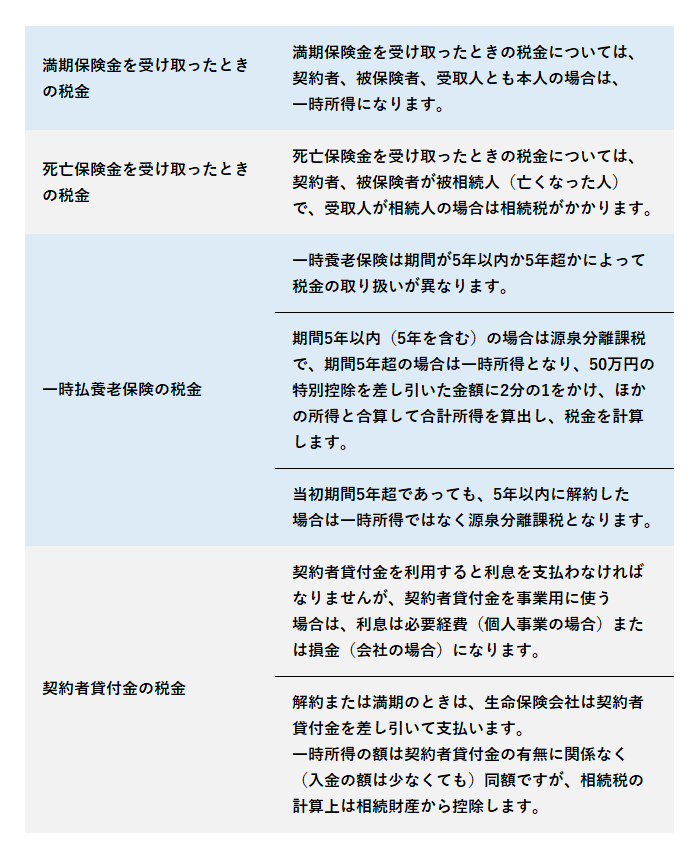

各種生命保険と税金

生命保険の税金は保険の種類(終身保険、定期保険、養老保険など)によってさまざまです。分かりにくいところが多くありますが、何も考えずに申告をすると損をする可能性があります。

生命保険は所得税、相続税、贈与税など多くの税金が関わってきます。知っていると知らないとでは大きな違いが出ます。

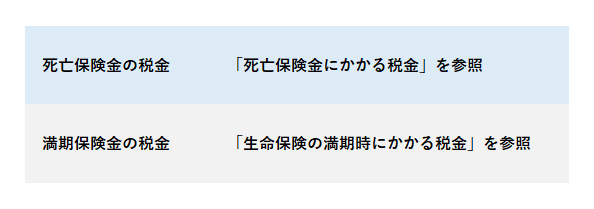

終身保険と税金

被保険者が亡くなったときのみ保険金が支払われます。

被保険者や受取人が誰であるかによって税金の取り扱いが異なります。

定期保険と税金

定期保険は、一定期間内に死亡したときのみ保険金が支払われます。

満期保険金はなく、保険料は掛け捨てです。

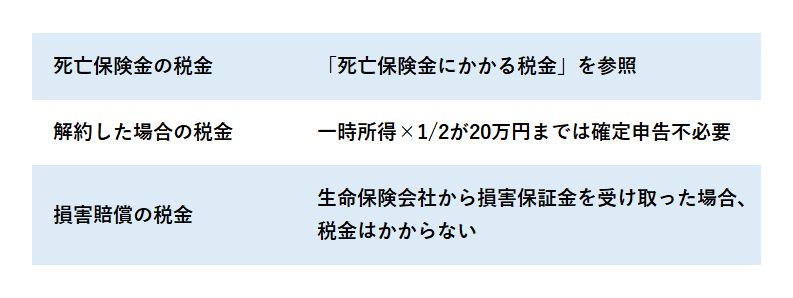

養老保険と税金

養老保険は、死亡保険金(死亡したとき)または満期保険金(満期のとき)と同額の保険金を受け取ることができます。

保障のほか貯蓄の機能もあります。

貯蓄保険と税金

満期時に満期保険金、保険期間内に死亡の場合は保険料の合計額が死亡保険金としてもらえます。

ほかの保険は年齢が上がるにつれて保険料が上がりますが、貯蓄保険の保険料は同額です。

変額保険と税金

死亡時に基本保険金+変動保険金(最低0)がもらえる保険。

保険料の支払方法は月払いまたは一時払い、保険期間のある有期とない終身があります。

こども保険と税金

満期保険金の税金

祝い金、満期保険金から保険料を控除した額が一時所得として課税されます。

ただし、特別控除の50万円以内であれば非課税のため、祝い金が一時所得になることは少ないでしょう。

受取人に判断能力があれば、贈与できます。

祝い金、満期保険金を子どもに贈与した場合は贈与税の対象となります。

年間110万円を超える贈与を受けた場合は、贈与税がかかります。

親が死亡した場合の税金

親が死亡したとき、こども保険も相続財産とみなされます。

こども保険の評価額は祝い金、満期保険金の評価額と養育年金の受給権の評価額との合計となります。

20歳未満の子どもが相続により財産を取得した場合は、その子どもの年齢に応じて相続税が少なくなります(未成年者控除)。

逆に、子どもが死亡して親が保険金を受け取ったときは一時所得となります。

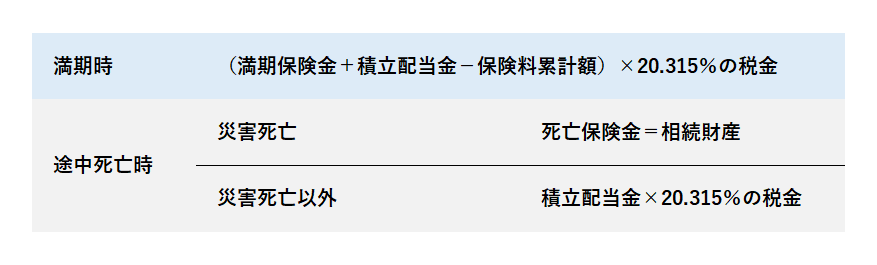

財形保険と税金

財形保険は、勤労者の住宅取得と老後の準備を税制面から支援する制度です。

勤務先に財形制度があれば利用可能です。

財形保険は、生命保険会社のほか、損害保険会社、銀行などが扱っています。

生命保険会社の場合は住宅資金の準備や老後の準備という財形本来の目的以外に、生命保険が付随しています。

なお、保険料は生命保険料控除の対象とはならず、また、退社時には解約しなければなりません。

財形積立保険

財形住宅貯蓄積立保険

元本550万円までの利息は非課税。住宅以外の目的で引き出すと、差益の20.315%の源泉分離課税となります。

財形年金保険及び財形年金積立保険

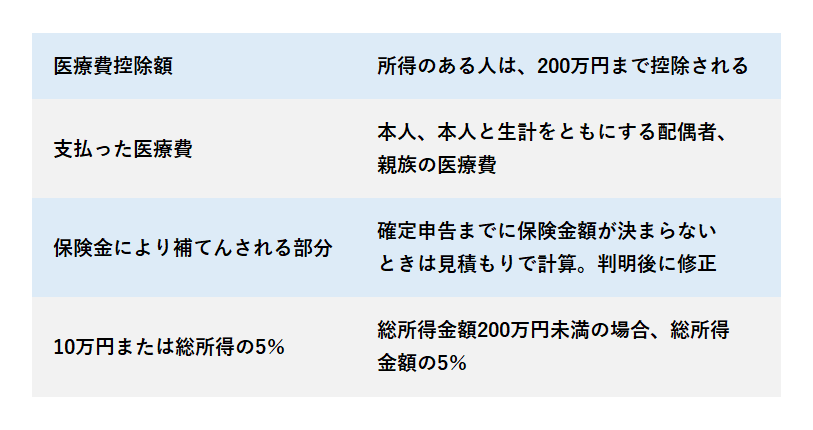

医療費控除

医療費控除は所得控除の1つで、所得から控除して、これに税率をかけます。医療費控除は年末調整ではできないため、確定申告をする必要があります。

<計算式>

(医療費控除額) = (支払った医療費) - (保険金により補てんされる部分) - (10万円または総所得の5%)

※身体障害者に対しては、障害者控除(27万円)または、特別障害者控除(40万円)が受けられる。

相続税と生命保険

生命保険の活用は相続税の節税の中で最も手軽な相続税対策といえます。

不動産も相続税対策の点では有効ではありますが、「誰でもできるハードルの低さ」という点で、不動産より生命保険に分があります。

相続税は誰もが必ず払うものではない

財産を残せば必ず相続税がかかるというものではありません。

基礎控除があり、3,000万円+600万円×法定相続人の人数(たとえば法定相続人が3人の場合は3,000万円+600万円×3人=4,800万円)を下回る財産であれば、相続税を納める必要は原則的にありません。

納めなければならない人にとっては、相続税は大変な税金となります。

それは相続税以外の税金は所得や利益といった入ってきたお金から必要経費などで出ていったお金を引いた残りのお金に対して税金がかかるのに対し、相続税は亡くなった日における財産(必ずしも現金や預金ばかりではありません。

不動産など換金しにくい財産もあります。)に対して税金がかかるからです。

そこで、相続税以外の税金は原則として現金で直ちに納めなければならないのに対して、相続税は土地などの物で納めたり(物納)、長期間分割して納めたり(延納)することも認められています。

要するに相続税は物納や延納が認められているほど、納めるのに大変な税金であるということです。

遺産分割

相続税とは別に、故人の残した財産をどのように相続するかということも考えなければなりません。

相続人の間でうまく分割がまとまればよいのですが、財産は自宅のみなど、分割の難しいケースもあります。

生命保険のメリット・デメリット

生命保険のメリット

相続税の支払資金

相続税は被相続人が亡くなってから数ヶ月で納めなければなりません。

誰もいつ死ぬかわかりません。

いつかわからない日のためにお金を用意するということは大変なことです。

相続税の額を予想し、満期時点の元本と利息で納付しようと預金を始めても、満期まで生きている保証はありません。

生命保険であれば、契約後直ちに効力が発生しますので、いつでも相続税を納めることができます。

遺産分割用の資金

遺産分割において、土地や建物だけの場合、相続人の間で分けようがないこともありますが、生命保険に入っていれば、土地や建物のほかに現金があるので、相続人の間で満足するように分けることができます。

生命保険のデメリット

変額保険で損をしたり、生命保険のかけすぎで財産を減少させることにより税金が減るのでは意味がありません。

たとえば、相続税1,000万円の予想が、変額保険で5,000万円損失があったために相続税を払う必要がなくなったが、差し引き4,000万円財産が減少してしまったというようなことがあります。

生命保険における民法上と税法上の財産の取り扱いについて

生命保険も「相続財産」には違いがありませんが、一般的な相続財産とは取り扱いがまったく異なることに注意が必要です。

【一般的な相続財産の取り扱いについて】

・民法上の相続財産:遺言や遺産分割協議をする場合に対象となる財産

・税法上の相続財産:相続税の申告対象になる財産

一方で生命保険における財産の取り扱いについては、以下の例で説明すると、

【例】夫が死亡して、死亡保険金の受取人となっている妻が5,000万円の生命保険金を受け取った場合

民法上:保険金は受取人固有の財産となり遺産分割の対象には含まれない

税法上:遺産分割の対象ではないが、「みなし相続財産」扱いで課税対象にはなる

つまり、妻が受け取った生命保険金5,000万円は遺産分割の対象にはなりませんが、相続財産とはみなされるので、相続税の申告書に記載が必要になります。

生命保険(死亡保険金)は、被相続人が死亡して初めて被相続人のものとなる財産です。

この死亡保険金の受取人を被相続人本人にしている場合、死亡した時点で被相続人がもともと持っていた財産となり、遺産分割の対象になります。

しかし、死亡保険金の受取人を被相続人本人ではなく相続人にしていた場合、それは被相続人の持っていた財産として取り扱われません。

これでは事実上税金がかからないのと同じことになります。

このような不公平が起きないように、保険金の受取人が誰であっても、生命保険契約は相続財産とみなして(みなし相続財産)相続税の課税対象にしているわけです。

相続税の計算方法(概要)

相続税の計算方法は以下のとおりです(①から⑤の順に説明します)。

①財産から債務、葬式費用、基礎控除(=3,000万円+600万円×法定相続人の人数)を差し引き、課税遺産相続を算出します。

※法定相続人とは、相続放棄があった場合においては、その相続放棄がなかったものとした場合における、民法に規定する相続人をいいます。

②課税遺産総額を法定相続分(※)により分割したと仮定します。

※法定相続人と法定相続分

代襲相続:相続人となるべき子どもや兄弟姉妹が相続開始前に死亡しているときは、孫や甥・姪が代わって相続することができます。

③法定相続分の財産に対して税率をかけ、相続人ごとの相続税の額を計算し、これを合計して相続税の総額を出します。

例:相続人が3人の場合

課税遺産総額

相続人Aの法定相続分の財産×税率-控除額=相続税額

相続人Bの法定相続分の財産×税率-控除額=相続税額

相続人Cの法定相続分の財産×税率-控除額=相続税額

【相続税の速算表】

④実際の遺産相続は、法定相続分どおりにする必要はありません。

相続人の全員が納得すれば問題ありません。各自の相続税は、

相続制の総額×各自の相続財産/相続財産の合計 によって算出します。

どのような分け方をしても、相続税の総額は同じです。

⑤配偶者には「配偶者に対する税額軽減」があります。

二次相続のときにはこの税額軽減が使えないので、二次相続時を想定して税金を考える必要があります。

贈与税と生命保険

現預金等を生前贈与すると、贈与を受けた方(受贈者)がすぐに使ってしまうのではないか。

まだ、稼いだこともないのに、多額の現金を持たせるのは、金銭感覚や勤労意欲を失わせることになってしまわないかなど、相続対策をしたいと思っても、このようなことを解消しなければ、贈与をしようとする子供や孫のその後が心配です。

しかし、これらが解消できるなら、贈与したいと思っている方(贈与者)が多いのも事実です。

これらの心配を解消できる方法として、生命保険を使う方法があります。

贈与税の計算方法

亡くなった方が財産を持っていると、相続税がかかります。

一方、贈与税は、1月1日から12月31日までの間に受けた贈与に対して、贈与を受けた人が、翌年3月15日までに贈与税の申告と納税をしなければなりません。

1年間に受けた贈与の合計から110万円を引いた残りに贈与税がかかります。

ですから、贈与された金額が110万円以下であれば贈与税はかかりません。

110万円を超えた場合には、以下の算式で贈与税を計算します。

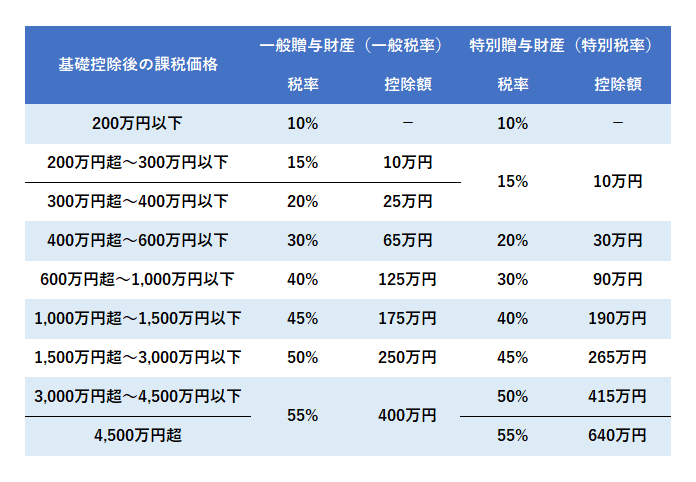

【平成27年1月1日以降の贈与税の税率表・贈与税の速算表】

※暦年課税の場合において、直系尊属(父母や祖父母など)からの贈与により財産を取得した受贈者(財産の贈与を受けた年の1月1日において20歳以上の者に限ります。)については、「特例税率」を適用して税額を計算します。この特例税率の適用がある財産のことを「特例贈与財産」といいます。また、特例税率の適用がない財産(「一般税率」を適用する財産)のことを「一般贈与財産」といいます。

例1 400万円贈与してもらった場合

400万円-110万円=290万円・・・A

Aが300万円以下なので、

290万円×15%-10万円=33万5,000円

例2 800万円贈与してもらった場合(父母や祖父母から贈与を受けた場合)

800万円-110万円=690万円・・・A

Aが1,000万円以下なので、

690万円×30%-90万円=117万円

例3 800万円贈与してもらった場合(父母や祖父母以外から贈与を受けた場合)800万円-110万円=690万円・・・A

Aが1,000万円以下なので、

690万円×40%-125万円=151万円

例1と例2を比較してみると、贈与した金額は2倍になっていますが、贈与税は約3.5倍となり、83.5万円増加しています。

さらに、例1と例3を比較すると贈与税の額は約4.5倍となり、117.5万円増加しています。

贈与税の税率は相続税以上の税率となっているのです。また、このように金額が増える割合以上に税金が増える税制を、累進課税といいます。

贈与税の問題点と相続時精算課税制度について

自分が死んだら相続税がかかり、妻、子ども、孫が相続する財産が減るとなったら、生きているうちに財産の一部を贈与してしまおうと考えるでしょう。

そこで、国は相続税の減少を防ぐために贈与に対して贈与税をかけています。贈与税は相続税を補う税金だといえます。

贈与税が相続税の減少を防ぐ税金だといっても、相続税は全員にかかるわけではなく、毎年亡くなった方の1割以下の方しか相続税の対象になっていません。

しかし、相続税を納めるほどの財産をもっていなくても、贈与をすれば贈与税がかかってきます。

「相続時精算課税制度」は、60歳以上の父母または祖父母から20歳以上の子・孫への生前贈与について、子・孫の選択により利用できる制度です。

贈与時には贈与財産に対する軽減された贈与税を支払い、その後相続時にその贈与財産とその他の相続財産を合計した価額を基に計算した相続税額から、既に支払った贈与税額を精算します。

この制度には2,500万円の特別控除があり、同一の父母または祖父母からの贈与において限度額に達するまで何回でも控除することができ、2,500万円までの贈与には贈与税がかからないことになります。

ただし、相続時精算課税制度を利用した場合、贈与税の基礎控除(110万円)の利用はできませんので注意が必要です。

贈与額が2,500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されますが、その贈与税は相続時に相続税額から差し引かれ、相続税額が少ない場合は差額が還付されます。

相続時精算課税制度は、選択制ですから、例えば父からの贈与については選択するが、母からの贈与には選択しない(従来の贈与を適用する)ことができます。ただし、一度選択したら取り消すことはできません。

将来、相続税が課税されるような資産家からの贈与について相続時精算課税制度を選択しようとする場合には、有利不利の判断を慎重に検討する必要があります。

個人年金と税金

高齢化社会の進展とともに、死後に支払われる保険だけではなく、生きていたら支払われる保険についても関心が集まっています。

年金に関する税金はあまりなじみがないものです。贈与税がかかってしまわないように注意が必要です。

生命保険料控除

保険料の支払い時に生命保険料控除が利用できます。

ただし、金額は大きくはないので、年金に入ろうか、いくらにしようかと考えるときは生命保険料控除を考慮しないほうがよいでしょう。

年金と税金

年金は受け取るときに毎年、雑所得として課税されます。

年金の額からこれに対応する払込保険料を控除した額が雑所得となります。

公的年金と異なり、公的年金控除(所得控除)がありません。

このほか、贈与税や相続税がかかることもあります。

ただし、相続税法の規定により、相続税や贈与税がかかった部分については所得税がかかりません。

この場合には、支給される年金額のうち所得税がかかる部分の額から、その額に対応する払込保険料を控除した額が圧所得になります。

年金と評価

年金を受ける権利は財産の一種とされ、相続税や贈与税の対象になります。

相続税と贈与税は、財産の評価額によって金額が異なります。

年金を受ける権利の評価額は、年金の種類、支給開始の前後いずれかによって異なります。

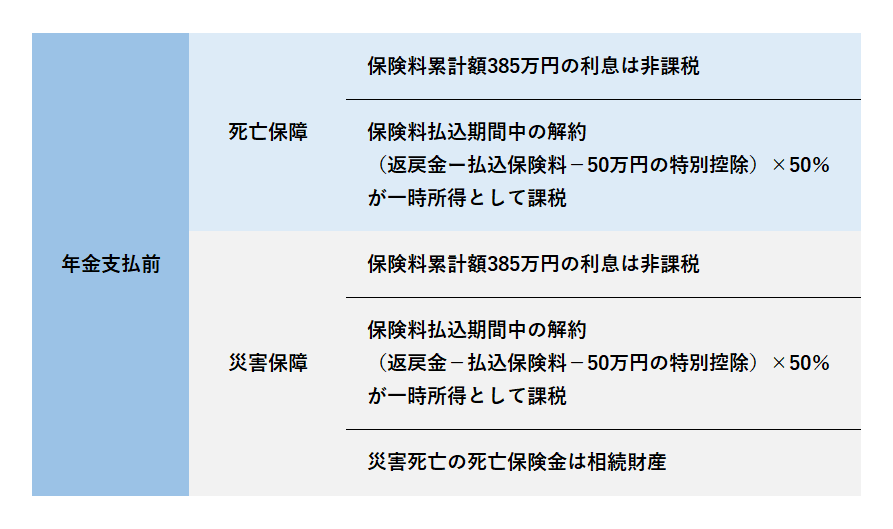

以下の図①から⑥まで、評価額の計算方法が異なります。

具体的な計算については、税理士または税務署に確認するとよいでしょう。

個人年金の税務上の取り扱いの変更

相続等に係る生命保険契約等に基づく年金の税務上の取り扱い

平成22年7月6日の最高裁の判決により所得税法が改正され、同年10月20日に施行されました。

これまでは、個人年金については、相続等により取得したものであるか否かを問わず、その支払いを受ける年金の所得金額の全額に所得税がかかっていました。

しかし、この改正により、相続税や贈与税がかかった部分については所得税がかからないこととなりました。

この変更により、所得税については平成22年分から変更後の計算方法に基づいて計算が行われています。

また、平成20年分以後の年分において税金を納めすぎになっている人については、一定の手続きを行うことにより、税金の還付を受けられることがあります。

【取り扱いの変更の対象となる人】

次のいずれかに該当する人で、保険契約等に係る保険料の負担者でない人です。

・死亡保険金を年金形式で受給している人

・学資保険の保険契約者が亡くなったことに伴い、養育年金を支給している人

・個人年金保険契約に基づく年金を受給している人

※実際に相続税や贈与税などの税金を払わなかった人も、この変更の対象となります。

平成20年分以後の年分において税金を納めすぎになっている人について

一定の手続きを行うことによって、税金の還付を受けられることがあります。

手続きの場所

ア.所得税の還付を受けるとき・・・税務署

イ.所得税は還付とならないが、住民税や国民健康保険などが減額となるとき・・・市町村

手続きの期限(所得税の還付を受けるとき)

ア.既に確定申告をしている年分の手続き(更生の請求)

この取り扱いの変更を納税者の人が実際に知った日の翌日から2か月以内に手続きを行う必要があります。

また、更生の請求に基づき払い過ぎの税金を返してもらえる期間は、原則としてその申告書を提出した日から5年間となるので注意が必要です。

イ.確定申告をしていない年分の手続き(確定申告または還付申告)

これから申告する年分の翌年1月1日から5年を経過する日までに行う必要があります。

<注意点>

・還付を受けることができるかどうか、また、その還付金の額は、各人によって異なります。

・還付の可能性がある人に対しては保険会社等から通知書が送られていますが、通知書が届かない場合も取り扱いの変更の対象となるのではないかと思われる人は、保険会社等に確認して下さい。

・具体的な手続きの方法は、税務署等にお問い合わせの上、期限内に手続きを行って下さい。国税庁のホームページに詳細な説明が載っています。

・住民税については、各市町村に確認して下さい。

平成22年10月20日以降に対象となる個人年金を初めて受け取ることになった人について

個人年金の種類に応じて、その年金の残存期間年数・支払総額等をもとに所得税の金額の計算を行います。

具体的な計算については税理士または税務署に確認して下さい。

年金の課税方法は?

年金は受け取るときに毎年、雑所得として課税されます。

なお、一定の個人年金については、雑所得として課税されない場合もあります。

公的年金も雑所得になりますので、確定申告では個人年金と公的年金を合計して雑所得を計算します。

公的年金と税金

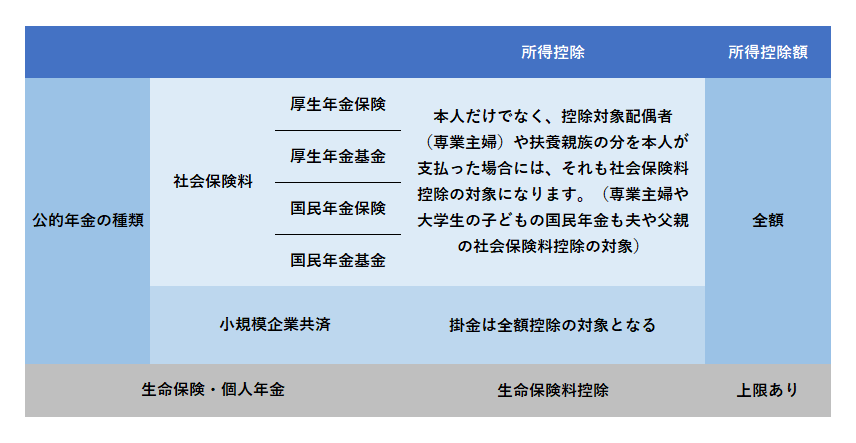

公的年金は支払時には所得控除があり、受取時には公的年金等控除があり、税務上は優遇されています。

所得税が源泉徴収されていますが、確定申告をしなければ還付されません。

支払時の税金

給与所得者と個人事業主(自営業)とでは手続きの方法が違います。

①給与所得者は、会社が社会保険料の額を計算して年末調整します。

もし給与から控除されているもの以外に社会保険料控除の対象になるものがあるときには、給与所得者の保険料控除申告書に必要事項を記入して会社に提出します。

②個人事業主(自営業)は、確定申告のときに申告書に必要事項を記入し、税務署に提出します。

※①、②のいずれの場合においても、給与から控除されているもの以外のものについて控除を受ける場合には、添付書類が必要となることがあります(国民年金保険料および国民年金基金の掛金について控除を受けるときには社会保険料控除証明書、小規模企業共済等掛金について控除を受けるときは小規模企業共済等掛金控除証明書が必要です)。

公的年金などは、源泉徴収されて支払われます。

源泉徴収とは公的年金や給料の支払者が所得税を概算で差し引き、本人の代わりに税務署に前払いするものです。

あくまでも概算で、確定申告のときに正確な税金の額を計算して差額を調整します。

たいてい源泉徴収のほうが多く、確定申告によって還付されます。

受取時の税金

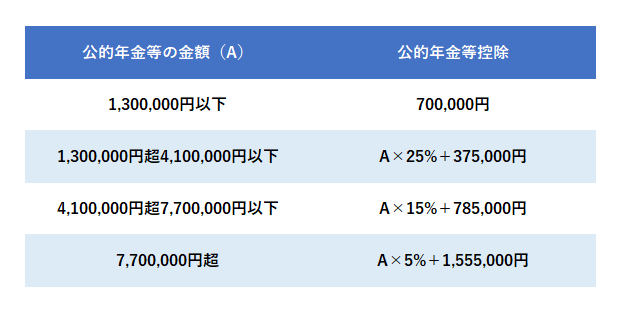

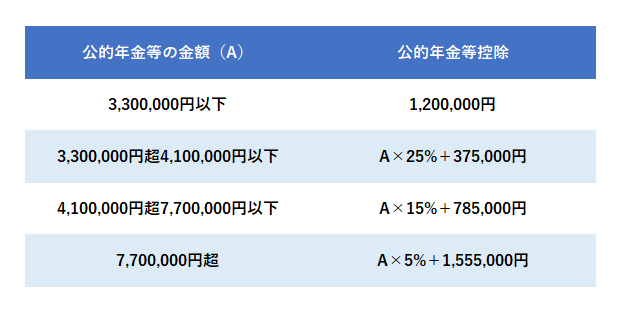

公的年金を受け取るときには、公的年金等控除(所得控除)を受けることができます。

公的年金等控除の計算は年齢によって異なります。

【65歳未満(申告対象年の12月31日現在)の人の場合】

(例)64歳で年金2,000,000円の人の場合

公的年金等控除=2,000,000円×25%+375,000円=875,000円

雑所得=2,000,000円-875,000円=1,125,000円

【65歳以上(申告対象年の12月31日現在)の人の場合】

(例)66歳で年金2,000,000円の人の場合

公的年金等控除=1,200,000円

雑所得=2,000,000円-1,200,000円=800,000円

住民税の支払いを忘れない

公的年金が税務上優遇されていますが、恩典を受けるのは厚生年金や国民年金の保険料をきちんと支払をしている人だけに限ります。

所得税は源泉徴収されますが、住民税は源泉徴収されません。住民税の支払いを忘れないようにしましょう。

コメント