生命保険とは

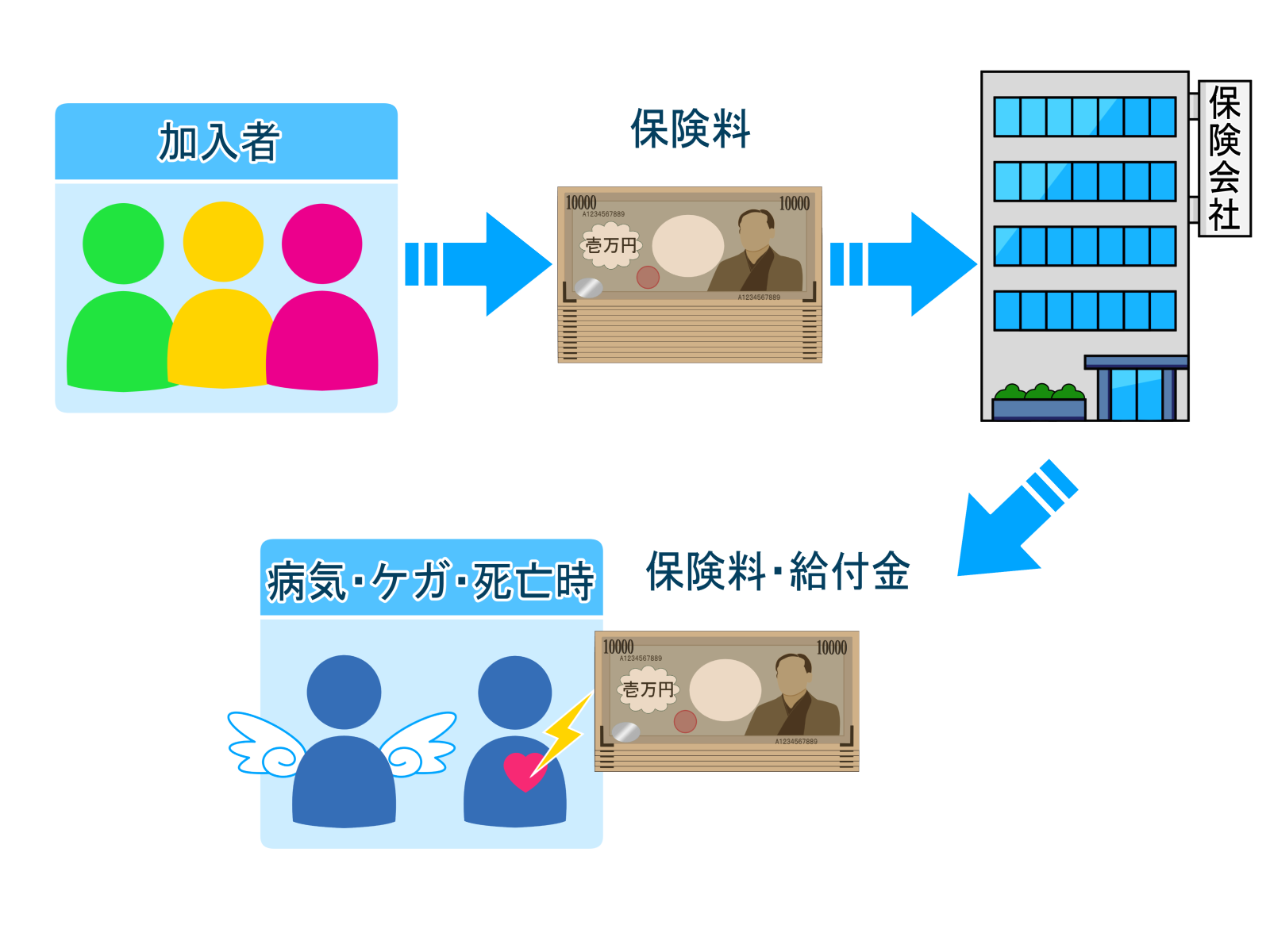

生命保険は、保険契約を通じて、被保険者の生命に関連するリスクや経済的損失に備えるための保険形態です。具体的には、被保険者が死亡した場合に死亡保険金を受け取ることができます。

生命保険にはさまざまな種類がありますが、一般的には以下のような特徴があります。

死亡保険金の支払い

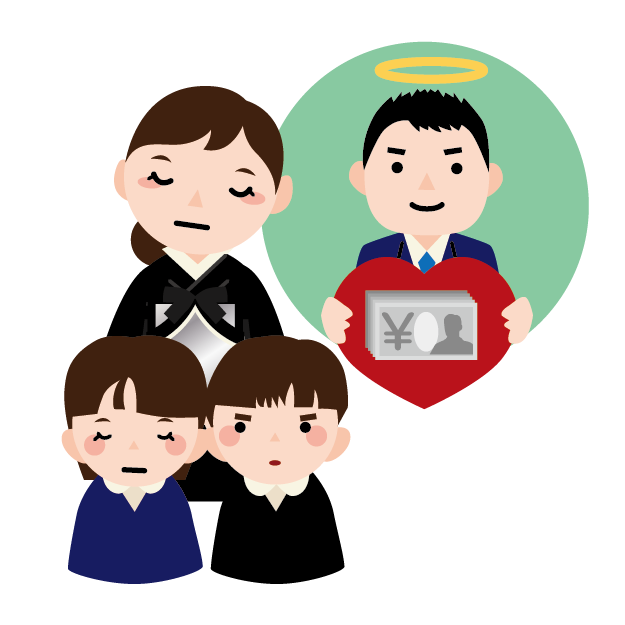

生命保険契約者が死亡した場合、契約に基づいて指定された受益者に死亡保険金が支払われます。これは被保険者の生命に関するリスクに備えるためのものであり、家族や依存している人々の経済的な安定を保護する役割があります。

プレミアムの支払い

生命保険契約者は、一定の期間ごとに保険料(プレミアム)を支払います。プレミアムの金額は、契約者の年齢、健康状態、保険金額などの要素に基づいて計算されます。

キャッシュバリュー(現金価値)

生命保険には、一部の契約ではプレミアムの一部がキャッシュバリューとして蓄積されます。契約が解約された場合や一部の保険商品では、キャッシュバリューを受け取ることができる場合があります。

追加の保険オプション

生命保険契約には、死亡以外の要因によるリスクにも対応できるように、追加の保険オプションが含まれる場合があります。例えば、入院保険や重大疾病保険などがあります。

**********

生命保険は、個人や家族の将来の経済的な安定を保護するための重要な手段となる場合があります。

ただし、生命保険商品や条件は会社や契約によって異なるため、契約内容をよく理解し、自身や家族のニーズに合った保険商品を選ぶことが重要です。

生命保険の種類

生命保険の基礎知識

生命保険は、保険契約を通じて被保険者の生命に関連するリスクや経済的損失に備えるための保険です。

以下にその詳細を説明します。

死亡保険金の支払い

生命保険の主な目的は、契約者が亡くなった場合に死亡保険金を支払うことです。

契約者が死亡した場合、保険契約に基づいて指定された受益者(通常は家族や依存している人々)に一時的な経済的支援を提供するための一時払いまたは定期的な支払いが行われます。

プレミアムの支払い

生命保険契約者は、一定の期間ごとに保険料(プレミアム)を支払います。

プレミアムの金額は、契約者の年齢、健康状態、保険金額などの要素に基づいて計算されます。

若い人や健康な人は一般的に低いプレミアムを支払う傾向があります。

死亡保険金の利用方法

死亡保険金は、受益者が自由に使うことができます。

一般的な用途には以下があります。

・葬儀や埋葬費用の支払い

・家族の生活費や教育費の支援

・住宅ローンや借金の返済

・遺産税や相続税の支払い

キャッシュバリュー(現金価値)

一部の生命保険商品では、プレミアムの一部がキャッシュバリューとして蓄積されます。

キャッシュバリューは、契約の解約や一部の保険商品では融資の対象となる場合があります。

ただし、キャッシュバリューの蓄積は時間がかかり、初期の支払いは主に死亡保険金の支払いに充てられます。

契約期間と更新

生命保険契約には契約期間が設定されています。

定期保険では、契約期間が限定されており、契約期間中に死亡した場合にのみ保険金が支払われます。

終身保険では、契約者が生きている限り保障が続きます。

**********

生命保険は、家族や依存している人々の経済的な安定を保護するために重要な手段となる場合があります。

保険商品や条件は会社や契約によって異なるため、契約内容をよく理解し、自身や家族のニーズに合った保険商品を選ぶことが重要です。

定期保険

定期保険は、一定の期間(契約期間)に限定された保険形態です。

以下に定期保険の具体的な説明をします。

契約期間

定期保険では、保険契約の期間が設定されます。

一般的な契約期間は10年、20年、30年などですが、契約者の要求に応じてカスタマイズされることもあります。

契約期間中に死亡した場合にのみ保険金が支払われるため、契約期間が終了すると保障がなくなります。

死亡保険金の支払い

定期保険の主な特徴は、契約者が契約期間中に死亡した場合に死亡保険金が支払われることです。

死亡保険金は、保険契約に基づいて指定された受益者に支払われます。

死亡保険金の額は、契約時に決定された保険金額に基づいています。

保険料の固定性

定期保険では、保険料(プレミアム)は契約期間中一定です。

契約時に設定された保険料は、契約期間の終了まで変更されることはありません。

これにより、契約者は予測可能な保険費用を把握しやすくなります。

保険料と保障額の関係

定期保険では、契約者が支払う保険料の金額によって保障額が決まります。

保険料を上げることで保障額を増やすこともできますが、その場合はより高い保険料が必要となります。

プレミアム返還のない性質

定期保険は、契約期間中に死亡した場合にのみ保険金が支払われるため、契約期間終了時にプレミアムの返還はありません。

保険料の一部がキャッシュバリューとして蓄積される終身保険とは異なります。

**********

定期保険は、比較的低いプレミアムで高い保障額を得ることができるため、一定期間の保護が必要な場合に適しています。

たとえば、子供の教育費や住宅ローンの返済など、特定の目標を達成するための保障として活用されることがあります。

契約期間終了後は保障がなくなるため、保障の必要性が減少する場合には他の保険商品への移行を検討することが重要です。

終身保険

終身保険は、契約者の生涯にわたって保障を提供する保険形態です。

以下に終身保険の具体的な説明をします。

終身の保障

終身保険は、契約者が生きている限り保障が続きます。

つまり、契約者が死亡した場合に死亡保険金が支払われるだけでなく、一部の終身保険では契約期間終了時に生存している場合にも一定の給付が行われることがあります。

死亡保険金の支払い

終身保険では、契約者が死亡した場合に死亡保険金が支払われます。

死亡保険金は、契約時に設定された保険金額に基づいています。

死亡保険金は、契約者の家族や受益者が経済的な安定を確保するために活用することができます。

キャッシュバリューの蓄積

終身保険の一部の商品では、保険契約に支払った保険料の一部がキャッシュバリューとして蓄積されます。

キャッシュバリューは契約の解約や一部の保険商品では融資の対象となる場合があります。

ただし、キャッシュバリューの蓄積には時間がかかるため、初期の支払いは主に死亡保険金の支払いに充てられます。

保険料の固定性または変動性

終身保険では、保険料が固定されている場合と変動する場合があります。

固定保険料の場合、契約時に設定された保険料は契約期間中変更されることはありません。

変動保険料の場合、保険料は保険会社の経済的状況や契約者の年齢などに応じて変動する場合があります。

キャンセルまたは解約の制約

終身保険は、一般的に長期にわたる契約であるため、契約解除や解約には特定の制約が存在する場合があります。

保険契約を解約すると、保険料の返還額が少なくなるか、キャッシュバリューを失う場合があります。

**********

終身保険は、一生涯の保障を提供するため、家族の経済的安定や資金ニーズをカバーするために適しています。

契約者の生涯の保護が必要な場合や将来の遺産の確保に役立つ場合があります。

ただし、保険料の支払いが長期間にわたるため、プランニングと資金計画が重要です。

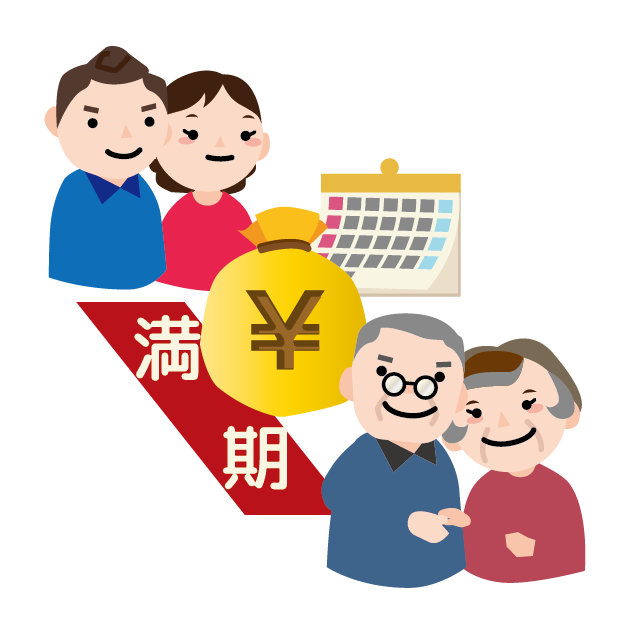

養老保険

養老保険(ようろうほけん)は、高齢者が老後の生活を安定させるために設計された保険商品です。

以下に養老保険の具体的な説明をします。

年金支給

養老保険は、契約者が一定の年齢に達した後に年金を支給する形式の保険です。

一般的に、契約者が特定の年齢(例:60歳以上)に達した後、一定の期間にわたって年金が支給されます。

これにより、高齢者は定期的な収入を得て生活費や医療費などを賄うことができます。

終身支払いまたは限定期間支払い

養老保険では、保険料の支払い方法として終身支払いまたは限定期間支払いが選択できます。

終身支払いの場合、契約者は一生涯にわたって保険料を支払います。

限定期間支払いの場合、一定の期間内に保険料を支払い、その後は保険料の支払いは終了しますが、年金支給が継続されます。

年金の支給形態

養老保険では、年金の支給形態を選択することができます。

一般的な支給形態には、終身年金(契約者の生涯にわたって支給)、一定期間年金(特定の期間にわたって支給)、生存保証年金(契約者の生存時に支給)などがあります。

契約者のニーズに合わせて適切な支給形態を選択することが重要です。

死亡保険金の支払い

養老保険では、契約者が死亡した場合に死亡保険金が支払われる場合があります。

死亡保険金は、契約者の家族や受益者が経済的な安定を得るために活用することができます。

ただし、養老保険の主な目的は年金支給であり、死亡保険金はその補完的な要素として提供される場合が多いです。

**********

養老保険は、高齢者の生活の安定や年金収入の確保に役立つ保険商品です。

契約者のニーズや将来の資金計画に基づいて適切な養老保険商品を選ぶことが重要です。

保険料の支払い能力や年金受給開始時期などを考慮に入れ、自身や家族の将来に備えるための適切な選択を行いましょう。

医療保険

医療保険は、医療費や医療サービスに関連する経費をカバーするための保険形態です。

以下に医療保険の具体的な説明をします。

医療費の補償

医療保険は、病気やケガによる医療費を補償する保険です。

具体的な補償内容は保険会社や契約内容によって異なりますが、一般的には入院費、手術費、診察費、処方箋薬代などがカバーされることがあります。

また、特定の疾病やケガに関連する治療やリハビリテーションの費用も補償される場合があります。

手術や入院の補償

医療保険は、手術や入院に関連する費用を補償することがあります。

手術や入院は高額な費用がかかる場合があり、医療保険があればその負担を軽減することができます。

ただし、具体的な補償範囲や制限事項は契約内容によって異なるため、契約前に注意深く確認する必要があります。

健康診断の補償

医療保険には、定期的な健康診断や予防接種などの費用を補償する特典が含まれる場合があります。

健康診断は早期発見や予防のために重要な役割を果たしますので、医療保険がこれらの費用を補償してくれると経済的な負担を軽減できます。

自己負担額や保険料

医療保険では、契約者が一部の費用を自己負担する場合があります。

自己負担額は契約内容やプランによって異なり、一部の費用は契約者が支払う必要があります。

また、医療保険の保険料は保険会社や契約内容によって異なります。

保険料は契約者が一定の期間ごとに支払う必要があります。

ネットワーク病院や補償範囲

医療保険は、特定のネットワーク病院や医療施設での治療や補償が適用される場合があります。

契約者は保険会社の指定する病院や施設を利用することで、補償の対象となる費用をより効率的に利用することができます。

**********

医療保険は、予期せぬ病気やケガに備えて経済的な安心を提供する保険商品です。

自身や家族の健康を守るために、契約内容や補償範囲を慎重に比較し、適切な医療保険を選ぶことが重要です。

その他の生命保険

.png)

その他の生命保険には、さまざまな種類があります。以下にいくつかの具体例を挙げて説明します。

学資保険

子どもの教育費をカバーするための保険です。

契約者の死亡時や指定された契約期間終了時に、子どもの学費を支払うことができる給付金が支払われます。

将来の教育費の負担を軽減し、子どもの将来をサポートするために活用されます。

団体信用生命保険

住宅ローンや個人ローンの返済を保障するための保険です。

契約者が死亡した場合に、借入金の一部または全額を保険会社が返済します。

家族や相続人に借金の負担を残さずに、ローンの返済を完了することができます。

重大疾病保険

重大な病気(がんや心臓病など)を患った場合に給付金が支払われる保険です。

診断された重大疾病に対して一時的な所得補償や治療費の補填を提供し、生活費や治療費の負担を軽減します。

年金保険

年金の受給を目的とした保険です。

一定の保険料を支払った後、将来の特定の年齢から定期的な年金が支給されます。

老後の生活費を補完するために活用され、年金収入の確保に役立ちます。

**********

これらは一部の例であり、その他にもさまざまな生命保険商品が存在します。

保険会社や契約内容によってカバーされるリスクや補償範囲が異なるため、自身のニーズや目標に合わせて適切な保険を選ぶことが重要です。

生命保険商品のポイント

生命保険商品選びのポイント

生命保険は、将来の不測の事態に備え、自身や家族の経済的安定を守るための重要な手段です。

しかし、数多くの生命保険商品が存在し、選択する際には慎重な検討が必要です。

以下では、生命保険商品を選ぶ際のポイントについて解説します。

財務計画と目標の明確化は、生命保険商品を選ぶ際に非常に重要なステップです。以下に具体的な説明をします。

現在の財務状況の把握

まずは自身の現在の財務状況を把握しましょう。

収入、支出、貯蓄、投資、借入など、自身の財務の全体像を把握することが重要です。

具体的な数字やデータを整理し、自身の収支や資産・負債の状況を把握します。

将来の目標の設定

次に、将来の目標を明確に設定しましょう。

たとえば、子供の教育費や住宅の購入、退職時の生活費など、自身や家族の将来に関わる目標を考えます。

目標は具体的で数値的に表現されるべきです。

目標達成に必要な費用や期間を考慮して設定しましょう。

リスク評価と保障額の決定

目標を達成するためには、リスクを評価し保障額を決定する必要があります。

病気やケガ、災害、死亡などのリスクに備え、十分な保障が必要です。

目標達成に必要な保険の保障額や補償内容を検討し、必要な保険の種類と範囲を特定します。

支払い能力の確認

生命保険には保険料が発生しますので、自身の支払い能力を確認しましょう。

毎月または毎年の保険料の支払いが経済的に負担にならないよう、収入や支出のバランスを考慮します。

将来の収入の見込みやライフスタイルの変化も考慮に入れましょう。

目標に合った保険プランの選択

財務計画と目標が明確になったら、その目標に合った保険プランを選択します。

目標達成に役立つ特定の補償や給付金、保険期間などを持つ保険商品を選びましょう

保険の種類と特徴の理解

保険の種類と特徴を理解することは、適切な保険商品を選ぶために重要です。

以下にいくつかの保険の種類とそれぞれの特徴を説明します。

定期保険

特徴

特定の期間(例: 10年、20年)のみ有効な保険です。

契約者がその期間中に死亡した場合にのみ給付金が支払われます。

メリット

保険料が比較的安価であり、特定の期間の保障が必要な場合に適しています。

家族や住宅ローンの保護など、一時的な保障が必要な目標に対応します。

終身保険

特徴

契約期間がなく、契約者の一生涯にわたって保障が継続される保険です。

契約者の死亡時に給付金が支払われます。

メリット

終身保険は一生涯の保障を提供し、死亡時に遺族に経済的な安定をもたらします。

また、一部の終身保険は貯蓄や投資の要素を組み込んでおり、将来の資金を築く手段としても活用できます。

医療保険

特徴

病気やケガによる医療費を補償する保険です。

入院費、手術費、診療費、薬剤費などが対象となります。

メリット

医療費の高騰や予期せぬ病気に備え、経済的な安心を提供します。

特定のネットワーク病院や医療施設の利用制限がある場合があります。

学資保険

特徴

子どもの教育費用をカバーするための保険です。

契約者の死亡時や指定された契約期間終了時に、子どもの学費を支払う給付金が支払われます。

メリット

子どもの将来の教育費用を確保するために活用されます。

教育費の負担を軽減し、子供の将来に向けた計画をサポートします。

**********

以上が一部の保険の種類と特徴の例です。

それぞれの保険にはさまざまなバリエーションや追加の特徴が存在するため、自身のニーズに合った保険を選ぶ際には、詳細な契約内容や条件を確認することが重要です。

評判と信頼性の確認

保険商品や保険会社の評判と信頼性を確認することは、保険を選ぶ際に重要な要素です。

以下に具体的な方法をいくつか説明します。

信頼できる情報源の利用

信頼できる情報源から情報を入手しましょう。

保険会社の公式ウェブサイトや資料、金融監督機関のウェブサイトなどが役立ちます。

また、保険に関する専門的なウェブサイトや雑誌、口コミサイトなども参考になります。

保険会社の評判の確認

保険会社の評判を確認するために、インターネット上で検索を行いましょう。

他の顧客や利用者のレビューや意見を読むことで、保険会社の信頼性や顧客満足度を把握することができます。

ただし、個々の意見には主観的な要素が含まれている場合があるため、複数の意見を参考にすることが重要です。

保険会社の財務安定性の確認

保険会社の財務安定性を確認することも重要です。

信頼性の高い保険会社は、長期的な安定性と経済的な強さを持っています。

財務評価機関による格付けや財務報告書などの情報をチェックしましょう。

保険会社の運営実績と経験の確認

保険会社の運営実績や業界での経験も重要な要素です。

長期間にわたり信頼性を保ち続けている保険会社は、一般的に信頼性が高いといえます。

会社の設立年や経営陣の経験などを調査しましょう。

保険会社のライセンスと認可の確認

保険会社が適切なライセンスと認可を持っているかを確認しましょう。

各国や地域の保険監督機関が保険会社を規制し、ライセンスを与えることで信頼性を保証しています。

**********

これらの方法を組み合わせて、保険会社や保険商品の評判と信頼性を確認しましょう。

信頼できる保険会社を選ぶことは、保険契約の安心感と将来の保障の質を向上させる重要なステップです。

契約条件と保険料の比較

契約条件と保険料の比較は、異なる保険商品を選ぶ際に非常に重要です。

以下に具体的な説明をします。

契約条件の比較

異なる保険商品の契約条件を比較しましょう。

以下のポイントに注意して調査してみてください。

・保険期間:

各商品の保険期間を確認し、自身の保険ニーズに合った期間を選びましょう。

・補償範囲:

各商品がカバーするリスクや補償内容を確認し、自身が必要とする補償に適合する商品を選びましょう。

・免責金額:

免責金額は保険金が支払われる前に自己負担しなければならない金額です。異なる商品の免責金額を比較して、自身の負担範囲に合った商品を選びましょう。

・保険金支払い条件:

死亡や障害発生時に保険金が支払われる条件を確認しましょう。たとえば、特定の疾病や事故のみをカバーする商品などがあります。

保険料の比較

異なる保険商品の保険料を比較しましょう。

以下のポイントに留意してください。

・保険料の額:

各商品の保険料を確認し、自身の予算や経済的な負担範囲に合った商品を選びましょう。

・保険料の支払い方法:

保険料の支払い方法(月払い、年払いなど)や支払い頻度を確認し、自身の支払い能力と合致する商品を選びましょう。

・保険料の変動:

一部の保険商品は契約期間中に保険料が変動する場合があります。将来の保険料の変動や調整に注意しましょう。

**********

契約条件と保険料は、保険商品のコストや提供される保障の品質に大きな影響を与えます。

自身のニーズや予算に合った適切な契約条件と保険料を比較し、最適な選択を行いましょう。

ただし、保険契約の際には、個々の契約条件や保険料に関する文書を詳細に確認し、理解することが重要です。

専門家の助言の活用

専門家の助言を活用することは、保険を選ぶ上で重要な要素です。

保険に関する専門家からの助言を受けることで、より的確な情報や意見を得ることができます。

以下に具体的な説明をします。

保険エージェントやファイナンシャルプランナーの利用

保険エージェントやファイナンシャルプランナーは、保険に関する専門的な知識と経験を持っています。

彼らは個々のニーズや状況に合わせて最適な保険商品を提案し、質問に答えてくれるでしょう。

彼らとの面談や相談を通じて、保険選びにおける重要なポイントや選択肢を理解することができます。

専門家の意見を複数収集する

複数の保険エージェントやファイナンシャルプランナーの意見を収集しましょう。

異なる専門家からの意見を比較することで、客観的な情報を得ることができます。

また、友人や家族などの信頼できる人々からの意見も参考になります。

専門家の教育や資格を確認する

専門家の教育や資格を確認しましょう。

保険エージェントは保険業界での経験やライセンスを持っていることが求められます。

ファイナンシャルプランナーは関連する資格や認定を取得していることが望ましいです。

これらの情報を確認することで、専門家の信頼性と専門性を判断する材料になります。

自身のニーズに合った専門家を選ぶ

自身の保険ニーズや目標に合った専門家を選びましょう。

たとえば、家族の保護に関するアドバイスが必要なら、家族保護に特化した専門家を探すことが有益です。

自身のニーズに詳しい専門家は、より具体的で適切なアドバイスを提供してくれるでしょう。

**********

専門家の助言は、保険商品や契約条件を理解し、自身のニーズに適した選択をするために役立ちます。

ただし、専門家の助言を受ける際には自身も情報を収集し、疑問点や関心事を明確にすることが重要です。

**********

生命保険商品を選ぶ際には、自身の財務計画や目標を明確にし、保険の種類や特徴を理解しましょう。

信頼性のある保険会社や契約条件、保険料などを比較検討し、専門家の助言も活用しながら適切な生命保険を選びましょう。

将来の安心と経済的な安定を守るために、保険商品選びには慎重な判断が求められます。

生命保険の加入から受取まで

生命保険への加入

生命保険への加入手続きは次のようなステップで進められます。

ニーズの評価とプラン選択

ニーズの評価とプラン選択は、生命保険を選ぶ上で非常に重要なステップです。以下に具体的な説明をします。

リスクの評価

まず、自身や家族の保険ニーズを評価しましょう。

将来のリスクや不測の事態に備えるための保険が必要な場合があります。

以下は一般的な保険ニーズの例です。

・家族の経済的な保護:

自身や配偶者の死亡による収入の喪失や、家族の生活費や教育費の補填が必要な場合。

・債務の返済:

住宅ローンや教育ローンなどの債務を返済するための保険が必要な場合。

・疾病やケガのリスク:

疾病やケガによる医療費や収入の喪失に備えるための保険が必要な場合。

保険目標の設定

次に、保険目標を設定しましょう。

保険は将来の目標をサポートするためのツールとして活用できます。

以下は一般的な保険目標の例です。

・子どもの教育費用の準備:

子どもの大学進学や教育費用をカバーするための保険が必要な場合。

・旅行や趣味の楽しみ:

自身の趣味や旅行を楽しむための資金を確保するための保険が必要な場合。

・余暇や老後の生活:

定年退職後の生活や余暇をサポートするための保険が必要な場合。

プランの比較と選択

自身のニーズと目標を明確にしたら、異なる保険プランや商品を比較しましょう。

以下はプラン比較のポイントです。

・保険金額:

自身や家族のニーズに合わせて必要な保険金額を計算しましょう。

・保険期間:

保険が必要な期間を考慮しましょう。一時的な保険ニーズとしての定期保険や、一生涯の保護が必要な終身保険など、異なる期間を選択できます。

・保険料:

プランの保険料を比較しましょう。保険料は支払い可能な範囲内で、最適なバランスを見つけることが重要です。

・特典とオプション:

プランに含まれる特典や追加のオプションを確認しましょう。たとえば、重大疾病保険や終身保険のキャッシュバリューなど、追加の保護や経済的メリットがあるかを検討します。

**********

ニーズの評価とプラン選択では、将来のリスクや目標を考慮しながら、自身に最適な保険プランを見つけることが重要です。

保険会社や専門家からの助言や情報収集も活用しましょう。

申込書の提出

生命保険に申し込む際の申込書の提出方法について具体的に説明します。

申込書の入手

保険会社のウェブサイトから申込書をダウンロードするか、保険会社の代理店や営業担当者から入手します。

または、オンラインでの申し込みが可能な場合は、保険会社のウェブサイトや専用アプリを利用して申込書を作成します。

個人情報の記入

申込書には個人情報が含まれますので、正確かつ詳細に記入することが重要です。

以下は一般的に求められる情報の例です。

・姓名、住所、連絡先

・生年月日、性別、国籍

・職業、収入レベル

・健康状態、既往症、医療歴

保険プランの選択

申込書では、保険プランや商品の選択も行います。

選んだプランや商品の詳細情報を記入しましょう。

保険の保障内容、保険金額、保険期間などに関する情報が求められます。

健康状態や医療情報の提供

一部の生命保険では、健康診断結果や医療情報の提供が求められる場合があります。

申込書に健康状態や既往症に関する質問がある場合は、正直かつ詳細に回答しましょう。

また、必要に応じて追加の書類や医療報告書を提出することもあります。

署名と日付

申込書の最後には、自身の署名と日付を記入します。

これにより、提供された情報の正確性を確認し、保険契約の意思表示を行います。

提出方法

申込書の提出方法は、保険会社によって異なります。

以下は一般的な提出方法の例です。

・ポストや郵送:

申込書を郵送またはポストに投函します。

・直接提出:

保険会社の営業担当者や代理店に直接申込書を提出します。

・オンライン:

オンラインでの申し込みの場合は、申込書をデジタルで送信するか、ウェブフォームに情報を入力します。

**********

申込書の提出後、保険会社は提出された情報を審査し、保険の承認や条件提示を行います。

情報の正確性や完全性は非常に重要なので、慎重に記入しましょう。

健康診断

健康診断は、保険会社が保険申込者の健康状態を評価するために行われる検査や調査のことです。

以下に健康診断の具体的な説明をします。

健康診断の目的

健康診断は、保険会社が保険申込者の健康リスクを評価し、保険契約の条件や保険料を決定するために行われます。

診断の目的は以下の通りです。

・既存の病気や健康リスクの有無を確認する。

・申込者の健康状態に基づいて、保険契約の条件や保険料を設定する。

・保険会社のリスク評価を行い、保険金の支払い要件を決定する。

健康診断の内容

健康診断の内容は保険会社や保険商品によって異なりますが、一般的には以下の要素が含まれます。

・健康アンケート:

健康状態や既往症、医療歴に関する質問に回答します。

・身体測定:

身長、体重、血圧などの基本的な身体測定が行われる場合があります。

・血液検査:

血液中の各種指標(血糖値、コレステロールレベルなど)を測定します。

・尿検査:

尿中の異常な成分や糖分などを検査します。

・心電図:

心臓のリズムや異常を評価するために心電図を取得する場合があります。

・画像検査:

必要に応じてレントゲン、超音波検査、MRIなどの画像検査が行われる場合があります。

健康診断の実施方法

健康診断は、保険会社が指定する医療機関や専門の検査センターで実施されます。

通常、保険会社が予約をセッティングし、申込者に対して診断日時や詳細な指示を提供します。

健康診断結果の影響

健康診断の結果は保険契約に影響を与える可能性があります。

たとえば、既存の病気やリスク要素が発見された場合、保険会社は保険金の支払い要件や保険料の設定に変更を加えることがあります。

**********

健康診断は、保険会社がリスクを評価するための重要な手段です。

正確な情報提供と協力が求められるので、診断日時や指示に従い、必要な検査を受けるようにしましょう。

審査と承認

生命保険の申込みが提出された後、保険会社は審査を行い、申込みを承認または却下することになります。以下に審査と承認のプロセスを具体的に説明します。

審査プロセスの開始

保険会社は申込書と提出された情報を受け取った後、審査プロセスを開始します。

審査担当者は提供された情報を確認し、保険会社の基準やポリシーに基づいて審査を進めます。

健康情報の評価

健康診断結果や医療情報、健康アンケートなど提供された健康情報を評価します。

保険会社は申込者の健康リスクを評価し、保険契約の条件や保険料を決定します。

重大な病歴や既存の健康問題がある場合は、追加の詳細や医療報告書を要求することもあります。

保険額や保険期間の検討

申込書で選択された保険額や保険期間に基づいて、保険会社はリスクを評価します。

リスクの範囲や保険金額に応じて、承認される保険料が算出されます。

過去の保険履歴の確認

申込者の過去の保険履歴を確認します。

過去の保険に関する情報や支払い履歴、解約歴などを評価し、申込者の保険史を考慮します。

追加情報の要求

審査中に不明確な情報や不足している情報がある場合、保険会社は追加の情報を要求することがあります。

申込者に対して書類の提出や追加の質問に回答するよう依頼される場合があります。

承認または却下の通知

審査が完了した後、保険会社は申込者に対して承認または却下の通知を行います。

承認された場合は、保険契約が有効となり、保険料の支払いが開始されます。

却下された場合は、保険会社は理由を説明し、保険契約が成立しないことを通知します。

**********

審査と承認のプロセスは保険会社や保険商品によって異なる場合があります。

申込者は正確で詳細な情報を提供し、審査プロセスに協力することが重要です。

契約と保険料支払い

契約と保険料支払いは、生命保険の重要な要素です。以下に具体的な説明をします。

契約の締結

保険会社が申込書を審査し、承認された場合、保険契約が締結されます。

保険契約には、保険の種類、保険期間、保険金額、保険料などの詳細が含まれています。

契約書を受け取ったら、内容を注意深く確認し、不明な点があれば保険会社に問い合わせましょう。

保険料の支払い

保険契約に基づいて、申込者は定期的な保険料を支払う必要があります。

保険料の支払い方法や頻度は、契約書に記載されています。

一般的な支払い方法には以下のようなものがあります。

・年払い:

1年ごとに保険料を支払います。

・半期払い:

半年ごとに保険料を支払います。

・四半期払い:

4か月ごとに保険料を支払います。

・月払い:

月ごとに保険料を支払います。

保険料の支払いは定期的に行われるため、申込者は支払い期限を守る必要があります。

支払いを怠ると保険が解約される場合がありますので、約款や契約書に記載された支払い期限に注意しましょう。

自動引き落とし

多くの保険会社は、保険料の支払いを簡単にするために自動引き落としサービスを提供しています。

申込者が自分の銀行口座やクレジットカード情報を提供すると、保険会社は支払い期限に合わせて自動的に保険料を引き落とします。

自動引き落としを設定すると、支払いの忘れを防ぎ、保険の継続性を確保することができます。

保険料の変動

一部の生命保険商品では、保険料が年齢や保険期間の経過に伴って変動する場合があります。

初めの保険料が低く設定されている場合でも、将来的に上昇することがあります。

契約書や約款に明記されている保険料の変動について理解し、将来の負担を考慮することが重要です。

**********

保険契約では、契約内容や保険料の支払いに関する義務と責任が明確に規定されています。

契約書や約款を注意深く読み、保険料の支払いを適切に管理しましょう。

保険金の受取

保険金を受け取るためのプロセスは次のようになります。

保険事故または保険金の発生

保険事故や保険金の発生は、保険契約の中核的な要素です。以下に具体的な説明をします。

保険事故の発生

保険事故とは、保険契約に基づいて補償を受けるべきイベントや損害が発生したことを指します。

たとえば、対象となる人物が亡くなった場合(生命保険)、事故による怪我や障害が生じた場合(傷害保険)、病気による入院や手術が必要となった場合(医療保険)などが保険事故に該当します。

事故の申告

保険事故が発生した場合、被保険者または受益者は保険会社に対して事故を申告する必要があります。

保険会社は申告された事故を調査し、契約書や約款に基づいて補償の対象となるかを判断します。

補償の評価

保険会社は事故の申告を受け、補償の評価を行います。

申告された事故が保険契約でカバーされている範囲内であり、契約条件や約款に適合している場合、保険会社は補償を支払います。

保険金の支払い

保険会社が事故を認めた場合、保険金が支払われます。

保険金の支払いは、契約で定められた方法に基づいて行われます。

一般的には、一時金として支払われることが多いですが、一部の保険商品では給付金の形式で支払われる場合もあります。

手続きと書類の提出

保険事故の場合、保険会社は申告者に対して必要な手続きや書類の提出を求めることがあります。

医療保険の場合は、診断書や入院明細書などの医療関連の書類が必要になることがあります。

適切な手続きと書類の提出によって、保険金の支払い手続きが円滑に進められます。

**********

保険事故や保険金の発生時には、契約書や約款に基づき適切な手続きを行い、保険会社とのコミュニケーションを円滑にすることが重要です。

保険事故が発生した場合は、速やかに保険会社に連絡し、指示された手続きに従って対応しましょう。

保険金請求の提出

保険金請求の提出は、保険事故が発生し、補償を受けるために必要な手続きです。

以下に具体的な説明をします。

保険会社への連絡

保険事故が発生したら、速やかに保険会社に連絡しましょう。

保険会社は事故の詳細を把握し、請求手続きの案内を提供します。

連絡先は契約書や保険証券に記載されているはずです。

保険会社の指示に従って行動しましょう。

必要書類の準備

保険会社は請求手続きに必要な書類を指定します。

一般的に必要な書類には以下のものが含まれますが、保険会社によって異なる場合があります。

・保険金請求書:

保険会社から提供される請求書を記入しましょう。必要事項を正確かつ詳細に記入することが重要です。

・医療証明書や診断書:

医療保険の場合、医師や病院から提供される診断書や治療記録などの医療関連の書類が必要です。

・死亡証明書:

生命保険の場合、被保険者の死亡証明書が必要です。

・事故証明書や警察報告書:

自動車保険の場合、事故証明書や警察報告書が必要になることがあります。

書類の提出

必要な書類を正確に記入し、保険会社に提出しましょう。

書類の提出方法については保険会社から指示があります。

一般的には郵送やオンラインでのアップロードが利用されます。

提出の際には、書類をコピーして自分自身に保管することをオススメします。

審査と評価

保険会社は提出された書類を審査し、保険契約や約款に基づいて補償の対象となるかを評価します。

必要に応じて追加の情報や書類の提出を要求される場合があります。

保険金の支払い

保険会社が請求を認めた場合、保険金が支払われます。

支払い方法や期間は保険契約や約款に基づいて定められています。

一般的には、指定口座への振込や小切手による支払いが行われます。

**********

保険金請求の提出は正確かつ迅速に行うことが重要です。

保険会社の指示に従い、必要な書類を正確に提出することで円滑な処理が行われ、補償を受けることができます。

審査と承認

保険金の受取に関する審査と承認は、保険会社が保険金請求を評価し、補償の支払いを決定するプロセスです。

以下に具体的な説明をします。

書類審査

保険会社は、保険金請求書や必要な書類を受け取った後、これらの書類を審査します。

審査の目的は、請求内容の正確性や保険契約の条件に合致しているかを確認することです。

書類審査では、提出された書類の内容や記載事項の整合性をチェックします。

追加情報の要求

書類審査の過程で、保険会社は必要に応じて追加の情報や証拠を要求することがあります。

たとえば、医療保険の場合は治療記録や医師の意見書が求められることがあります。

これは、補償の範囲や条件を明確にするために行われます。

調査

保険会社は、保険金請求に関連する事故や状況について調査することがあります。

特に大きな保険金や疑義のある請求に対しては、調査員が派遣される場合もあります。

調査の目的は、事故や損害の真実性や原因を確認し、補償の適正性を確保することです。

審査結果の通知

保険会社は審査の結果を申告者に通知します。

審査が承認された場合、保険金の支払いが行われる旨を通知します。

一方、審査が否認された場合、その理由や審査結果についても通知されます。

保険金の支払い

審査が承認された場合、保険会社は保険金の支払い手続きを行います。

支払い方法や期間は保険契約や約款に基づいて決定されます。

一般的には、指定の銀行口座への振込や小切手による支払いが行われます。

**********

審査と承認のプロセスは保険会社によって異なる場合があります。

ただし、正確な情報の提供と保険契約の条件に従うことは、円滑な審査と承認を受けるために重要です。

保険金の支払い

保険金の支払いは、保険会社が保険金請求を承認した後に行われます。

以下に具体的な説明をします。

支払い通知

保険会社は保険金請求の審査が承認された場合、支払いに関する通知を申告者に送ります。

通知には支払い額や支払い方法、支払いの予定日などが記載されます。

支払い方法の選択

保険会社は、通常、複数の支払い方法を提供しています。

一般的な支払い方法には以下のものがあります。

・銀行振込:

保険会社が指定した銀行口座に直接振り込まれます。

・小切手:

保険会社から発行された小切手が郵送されます。

・電子送金:

電子送金サービスを利用して保険金が送られます。申告者は保険会社の指示に従い、選択した支払い方法を伝えます。

必要な手続きの実施

保険会社は、保険金支払いに関連する手続きを実施するように指示する場合があります。

たとえば、一部の保険会社では、支払いに関する書面の提出や確認手続きが必要な場合があります。

支払いの実施

指定された支払い日になると、保険会社は保険金を支払います。

支払い方法によっては、保険会社から直接銀行口座に振り込まれるか、小切手が発行されるか、電子送金が行われるかなど、支払い手続きが行われます。

支払いの確認

支払いが実施された後、申告者は支払いの確認を行うことができます。

銀行口座の入金履歴を確認したり、小切手が届いたことを確認したりすることが重要です。

**********

保険金の支払いに関しては、保険会社との円滑なコミュニケーションや提出書類の正確性が重要です。

保険会社の指示に従い、必要な手続きを適切に行うことで、保険金を受け取ることができます。

**********

以上が生命保険の加入から受け取りまでの一般的なプロセスですが、保険商品や契約条件によって異なる場合があります。

保険契約に関する詳細は、保険会社や専門家に相談することをオススメします。

生命保険と税金

生命保険と税金

生命保険は、保障や経済的な安定を提供するだけでなく、税務上のメリットも持っています。

以下に、生命保険と税金の関係について説明します。

保険料控除

保険料控除は、生命保険や年金保険の保険料が一定の条件を満たす場合に、所得税や住民税の控除対象となる制度です。

以下に具体的な説明をします。

所得税における保険料控除

所得税においては、生命保険や年金保険の保険料が一定の条件を満たす場合に控除が受けられます。

具体的な条件は各国や地域の税法によって異なりますが、一般的な条件には以下のものがあります。

・支払った保険料が個人の所得の一部として課税されていること。

・控除対象となる保険の種類や契約条件を満たしていること。

・控除限度額や控除の計算方法を遵守していること。

これらの条件を満たす場合、個人の所得税申告書や関連する書類に保険料控除の申告を行うことで、所得税の減税を受けることができます。

住民税における保険料控除

一部の国や地域では、住民税においても保険料控除の対象となる場合があります。

住民税の保険料控除に関する具体的な条件や控除限度額は、各国や地域の税法によって異なります。

保険料控除を受けるためには、住民税の申告書や関連する書類に保険料控除の申告を行う必要があります。

申告書には保険料の支払い証明や契約内容の詳細などが含まれる場合があります。

**********

保険料控除を受けるためには、保険会社から提供される書類や税務当局の指示に従って正確な情報を提供することが重要です。

また、保険料控除の条件や計算方法は税法や税制改正によって変化する場合があるため、最新の情報を確認することも重要です。

保険料控除に関する具体的な条件や控除限度額については、各国や地域の税法や税務当局のウェブサイトを参照するか、税理士や税務専門家に相談することをオススメします。

死亡保険金の非課税性

死亡保険金の非課税性は、多くの場合、受取人が死亡保険金を受け取る際に所得税を支払う必要がないことを意味します。

以下に、死亡保険金の非課税性に関する具体的な説明をします。

一般的な非課税性

通常、生命保険契約の死亡保険金は所得税の対象外とされています。

受取人が保険金を受け取る際には、その金額に対して所得税を支払う必要はありません。

これは、死亡保険金が純粋な保障の対価として支払われるものであるためです。

例外や条件

ただし、一部の例外や条件が存在する場合もあります。

たとえば、保険契約が投資要素を含んでいる場合や、契約の特定の条件が満たされない場合には、死亡保険金が所得税の対象となる可能性があります。

また、一部の国や地域では相続税の対象となる場合もあります。

相続税との関係

死亡保険金は、受取人によって遺産相続の一部として受け取られることもあります。

この場合、一部の国や地域では相続税の対象となる可能性があります。

相続税の課税範囲や免除額は、各国や地域の法律によって異なるため、個別の状況によって異なる場合があります。

**********

死亡保険金の非課税性に関しては、国や地域の税法や税制によって異なる場合があります。

したがって、具体的な状況に応じて税法を確認することをオススメします。

また、相続税に関しても国や地域によって異なるため、専門家の助言を受けることが重要です。

キャッシュバリューと税金

キャッシュバリューは、生命保険や年金保険などの保険契約において、一定の期間後に蓄積される現金価値のことを指します。

税金との関係について、以下に具体的な説明をします。

税金の非課税性

キャッシュバリューは、通常、所得税の対象外となります。

保険契約のキャッシュバリューが増加する過程で生じる利益や受け取る際の金額に対して所得税を支払う必要はありません。

これは、キャッシュバリューが生命保険や年金保険の一部として保障や投資成果を含むものであるためです。

キャッシュバリューの課税

ただし、キャッシュバリューが一定の限度を超える場合や、保険契約が特定の条件を満たさない場合には、課税される可能性があります。

一部の国や地域では、キャッシュバリューに対して所得税が課されることがあります。

また、キャッシュバリューを引き出す際に税金が課される場合もあります。

相続税との関係

キャッシュバリューは、保険契約の一部として遺産相続の一環として扱われることもあります。

この場合、一部の国や地域では相続税の対象となる可能性があります。

相続税の課税範囲や免除額は、各国や地域の法律によって異なるため、個別の状況によって異なる場合があります。

**********

キャッシュバリューと税金の関係は、国や地域の税法や税制によって異なる場合があります。

したがって、具体的な状況に応じて税法を確認することをオススメします。

また、相続税に関しても国や地域によって異なるため、専門家の助言を受けることが重要です。

**********

以上、生命保険と税金の関係は複雑であり、個別の状況や地域の税法によって異なる場合があります。

したがって、税務上の助言を受けるためには、税理士や税務専門家と相談することをオススメします。

年金と税金

年金は、将来の経済的な安定を確保するための重要な手段であり、税務上の特典も提供しています。

以下に、年金と税金の関係について説明します。

税引前年金の積立

税引前年金の積立は、年金保険などの制度において行われる積立方法の一つです。

以下に具体的な説明をします。

税引前年金の積立では、所得税を支払う前に年金の積立を行います。

具体的な手続きは、所得税を源泉徴収する雇用主から、給与から一定の金額を差し引いて年金保険に積み立てる方法です。

これにより、所得税を支払う前に一部の給与を年金として積み立てることができます。

税引前年金の積立には以下のような特徴があります。

減税効果

所得税を支払う前に年金を積み立てるため、積立額は所得から控除されることがあります。

これにより、所得税の課税額が減少し、納税額が軽減される可能性があります。

将来の年金受給

積み立てた年金は将来的に受給することができます。

年金受給時には、積み立てた金額に応じた年金が支給されます。

制限と条件

税引前年金の積立には、一定の制限や条件が存在する場合があります。

たとえば、積立額の上限や積立期間の制約、受給開始時期などが設定されていることがあります。

これらの制限や条件は、各国や地域の法律や年金制度によって異なる場合があります。

**********

税引前年金の積立に関する具体的な詳細や制度は、各国や地域の年金制度や税法によって異なるため、国や地域ごとに異なる可能性があります。

そのため、個別の状況に応じて、専門家や税務当局の助言を受けることをオススメします。

税金の支払い時期

税金の支払い時期は、国や地域の税法や税制によって異なる場合があります。

一般的には以下のような支払い時期がありますが、具体的なルールは各国や地域によって異なるため、個別の状況に応じて税法を確認することをオススメします。

年次納税

多くの国や地域では、所得税や法人税などの税金は、年次で納税するシステムが一般的です。

通常、会計年度の終了後、所定の期限内に税務申告を行い、その申告に基づいて納税額を計算し、支払います。

具体的な支払い期限は国や地域によって異なりますが、たとえば、年度の終了後数ヶ月から数ヶ月半以内に納税する場合が一般的です。

四半期納税

一部の国や地域では、事業所得や消費税などの税金を四半期ごとに納税する制度が採用されています。

これにより、納税負担を分散し、事業者や個人のキャッシュフローを効率化することが目的とされています。

源泉徴収

所得税や賃金に関連する税金は、雇用主や支払い元が源泉徴収する場合があります。

給与や報酬から一定の金額を差し引かれ、その差引額が税金として国や地域の税務当局に支払われます。

源泉徴収によって税金が先に支払われるため、個別に年次納税する必要がない場合があります。

その他の特定の支払い時期

特定の税金や特殊な場合には、別の支払い時期や期限が設定されることがあります。

たとえば、消費税や相続税、不動産税などは、国や地域によって異なる支払い時期が設定されている場合があります。

**********

税金の支払い時期に関しては、国や地域の税法や税制によって異なるため、具体的な状況に応じて税法を確認することが重要です。

また、遅延納税や滞納には罰則や利子が発生する場合があるため、期限を守ることが重要です。

年金受給時の税金

年金受給時の税金は、国や地域の税法や年金制度によって異なるため、具体的な状況に応じて税法を確認することが重要です。

以下に一般的な考え方としての説明をしますが、個別の状況に応じて専門家や税務当局の助言を受けることをオススメします。

一般的に、年金受給時の税金は次のような要素によって影響を受ける場合があります。

課税方式

年金がどのような方式で課税されるかによって、税金の計算方法が異なります。

一部の国や地域では、年金受給額に応じて一定の割合で所得税が課される場合があります。

また、他の国や地域では、一定の控除額が適用された後に残りの所得に対して課税が行われる場合があります。

受給額と課税対象

年金の受給額とそれがどのような収入として扱われるかも税金に影響を与えます。

一部の国や地域では、年金受給額が全額課税される場合があります。

他の国や地域では、受給額の一部が非課税となる場合があります。

年金控除や税制優遇措置

年金に関連する控除や税制優遇措置がある場合、税金の負担を軽減することができます。

たとえば、一部の国や地域では、年金控除や年金所得に対する特別な税率が設定されている場合があります。

その他の所得との組み合わせ

年金受給時に他の所得(例:退職金、賃貸収入など)がある場合、これらの所得との合算によって税金が計算されることがあります。

そのため、年金受給時の税金は、他の所得との組み合わせによって変動する場合があります。

**********

以上の要素に基づいて、年金受給時の税金が計算されます。

具体的な税金額や税制は国や地域によって異なるため、個別の状況に応じて税法を確認し、専門家の助言を受けることが重要です。

**********

以上、年金と税金の関係は、国や地域の税法によって異なる場合があります。

個別の状況や税制に関しては、税理士や税務専門家に相談することをオススメします。

コメント