みなさん、保険は定期的に見直すことで、より適切なプランを選ぶことができます。

しかし、どの保険を見直すべきか、どのポイントに注意すべきか、初心者の方にはわかりにくいこともありますよね。

そこで、この記事では保険見直しのコツを解説します。

必要な保険を選ぶポイントや選び方について、具体的なアドバイスをご紹介します。

さあ、保険プランを見直して、安心・安全な生活を送りましょう!

保険の見直しとは?

保険の見直しは、保険ポリシーを定期的に再評価し、現在のニーズや状況に合わせて適切な保護を確保することを意味します。

これにはいくつかのステップが含まれます。

現在の保険ポリシーの確認

お持ちの保険ポリシーをチェックしてみましょう。

どの種類の保険に加入しているか、保険期間や支払い条件、保険金額などの詳細を確認することで、より適切な選択ができるはずです。

ニーズの評価

結婚、子どもの誕生、新しい財産の取得、収入の変化など、ライフステージや状況の変化によって保険ニーズも変わります。

自分や家族の現在のニーズを評価し、適切な保険プランを選ぶための第一歩としましょう。

保険顧問との相談

保険の専門家やファイナンシャルプランナーと相談することで、現在の保険ポリシーが適切かどうかを確認できます。

彼らはあなたのニーズに合わせて最適な保険プランを提案してくれます。

お金に関する不安を解消し、理想的なライフスタイルを手に入れるために、ぜひプロのアドバイスを受けてみてください。

ポリシーの変更または更新

ニーズが変化した場合や、より良い取引やサービスが利用可能になった場合、保険ポリシーを見直すことは重要です。

具体的には、保険金額の増減、新しい保険の追加、古いポリシーのキャンセルなどが含まれます。

あなたのライフステージや目標に合わせて、保険プランを最適化しましょう。

プロのアドバイスを受けながら、より適切な選択をすることができます。

定期的な見直し

ライフステージや状況が変化するたびに、保険ポリシーを定期的に見直すことは重要です。

通常、年に一度または大きな変化があった場合に見直しを行います。

あなたの人生の変化に合わせて、保険プランを最適化しましょう。

プロのアドバイスを受けながら、より適切な選択をすることができます。

**********

保険の見直しは、不必要な保険料を避けるために重要です。

さらに、ライフステージに合わせて適切な保護を確保することもできます。

プロのアドバイスを受けて、理想的な保険プランを見つけましょう。

保険は見直しが必要

生命保険は一度加入したら、後は安心できると思ってしまいがちですが、実際はライフスタイルなどに合わせて定期的に見直す必要があります。

結婚や子どもの誕生、新しい財産の取得、収入の変化など、人生の変化に合わせて保険プランを最適化しましょう。

プロのアドバイスを受けて、理想的な保護を手に入れるための第一歩となります。

変化する生活環境

結婚、出産、子どもの独立など、長い人生の中で私たちの生活環境は変化していきます。

しかし、この変化に対応できる保険を選ぶことは、意外と難しいものです。

かつて加入した保険では、新たなライフステージに合った保障が不足していることがあります。

たとえば、独身のときに加入した保険は、家族のことを考慮していないことが多く、子どもが生まれると、万一の際に備える金額も増やす必要があることを忘れてはいけません。

自分や家族が安心して暮らしていくために、保険の見直しは大切な作業です。

生活環境の変化に合わせて、適切な保険プランを選ぶことで、将来の不安を軽減し、安心した日々を送ることができるでしょう。

進化する保険

保険も自動車や電化製品と同様に進化しています。

かつては死亡保障の保険は、万一のことがあった時に残された家族にお金を残すためのものでした。

しかし、現在では、大きな病気にかかったときなどに、生き抜くためのお金として、生前に保険金が支払われる商品も登場しています。

さらに、医療の備えもごく短期間の入院から保障する商品や先進医療に対応する商品が増えています。

昔加入した保険がそのままになっている場合、新たな視点で見直すことをオススメします。

自分や家族のライフスタイルに合った保険を選ぶことで、将来の不安を軽減し、安心した日々を送ることができるでしょう。

定期的に保障内容を見直す

定期的に保険の保障内容を見直すことは、保険ポリシーを適切に管理し、現在のニーズや状況に合わせて最適化するための重要なプロセスです。

人生は変化するものであり、結婚、出産、子どもの独立などのライフイベントに合わせて保険プランを選び直すことで、より安心して暮らすことができます。

以下に、このポイントを詳しく説明します。

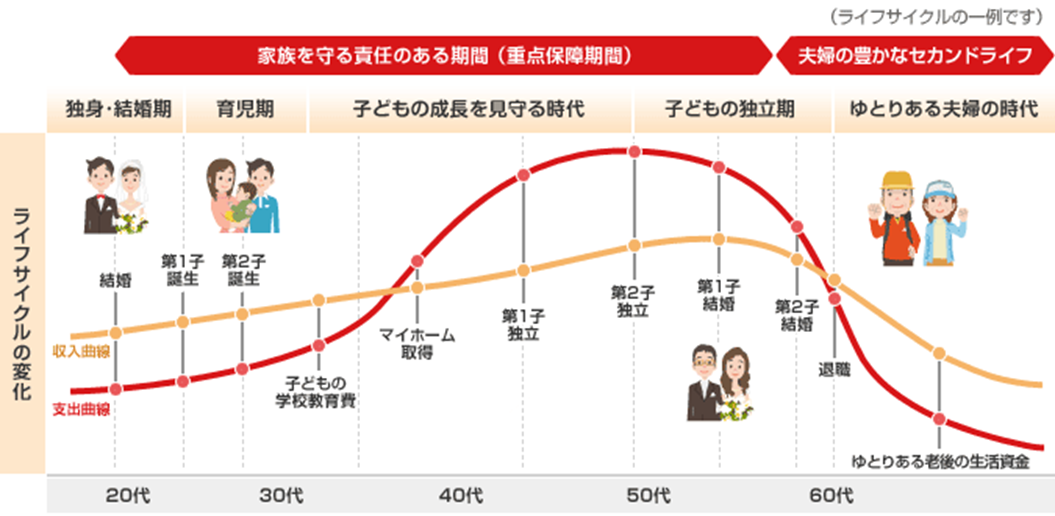

ライフステージの変化に対応する

人々の生活は時間とともに変化します。

結婚、子どもの誕生、子どもの教育費、住宅ローンの支払い、退職などのライフイベントは、保険ニーズに影響を与える可能性があります。

定期的な見直しを通じて、新しいライフステージに適した保険プランを見つけることができます。

自分や家族の幸せを守るために、保険の選択を見直してみましょう!

財務状況の変化への対応

収入や資産の変化は、保険ニーズに影響を与えることがあります。

収入が増加した場合、より高額の死亡保険や収入保障が必要になるかもしれません。

また、負債の削減や資産の増加により、必要な保険額が変化する可能性もあります。

新しいリスクの認識

収入や資産の変化は、保険ニーズに影響を与えることがあります。

収入が増加した場合、より高額の死亡保険や収入保障が必要になるかもしれません。

また、負債の削減や資産の増加により、必要な保険額が変化する可能性もあります。

保険市場の変化への対応

保険市場は常に変化しています。

新しい保険商品や競争力のある料金プランが登場することがあります。

定期的な見直しを行うことで、より良い価値を提供する保険商品を見つけることができます。

ポリシーの詳細の確認

保険ポリシーには、特定の条件や除外事項が含まれています。

定期的な見直しを通じて、ポリシーの制限や除外事項を理解し、必要なカバレッジが提供されているかどうかを確認できます。

自分や家族の安全を守るために、保険の詳細をチェックしてみましょう!

**********

定期的な保険の保障内容の見直しは重要です。

しかし、どのように見直すべきか、何に注意すべきかを理解するのは難しいこともあります。

そこで、保険の専門家やファイナンシャルプランナーと協力して、最適な保険戦略を確立することが賢明です。

自分や家族の将来を守るために、プロのアドバイスを活用してみましょう!

保険を見直すメリット

生命保険を見直すメリットとしては、以下の2点が挙げられます。

・ライフステージにあった最適な保障を備えることができる

・保険料負担を軽減できる可能性がある

これらのメリットについて解説しましょう。

ライフステージにあった最適な保障を備えることができる

保険は私たちの生活に欠かせないものであり、適切な保障を選ぶことは重要です。

以下に、異なるライフステージに合わせた保険のポイントをご紹介します。

若い世代(20代〜30代)

死亡保障

家族やパートナーがいる場合、将来のために十分な死亡保障を検討しましょう。

医療保障

健康なうちに医療保障を整えておくことは賢明です。急な病気やケガに備えましょう。

中年世代(40代〜50代)

介護保障

親の介護や自身の介護に備えて、介護保険を検討しましょう。

収入保障

家族の生活費を守るため、収入保障を考えてみてください。

シニア世代(60代以降)

死亡保障

遺族に負担をかけないよう、適切な死亡保障を選びましょう。

医療保障

高齢になると医療費が増えることがあります。医療保障をしっかり整えておきましょう。

保険はライフスタイルに合わせて見直すことで、最適な保障を手に入れることができます。

ぜひ専門家と相談して、あなたに最適な保険を選んでいきましょう。

保険料負担を軽減できる可能性がある

人生は変化の連続です。

家族が増えたり、ライフスタイルが変わったりすることはよくあること。

そんな変化に合わせて、保険を見直すことで無駄な保障を削減し、保険料を軽減できるかもしれません。

不要な死亡保障を見直す

大きな死亡保障が必要でない場合、無駄な保障を解約しましょう。

遺族に負担をかけずに、必要な範囲で保障を選びましょう。

保障の重複をチェック

複数の保険商品に加入している場合、保障の重複を確認しましょう。

同じリスクに対して重複して保障している場合、無駄な保険料を支払っている可能性があります。

特約を見直す

以前勧められた生命保険などは、特約が付いていることがあります。

特約が活用できない場合、それをなくすことで保障内容も保険料もスリム化できます。

必要な保障だけを選ぶ

自分に本当に必要な保障だけを選ぶことで、保険料を抑えられる可能性があります。

その分、積立て貯蓄などに回せる資金が増えるでしょう。

保険はライフスタイルに合わせて見直すことで、より効率的に選ぶことができます。

専門家と相談しながら、最適な保障を選んでいきましょう。

保険を見直すタイミング

保険は一度入ったらそのままずっと続けるものと誤解している人は多いのですが、実はそうではありません。

ライフステージに合わせて、時期を見てこまめに見直すのがオススメです。

服にたとえるならば、成長につれてズボンの裾や上着の袖の丈出しをするなど、服が体に合うように直します。

同様に保険についても自分の生活環境に合ったものに切り替えることによって、合理的な保険の入り方が可能になり、結果としてトータルの保険料も節約できるのです。

また、ライフステージに合わせた保険の見直し以外にも、「保険の更新時期」「保険料が高いと感じたとき」「自分に合った保険商品を検討したいと感じたとき」なども保険の見直しのタイミングとしてはよいでしょう。

保険は一度加入したらずっとそのまま、と思っている人が多いですよね。

でも実は、ライフステージに合わせて保険を見直すことで、無駄な出費を減らすことができるんです。

たとえば、服にたとえてみましょう。

成長に合わせてズボンの裾を直したり、上着の袖の丈を調整したりしますよね。

同じように、保険も自分の生活環境に合ったものに切り替えることで、合理的な保障を手に入れられます。

さらに、保険の見直しは「ライフステージの変化」だけでなく、「保険の更新時期」「保険料が高いと感じたとき」「自分に合った保険商品を検討したいと感じたとき」なども保険の見直しのタイミングとしてはよいでしょう。

保険は柔軟に選ぶことで、トータルの保険料を節約できる可能性があります。

ぜひライフステージに合わせて見直してみましょう。

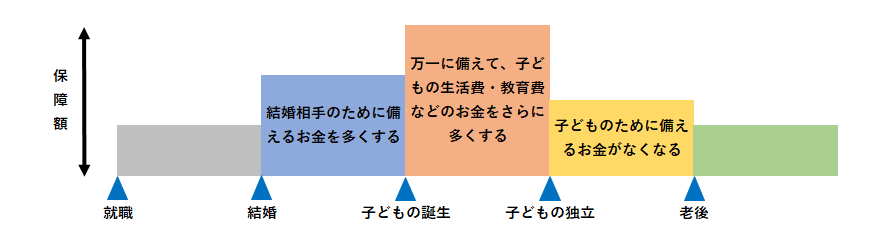

ライフステージに変化があったときに保険を見直す

保険は長期にわたる契約です。

ライフステージの変化に伴い、保障ニーズも異なってくるので、時折、保障内容を見直すことが大切です。

ライフステージの変化とは、たとえば、次のようなイベントが挙げられます。

・就職

・結婚

・妊娠前

・妊娠・出産

・子育て中

・住宅購入

・転職・起業

・子どもの独立

・家族の介護

・老後(定年後)

・相続 など

これらの変化があると、取り巻く状況は大きく変わります。

(出典:日本生命)

たとえば、独身のときに必要な保障額は自身に万が一のことがあった場合の葬儀代程度ともいわれますが、結婚したり、家族が増えたりすると、遺された家族の生活費が必要になります。

一方で子どもが独立したときは、必要な保障額は減少します。

つまり、ライフステージが変化すれば、備えるべき保障額も変化するため、その時々の状況に合わせて、医療保険や死亡保険、がん保険といった保険の保障内容を見直すことが大切です。

保険の見直しのタイミングはさまざまですが、現在の自分の年齢や家族構成・マイホームの有無などに合わせて保険の見直しを検討してみましょう。

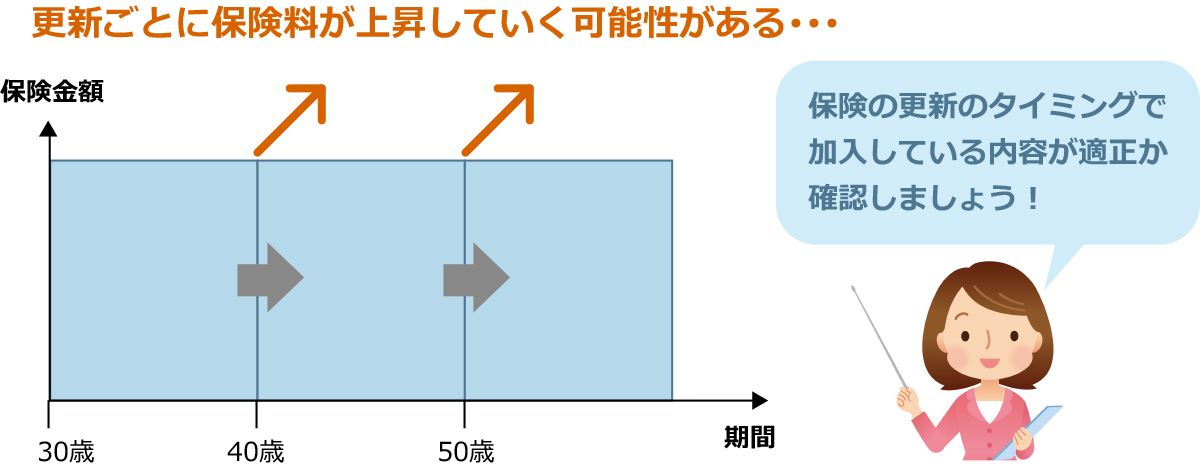

保険の更新時期に保険を見直す

生命保険は、あらかじめ保険期間が決まっている定期保険が多いですね。

そして、満期になると自動的に更新されることが一般的です。

しかし、更新時の年齢で保険料が再計算され、ほとんどの場合、保険料が上昇します。

だからこそ、更新前に保障内容や保険料を検討して、見直しを行うことが重要です。

更新後の保険料については、保険期間の満了前に保険会社から案内が届きます。

また、自分から保険会社に問い合わせることもできます。

ライフステージに合わせて保険を最適化し、節約のチャンスを逃さないようにしましょう!

(出典:価格.com)

保険料が家計の負担になっているときに保険を見直す

保険は大切なリスク対策ですが、毎月の高額な保険料が家計に負担をかけていると感じたことはありませんか?

更新時期が近づいていなくても、保険料の見直しはいつでもできるチャンスです。

ライフステージの変化によって、以前は無理なく支払えていた保険料が、今では負担になることがあります。

たとえば、子どもが生まれたり、住宅ローンの支払いが始まったりした場合です。

しかし、保険に加入したからといって、無理して高額な保険料を払い続ける必要はありません。

無理のない範囲で保険を選び、家計を守りましょう。

具体的な手順は以下の通りです。

予算を確認する

月々いくらまでなら保険料を支払えるかを明確にしましょう。

保障内容を見直す

必要なリスクに対する保障を重視し、不要な特約や重複した保険を整理します。

専門家に相談する

保険のプロに相談して、最適なプランを選びましょう。

自分に合った保険商品を検討してみたいと感じたときに保険を見直す

保険は日々進化しています。医療技術や社会的な変化に応じて、新たな保険商品が登場し、保障内容もアップデートされています。

たとえば、短期入院の保障を手厚くしたり、通院保障を充実させたりする保険が増えています。

これらのトレンドを知ることで、自分に合った保険を選ぶヒントを得ることができます。

保険に加入してから時間が経っている場合、一度保険を見直してみましょう。

最新の治療方法や医療体制に合った保障内容を選ぶことで、より安心できる保険を手に入れられるかもしれません。

自分のライフステージに合った保険を見つけるために、専門家と相談してみてください。

保険見直しのチェックポイント

保険料は家計に無理のない金額か

保険は大切なリスク対策ですが、毎月の高額な保険料が家計に負担をかけていると感じたことはありませんか?

更新時期が近づいていなくても、保険料の見直しはいつでもできるチャンスです。

ライフステージの変化によって、以前は無理なく支払えていた保険料が、今では負担になることがあります。

たとえば、子どもが生まれたり、住宅ローンの支払いが始まったりした場合です。

しかし、保険に加入したからといって、無理して高額な保険料を払い続ける必要はありません。

無理のない範囲で保険を選び、家計を守りましょう。

具体的な手順は以下の通りです。

予算を確認する

月々いくらまでなら保険料を支払えるかを明確にしましょう。

保障内容を見直す

必要なリスクに対する保障を重視し、不要な特約や重複した保険を整理します。

専門家に相談する

保険のプロに相談して、最適なプランを選びましょう。

保障額が万が一の際に十分か

保険の必要保障額を適切に計算することは、将来の安心を築くために非常に重要です。

万が一の際に家族が経済的に困らないように、具体的なポイントを考慮して保障額を見直しましょう。

子どもの教育資金

子どもが大学に通うための教育資金を確保する必要があります。自宅外からでも通えるように、十分な保障額を設定しましょう。

生活保障

子どもが独立するまでの生活費や家族の生活を支えるために、適切な保障額を検討しましょう。

一家の主な収入源が亡くなった場合、生活費が減少します。

遺族の生活費を考慮して必要な保障額を設定しましょう。

ライフプランに合わせて見直す

定期的に保険の内容をチェックし、ライフプランに合った保障額を見直しましょう。

保険金額は家族構成やライフステージに合わせて選ぶことが大切です。

保険期間(保障期間)は状況に合っているか

生命保険の必要保障額を適切に計算することは、将来の安心を築くために非常に重要です。

万が一の際に家族が経済的に困らないように、具体的なポイントを考慮して保障額を見直しましょう。

遺族の支出を計算

一家の主な収入源が亡くなった場合、遺族の生活費や子供の教育費などの支出を考慮しましょう。

遺族の支出には生活費や教育費、葬儀関連費用などが挙げられます。

遺族の収入を考慮

配偶者の収入や遺族年金、勤務先の福利厚生、相続財産などを考慮して、遺族の収入を計算しましょう。

必要保障額を正確に把握

必要保障額を正確に把握するのは難しい面があるため、自分で計算するのが大変だという人は専門家に相談することをおすすめします。

保険期間の違いを理解

定期保険は一定期間が過ぎると保険期間が満了するため、引き続き保障が必要であれば契約を更新するか新しい保険に入り直す必要があります。

終身保険は更新がないため保険料は変わらず、保険期間は一生涯続きます。

保険見直し時の注意点

保険の見直しは賢明な選択です。

現在の保険の保障内容を見直し、中途で減額したり、特約を追加・変更したり、新たな契約を追加することで、より適切な保障を手に入れることができます。

ただし、現行の保険を解約して新しい保険に加入する際には注意が必要です。

以下のポイントを考慮してください。

健康状態の告知と医師の診査

新規に保険に加入する際には、健康状態について正直に告知する必要があります。

年齢とともに体の状態は変化するため、診察結果によっては保険に加入できない可能性もあります。

保険料と保障内容のバランス

新規に加入する保険の保険料は、年齢によって高くなります。

保険料を抑えるためには、保障内容を下げることが必要ですが、必要な保障を失わないよう注意が必要です。

保険の見直しは、将来の安心を築くために重要なステップです。

自分や家族のニーズに合った保障を選ぶために、専門家と相談することをオススメします。

保険金の受取人は適切であるか

生命保険の受取人を選ぶ際には、慎重に考慮する必要があります。

死亡保険金、満期保険金、解約返還金は課税対象であり、被保険者、契約者、保険金受取人の関係によって贈与税がかかることもあります。

以下のポイントを考慮して、適切な受取人を指定しましょう。

血縁関係を考慮

死亡保険金の受取人は、原則として被保険者の配偶者や二親等以内の家族が適切です。

具体的には、配偶者や親と子(一親等)、祖父母・兄弟・姉妹・孫(二親等)が該当します。

内縁関係や婚約者の指定

一部の保険会社では、内縁関係の方や婚約者も受取人に指定できる場合があります。

条件を満たす場合、内縁関係や婚約者を受取人に指定することができます。

複数の受取人を指定

受取人は1人に限定されないため、複数の家族や親族を指定することもできます。

変更の柔軟性

受取人は後で変更できます。

結婚や離婚などの家族の状況変化に合わせて適切な受取人を設定しましょう。

相続人の確認

受取人が亡くなった場合、相続人が受け取ることになります。

受取人が亡くなった場合は、他の人物に変更することを検討しましょう。

保険の見直し方法

保障の見直し

保険の見直しは賢明な選択です。

現在契約している保険を見直す際には、以下の手順を考慮してみましょう。

契約内容の確認

現在加入している保険の契約内容を手元に準備しましょう。

保障内容や保険金額、保険期間などがわかるものを用意します。

保障の必要性を再評価

「いくら」の保障が「いつまで」必要かを考えます。

家族構成やライフステージの変化を考慮して、必要な保障額を再評価しましょう。

過不足の確認

現行の保険で過保護な部分や不足している部分があるかをチェックします。

保障額が適切であるか、保険期間が適切であるかを検討しましょう。

変更方法の検討

過不足がある場合、どのように変更するかを検討します。

保険の追加契約や特約の変更、新規契約の検討などが考えられます。

保険の見直しは、将来の安心を築くために重要なステップです。

適切な保障を選ぶために、専門家と相談することをオススメします。

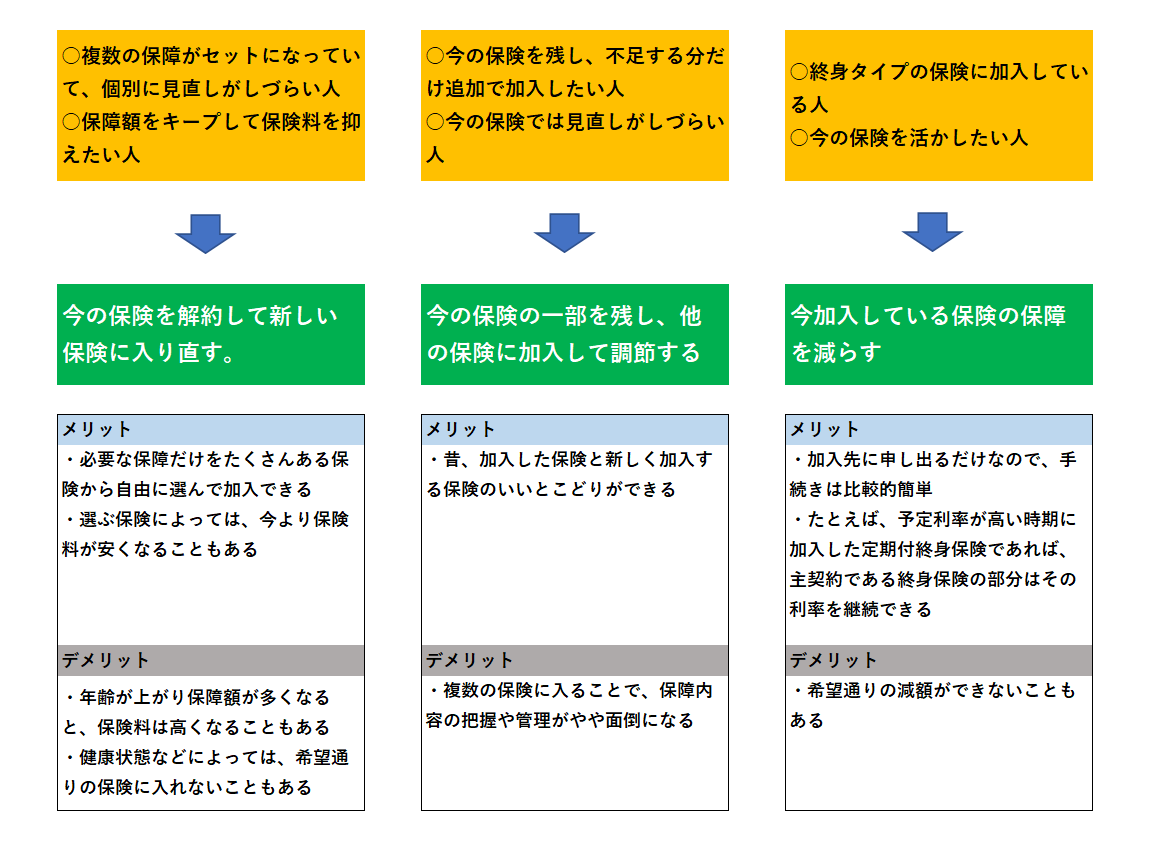

加入中の保険によって見直し方は異なる

保険の見直しは重要なステップです。

現在契約している保険の保障額が適切でない場合、以下の方法を検討してみましょう。

保障を減らす【下図(右)】

終身タイプの保険に入っている人や、予定利率の高い時期に加入した「お宝保険」を活用する方法です。

新たな健康状態の告知や審査が不要で、手続きが簡易です。

ただし、希望通りに保険料を減額できないことに注意しましょう。

一部を残して調節する【下図(中)】

現在の保険で充分な面と不足する面がある場合、他の保険に加入して調節する方法です。

保険のいいとこ取りができる一方、複数の保険に入ると保障が重複したり、内容の把握が難しくなる点に注意しましょう。

解約して新しい保険に入り直す【下図(左)】

すでに入っている保険が複数の保障がセットになっていて個別の見直しが難しい場合、この方法が適しています。

必要最低限の保障を確保しつつ、保険料を以前より安くすることができます。

ただし、年齢や健康状態に注意しましょう。

それぞれの方法にはメリットとデメリットがあります。

自分に適した見直し方を選び、将来の安心を築いてください。

プロへの相談も検討しましょう

保険の選択は重要な決断ですが、お一人で全ての判断をすることは難しいこともあります。

そんなときは、プロに相談してみるのも良いアイデアです。

あなたの家族構成や気になるライフイベントを考慮に入れて、保険選びの基本的な考え方やオススメの保険商品をチェックしてみましょう。

プロのアドバイスを受けて、より適切な選択をすることができるはずです。

プロの知識と経験を活用して、将来の安心を築いてください。

保険見直し時の注意点

保険の見直しは個々に合ったもの選ぶため、保険を複雑で、時間のかかる作業ですが、焦りは禁物です。

しっかり自分に合った保険を見つけるために、保険の見直しで注意すべき点を以下のようにまとめました。

保障の空白期間をつくらない

保険の見直しは重要ですが、旧契約を解約する際には慎重に行う必要があります。

現在加入している保険を解約して、その日に別の保険に申し込んだだけでは、新たな保険の責任開始前に無保険の状態になります。

無保険の空白期間中に万が一のことがあった場合、保障を受けられなくなるリスクがあります。

特に、がん保険は加入後3ヵ月間は保障されない免責期間があるため、注意が必要です。

また、新たに申し込んだ保険会社から契約を断られる可能性もあります。

保険を切り替える際は、新しい保険会社が契約を承認した後、保障が始まる日以降に旧契約を解約することをオススメします。

自分や家族の安心のために、慎重に行動しましょう。

社会保険でカバーできる部分を調べる

民間保険は生活をサポートする頼もしい存在ですが、公的な保障制度も忘れてはいけません。

遺族年金や健康保険の高額療養費制度など、社会保険でカバーできる部分もあります。

保険料が家計を圧迫しないよう、公的保障でカバーしきれないリスクを民間保険で補完するスタンスで保険の見直しを行うことをオススメします。

公的保障の存在を意識しながら、バランスの取れた保険選びをしましょう。

転換には気を付けよう!

保険会社から既存の契約を「転換」することを提案されることがあります。

しかし、転換は必ずしもすべての人にとってメリットがあるわけではありません。

転換とは?

転換とは、既存の保険契約の転換価格(解約返戻金や積立配当金など)を、新たに加入する保険の保険料の一部に充当し、既存の契約から新規契約に切り替えることです。

保険会社は、新しい保険商品の魅力をアピールし、転換を促すことがあります。

メリットとデメリット

転換を検討する際には、以下のポイントを考慮しましょう。

メリット

1)保険料の削減

新しい保険商品が現行の保険よりも低い保険料で提供されている場合、転換によって保険料を削減できる可能性があります。

2)新しい特典

新しい保険商品には、追加の特典やサービスが含まれていることがあります。

デメリット

1)返戻金の喪失

転換すると、現行の保険の解約返戻金を受け取ることはできなくなります。

2)利率の変動

新しい保険商品の利率が現行の保険よりも低い場合、将来的な利益が減少する可能性があります。

検討すべきポイント

現在の保険の詳細を確認し、転換の必要性を検討します。

転換によるメリットとデメリットを比較し、自身の状況に合った判断をしましょう。

**********

保険の見直しをする際には、転換についての情報をしっかりと理解し、慎重に判断することが大切です。

自身の保険ニーズに合った選択をするために、専門家と相談することをオススメします。

早期解約による元本割れに注意

保険契約を解約する際、解約返戻金を受け取れることは知っていますか?

しかし、そのタイミングによっては、支払った保険料の総額を大きく下回る額しか戻ってこないことがあります。

解約返戻金のしくみ

生命保険の保険料は、預金口座のようにそのまま積み立てられるわけではありません。

一部は毎年の死亡保険金や保険会社の運営に充てられます。

そのため、解約返戻金は払込保険料合計額よりも少なくなることがあります。

早期解約のリスク

契約後経過年数が短い場合、解約返戻金はほとんどないか、ごくわずかです。

特に貯蓄型保険は、経過年数が長くなると解約返戻金が増加する傾向があるため、早期解約は慎重に考えるべきです。

事前に調査を

解約した場合の返戻金額は、保険会社に問い合わせて事前に調査できます。

自身の保険ニーズに合った選択をするために、専門家と相談することをオススメします。

高利率の保険は続けたほうが有利

保険には予定利率が設定されており、加入時点でその利率が確定します。

しかし、近年の低金利環境により、新規の保険は昔の高利率の保険に比べて利率が低くなっています。

予定利率とは?

予定利率は、保険会社が契約者に対して約束する運用利回りのことです。

高い予定利率の保険に加入していれば、支払った保険料に対して高額の保険金が返ってくることになります。

昔の保険の利点

1990年代前半に契約した保険は、高利率の「お宝保険」として知られています。

これらの保険は、好景気の時期に高い利率で契約されたものであり、解約すると元本割れのリスクがあります。

解約を検討する際の注意点

予定利率が高かった頃に契約した保険を解約して新規の保険に加入する場合、慎重に判断しましょう。

解約返戻金が元本を下回る可能性があるため、専門家と相談して適切な選択をしましょう。

解約すると特約も解約されることに注意!

生命保険は主契約(メインとなる保障)と特約(オプションの保障)から成り立っています。

しかし、主契約を解約して特約だけを残すことはできません。

特約とは?

特約は、生命保険契約に追加されるオプションの保障です。

たとえば、医療保障にがん保障を特約で付けられる医療保険があります。

解約の落とし穴

主契約をそのままに特約だけを解約することは可能ですが、逆はできません。

つまり、主契約を解約した場合、特約も併せて解約されるしくみです。

注意点

特約の保障内容が必要な場合、主契約を解約する際は慎重に判断しましょう。

たとえば、医療保障の解約と併せて、がん保険に加入しておかないとがん保障がなくなってしまいます。

保険のプロにも向き・不向きがある

保険商品はますます複雑化・多様化しており、特約ごとに細かいスペックの違いがあります。

個人で判断・選択するのは難しいこともあります。

リスクマネジメントの重要性

より良いリスクマネジメントを行うためには、信頼できる保険のプロ(コンサルタント)のアドバイスを受けることが1つの手段です。

保障設計には専門知識が必要であり、自身のニーズに合った選択をするためにはプロの助言が役立ちます。

コンサルタントの向き・不向き

コンサルタントは万能ではありません。相談内容によっては向き・不向きがあります。

「こんな見直しにするはずではなかった」と後悔しないために、相談相手となるコンサルタントの得意分野を十分に吟味しましょう。

信頼できるコンサルタントとの出会い

信頼できるコンサルタントを見つけることは非常に重要です。

経験豊富で専門知識を持つコンサルタントと出会えるかどうかを慎重に考えましょう。

お金の不安を解消するためにファイナンシャルプランナーに相談してみる

お金に関する不安を抱えている方、将来の資産運用や退職金、教育費について悩んでいる方は多いことでしょう。

そんなときは、ファイナンシャルプランナーに相談してみませんか?

ファイナンシャルプランナーはお金に詳しい専門家であり、あなたのライフプランに合わせたアドバイスを提供してくれます。

ライフスタイルや将来の目標に合わせた資産運用方法や節約のアイデア、家計の見直し方法など、様々なアドバイスをもらうことができます。

さらに、将来の不安を解消するために必要な保険や投資先も提案してくれます。

ファイナンシャルプランナーのアドバイスを受けて、安心できるライフプランを作りましょう。

理想の人生を手に入れる第一歩となるかもしれません。

-160x90.jpg)

コメント