終身医療保険

生命保険会社や損害保険会社は次々に新商品を開発、定期保険特約付終身保険に代わり、医療保険が生命保険の主役の座につきつつあります。

このような中で、ひときわ目立つのが終身医療保険です。

保障は一生涯、保険料も生涯同額

保障について

終身保険では、保障は生涯続き、契約時と同額の保険料を規定の期間(60歳までなど)払い込みます。

このしくみは終身医療保険でも同様で、終身医療保険の場合は終身払込みが一般的です。

終身医療保険は一生ものの保障を得たい人が選ぶ保険です。

長い人生、いつどんなケガや病気をするかわからないため、一度の契約で終身の医療費に備えたいと考えるならば、終身型となっている医療保険が向いています。

保険料について

保険料は一生変わりません。

同年齢で比較したときの保険料は割高になりますが、長いスパンで見ると更新を伴う定期型よりも安くなります(ただし、加入時の年齢によっては安くなるとは限りません)。

老後の入院費を若いうちから確保できるという点で定期型よりも優れています。

解約返戻金

定期型は掛け捨てですが、終身型は貯蓄を兼ねたタイプもあり、保険を解約した際に掛金のいくらかが戻ってくる解約返戻金があるタイプもあります。

ただし、保険料はその分高くなります。

終身医療保険のメリット

高齢時の保険料負担が少ない

終身医療保険の保険料は一生変わりません。

若い時に加入した場合は保険料が安く、そのまま契約を続けた場合、高齢時の保険料の負担が軽くなります。

また、保険料を短期(保険期間より短い期間)で支払を完了すれば、高齢時に保険料を負担しなくても医療の保障が得られます。

将来の年金支給が厳しいことを考えると安心といえます。

高齢時の入院リスクに対応できる

終身医療保険の最も大きなメリットは、高齢時になればなるほど入院のリスクが高まるため、そのリスクに備えられるということです。

終身医療保険のデメリット

高齢時にも保険料を負担する

安いとはいえ終身払いを選択すると、一生涯に渡り、保険料の支払いが続きます。

収入も年金に頼っている状態では、保険料の支払が続くと厳しいかもしれません。

インフレに弱い

インフレが進むと、たとえば、現在価値の1万円は8,000円、7,000円と価値が下がる可能性があります。

受取金額が少ない

最近の医療保険は、1回の入院給付限度日数が60日(通算1,000日)に設定されているものが多いです。

入院日額10,000円の医療保険に加入している人の場合、手術をすれば手術給付金も支払われますが、計算してみると最大でも60万円(10,000円×60日)となります。

手術給付金が20倍出たとしても、合計で80万円の受け取りになります。

この金額であれば貯蓄でカバーできる可能性があります。

入院日数の短期化

がん治療の場合、以前は抗がん剤や放射線治療は入院を要するものでしたが、最近は身体に負担のかからない治療法が確立され、抗がん剤治療や放射線治療は、入院が短期化して、通院が当たり前になってきているようです。

積極的な治療が長い期間を要する病気もありますが、確率としてはかなり低くなっているという現状があります。

中高年のための医療保障

生命保険への加入は、世帯主の死亡保障が目的となることが多く、中高年向けの性格が高いものです。

最近では医療保障でも、中高年向けの商品が生命保険各社から相次いで発売されています。

無選択型医療保険

一般的に生命保険に加入する時に健康状態や職業などについて生命保険会社に告知する義務がありますが、無選択型保険は告知や医師による診査が必要ないため、健康状態に不安がある人でも加入することができます。

しかし、すべての人が加入できるかというとそうではありません。健康状態の告知項目以外での審査があるためです。

無選択型医療保険のメリット・デメリット

メリット

・健康状態の告知が不要で誰でも加入することができます。

デメリット

・保険料が割高です。(払込総額が保険金を上回る場合もあります。)

・既往症の再発または悪化による入院や手術は保障の対象外になります。

・保険金や給付金の上限が低く設定されます。(数百万円程度が多いです。)

・治療中の病気や、保障開始前に発病した病気を原因としての入院や手術は保障の対象外となる保険商品があります。

**********

無選択型保険とは、告知なしで加入できる保険ですが制約が多いため、限定告知型保険や引受基準緩和型保険に断られた方が、最後に検討する保険の位置付けとなります。

引受基準緩和型保険(限定告知型保険)

引受基準緩和型保険とは、うつ病やその他の持病がある人でも生命保険に加入しやすいように引受基準が緩和された保険を「引受基準緩和型保険」のことです。

同様に告知する項目が少ない(緩和した)保険を「限定告知型保険」と呼んでいます。

同程度のリスクを持った加入者同士が助け合うことで、保険金や給付金の受け取りに不公平が無いようにしています。

引受基準緩和型医療保険のメリット・デメリット

メリット

・保険料が無選択型保険よりは割安です。

・持病があっても加入でき、持病が悪化した場合でも、保障対象になります。

・持病以外の疾病は保障対象になります。

・簡単な告知だけで加入できるので手続きが楽です。

告知は通常の医療保険より告知事項が少なく、通常3~5個の簡単な質問に「はい」「いいえ」で回答するだけです。

ただし、がんなどの病気の治療中の場合は、告知で聞かれるので保険に加入出来ません。

デメリット

・健康体の方が加入出来る保険に比べて保険料がかなり割高です。

・保障内容が健康体の方が加入出来る保険に比べると低い水準になります。

・ほとんどの医療保険の引受基準緩和型保険では、保険料の支払いが保険期間内はずっと支払い続けなければいけません。年金生活になって割高な保険料の支払いが負担になる可能性があります。

・加入後一定期間は保険金額が少なくなります。

告知・診査基準による保険の違いについて

一般の生命保険、引受基準緩和型保険、無選択型保険の3種類についての違いをまとめると以下のようになります。

生命保険・引受基準緩和型保険・無選択型保険の違い.png)

持病が場合の保険選びの進め方

上記で説明したように無選択型保険は保険料が高くなります。

はじめから無選択型保険に申込みをするのではなく、一般の医療保険→引受基準緩和型医療保険→無選択型医療保険の順に保険の申込みをします。

手間は掛かりますが、できるだけ安く保険加入を目指す方向で検討しましょう。

医療保険特約の種類

特約は主契約によりさらに多種多様。

同じ名前の特約でも、各生命保険会社によって保障内容や給付条件などの細部で違いがあったりしますが、機能によって分類すると理解しやすくなります。

特約の種類

受け取れる入院日数を増やす特約

.初期入院特約・短期入院特約

主契約の入院給付金の支給に免責期間がある場合に免責期間中の入院給付金が支給されます。

たとえば、主契約の入院給付金が受け取れるのが5日目の場合、1日目から4日目までの免責期間中の入院給付金が支給されます。

ただし、5日未満の入院の場合は免責期間を超えないので支給されません。

長期入院特約

主契約の入院給付金の支払限度を超えて入院が継続した場合、入院給付金が支給されます。

特定の病気での入院に備える特約

がん入院特約

がんの治療のために入院した場合、入院給付金が支給されます。

生活習慣病(成人病)入院特約

がん、心疾患、脳血管疾患、高血圧、糖尿病の治療のために入院した場合、入院給付金が支給されます。

女性疾病入院特約

乳がん、子宮筋腫、甲状腺の障害、分娩の合併症など、女性特有あるいは女性に発生率の高い病気の治療のために入院した場合、入院給付金が支給されます。

入院給付金支給後に別の給付が受けられる特約

通院特約

入院給付金を受け取った後、その治療を目的として通院をした場合、通院日数分の通院給付金が支給される。

退院後療養特約

20日以上の入院給付金を受け取った後、生存して退院した場合、所定の給付金が支給されます。

所定の要件を満たしたときに一時金が支給される特約

死亡・高度障害特約

死亡もしくは所定の高度障害状態になった場合、保険金が支給されます。

特定(三大)疾病保障特約

がん、急性心筋梗塞、脳卒中により、所定の状態に該当したとき一時金が支給されます。

がん診断給付金

がんと診断確定された場合、一時金が支給されます。

先進医療特約

厚生労働大臣が定める先進医療に該当する治療を受けた場合、治療の内容に応じた給付金が支給されます。

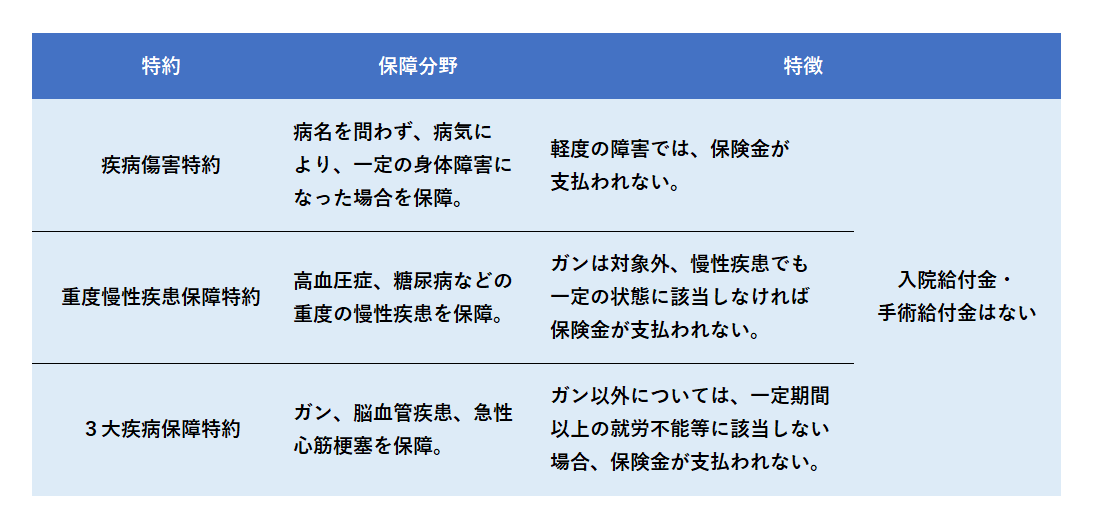

特約の保障範囲

特約はその保障する範囲により以下のようなものがあります。

・本人型

・家族型(妻と子に対する給付割合は本人の6割程度に減額)

「本人・妻子型」「本人・妻型」

「本人・こども型(こどもは20歳未満に限られます)」

・こども向け(こどもだけを対象としたものです)

特約の選び方

目的を確認する

主な目的は「お金を残すこと」です。

次に「誰に」、「どのくらい」、「何に使うお金」を残すかを考えます。

それをはっきりさせることで、必要な保障内容が候補として浮かび上がります。

特約の役割と照らし合わせる

自分の目的と特約の役割を確認することで、候補を絞ることができます。

一定期間だけ保障を厚くしたいのか、不慮の事故に備えたいのか、それとも病気やケガに対する保障まで範囲を広げたいのか。

自分が備えたい事態と特約の大まかな分類とを照らし合わせます。

保険料が家計を圧迫しないか

特約をたくさん付加すると安心感が増しますが、保険料も増えます。

保険はあくまでも補助的なものであり、それが家計を圧迫すれば意味がありません。

自分がどんな事態に備えたいのかを明確にすれば、必要な保障と不必要な保障の分別がつき、不安が解消されます。

なんとなく安心するという理由で、必要のない特約は付けないようにしましょう。

入院費用について

入院するとどのくらいお金がかかるでしょうか。

ケガや病気でも、数日程度の通院ならば不幸中の幸いですが、困るのは、ガン、脳血管疾患、心疾患などによる長期間の入院です。

入院が長引くと、入院費用もかさみ、収入も減ります。

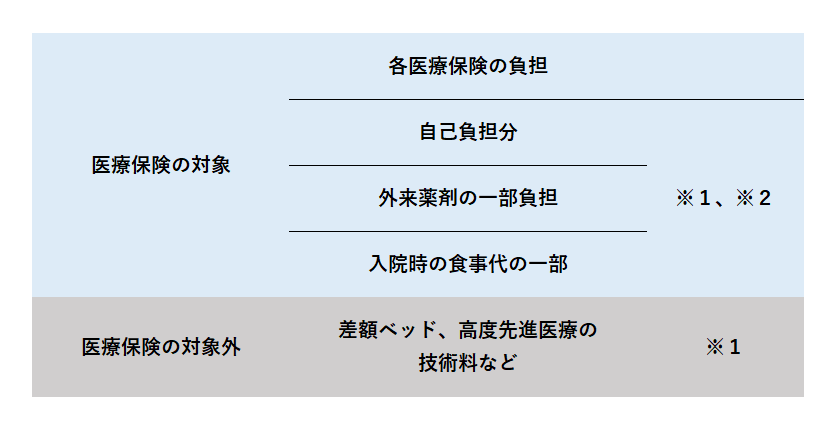

医療費のしくみ

ケガや病気の際、病気で治療を受け窓口に支払う金額は、医療費の総額ではなくその一部です。

医療費の大半は、健康保険や国民健康保険など医療保険が負担します。

※1 本人が病院の窓口で支払う金額の総額

※2 高額療養費 ひと月1人あたり一定額を超えた分が戻る

ひと月の自己負担分の合計額が一定額を超えた場合などに、その超えた額が戻ってくる制度(高額療養費)があります。

入院時の医療費について

入院費用とその支払い方法

入院費用は一般的に月ごとに1日~末日までにかかった医療費がとりまとめられます。

これを定時請求分といい、入院患者はこれを支払います。

病院によっては、定時請求分が月2回に分けられている場合もありますが、月を跨いだ計算はしません。

入院時の高額療養費制度

重い疾病や長期の入院などで、医療費が高額となった場合には、通常の3割負担でも家計の大きな負担となります。

これを軽減するため、入院でかかった医療費のうち制度で定められた金額(自己負担限度額)を超えた分が支給(還付)されるのが、入院時の高額療養費制度です。

入院費用について

病気やケガにかかるリスクがあり、いつ病気やケガで入院することになるかわかりません。

医療保険は入院時の治療費をカバーするものです。

入院したときに平均的にどれくらいの日数や費用がかかるのか確認しましょう。

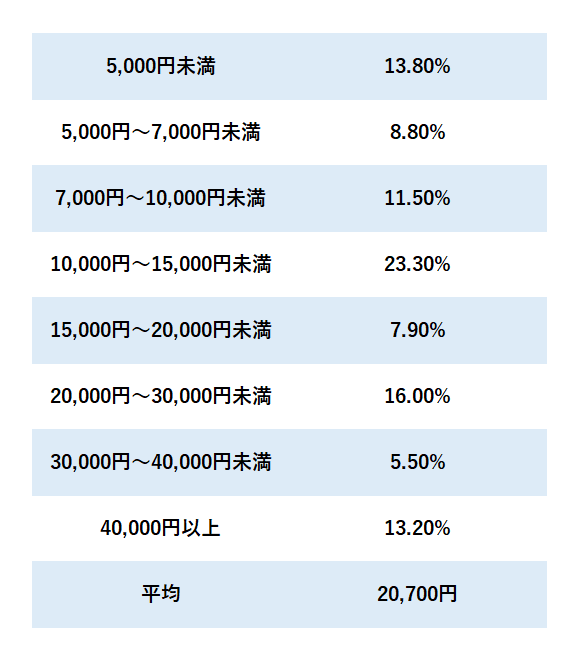

入院時の自己負担費用

おおまかに5人のうち4人が30万円以内の自己負担額になっていることがわかります。

注1:過去5年間に入院し、自己負担を支払った人をベースに集計。

注2:高額療養費制度を利用した場合は利用後の金額。

注3:治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品費などを含む。

1日当りの自己負担費用

自己負担額は平均で20,700円となっていますが、費用の分布をみると、「10,000~15,000円未満」が23.3%と最も高くなっています。

注1:治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品などを含む。高額療養費制度を利用した場合は利用後の金額。

注2:過去5年間に入院し、自己負担費用を支払った人(高額療養費を利用した人+利用しなかった人(適用外含む))

出典:生命保険文化センター「生活保障に関する調査」/令和4年度

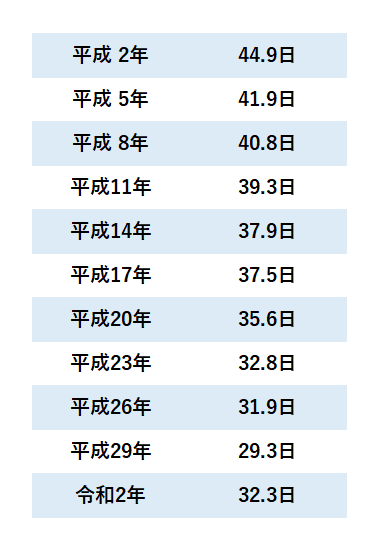

入院日数

平均入院日数は調査の度に短くなっていて、平成2年との比較では、30年間で12.6日も短縮しています。

注1:平成23年は宮城県の石巻医療圏、気仙沼医療圏及び福島県を除いた数値

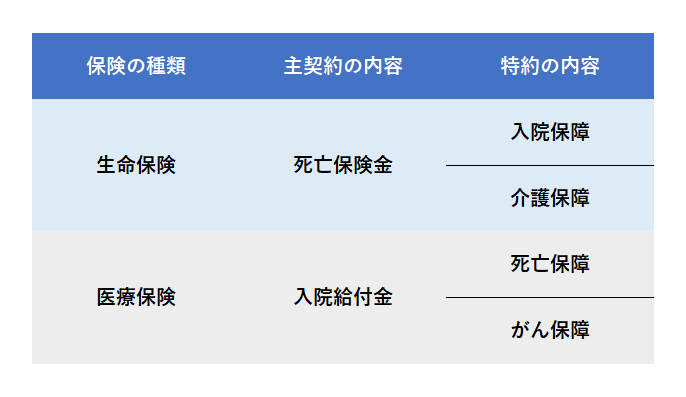

医療保障の主契約と特約の違い

以前は定期保険や終身保険などの主契約に医療関係の特約を付加するタイプが主流でしたが、現在の医療保障の主流は主契約タイプの医療保険となっています。

両者にはどのような違いがあるのか確認します。

主契約と特約の関係

主契約、特約というと分かりにくいかもしれませんが、それぞれをメイン、オプションと言い換えると分かりやすいと思います。

たとえば、生命保険であれば死亡保険金がメイン、医療保障は特約になりますが、医療保険の場合は、生命保険とは反対に医療保険金がメインで、死亡保障が特約になります。

<例>主契約と特約の関係

主契約と特約の保障内容の違い

給付内容は主契約の方が良いと思われます。

特約で十分と考える場合は主契約の医療保険は必要ありません。

医療保険で保障が少し不足しているとか死亡保障はこれで充分と考える場合は主契約の医療保険を検討する価値があります。

新しいタイプの医療保険

医療保障の主契約と特約のメリット・デメリット

主契約の保障はいろいろな生命保険会社の商品の中から選ぶことができるが、医療特約はその生命保険会社の医療特約に限られます。

医療特約にした場合、契約が一つにまとめられるので管理が楽になるメリットがあります。

一方で医療特約の場合、主契約である生命保険の契約が終了すると同時に医療特約も無くなり、また、主契約である生命保険を解約して医療特約のみを残すということができないデメリットがあります。

主契約か特約か、どちらにも長所、短所があるので、一概にどちらが得とは言い切れませんが、現在、生命保険会社が力を入れているのは、単体の医療保険ですが、新しいタイプの医療特約も登場しています。

保障内容や条件を比較検討した上で判断すると良いでしょう。

公的医療保険制度

公的医療保険では、一般的に医療費の3割を自己負担しています。

ただし、この自己負担が一定額を超えると高額療養費として支給されます。

高額療養費

高額療養費とは、1ヶ月に医療機関等に支払った自己負担の総額が自己負担限度額を超えたときに、その超えた額が請求により還付される制度です

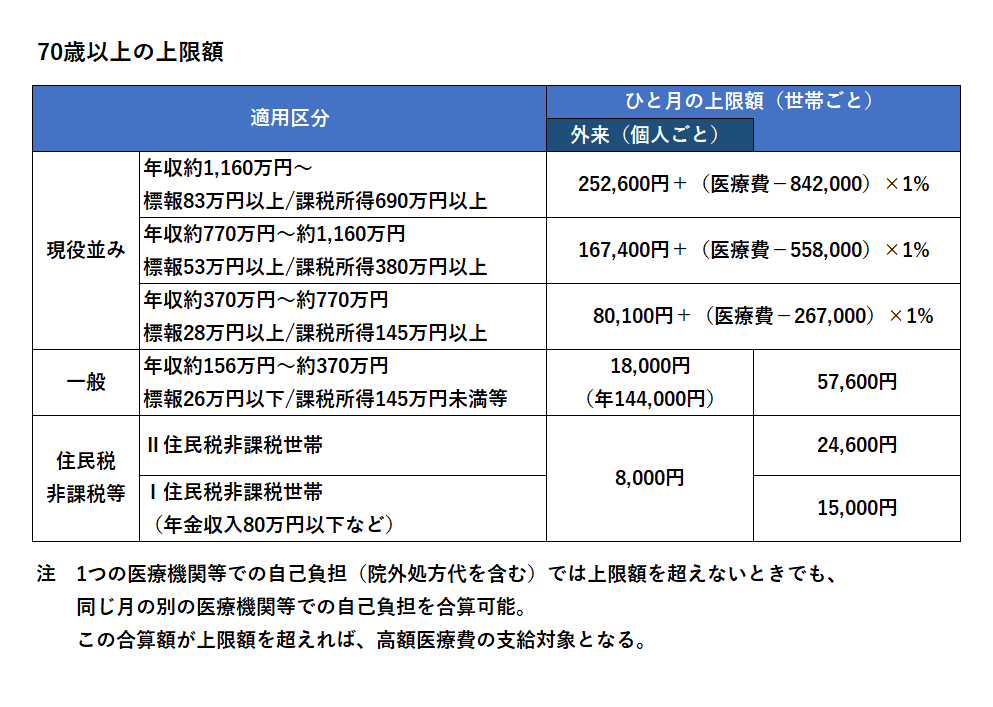

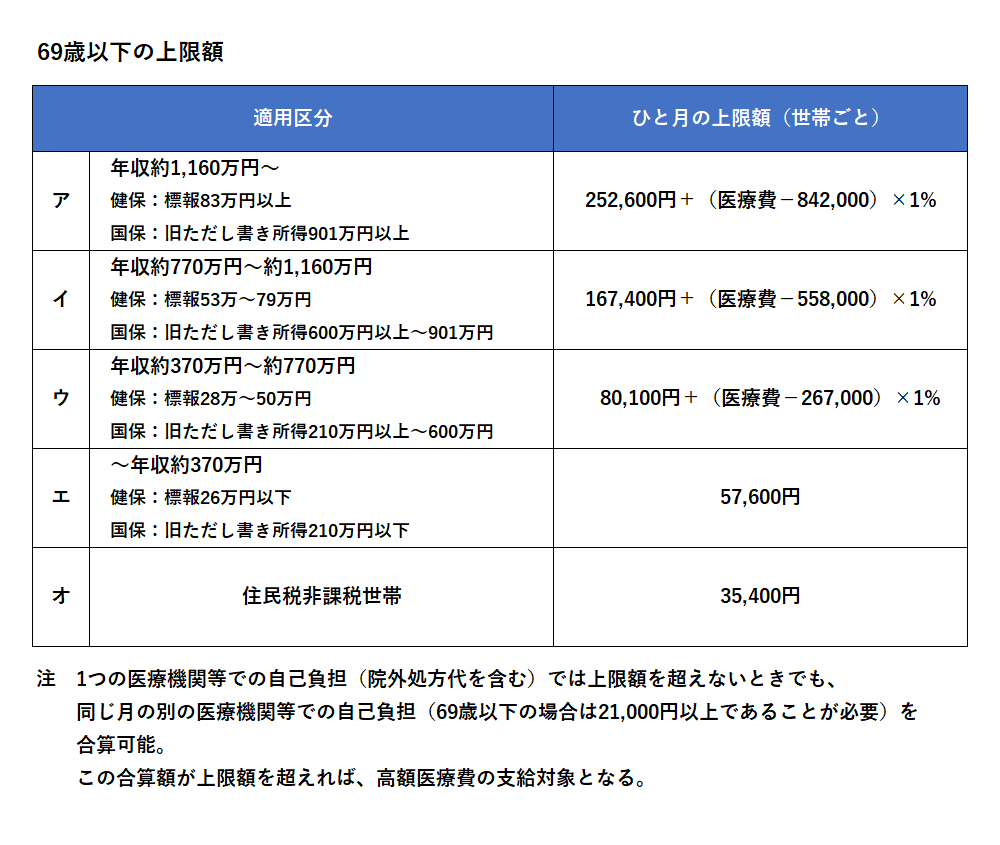

毎月の上限額は、加入者が70歳以上かどうか、加入者の所得水準によって分けられます。また、70歳以上の場合、外来だけの上限額も設けられています。

出典:厚生労働省(高額療養費制度(平成30年度の見直し内容))

限度額適用認定証の利用について

保険医療機関等の窓口での支払いが高額になると、事後申請で自己負担限度額を超えた額が高額療養費として払い戻されます。

一時的な負担が生じるため、70歳未満の方が入院や外来で診療を受ける場合に、限度額適用認定証を保険証と併せて医療機関窓口に提示すると、入院時等の1ヶ月(1日から月末まで)の窓口でのお支払いが自己負担限度額までとなります。

70歳以上75歳未満の人は診療時に、保険証と高齢受給者証の提示をすれば、限度額適用認定証と同様に、窓口負担が自己負担限度額までの支払いとなります。

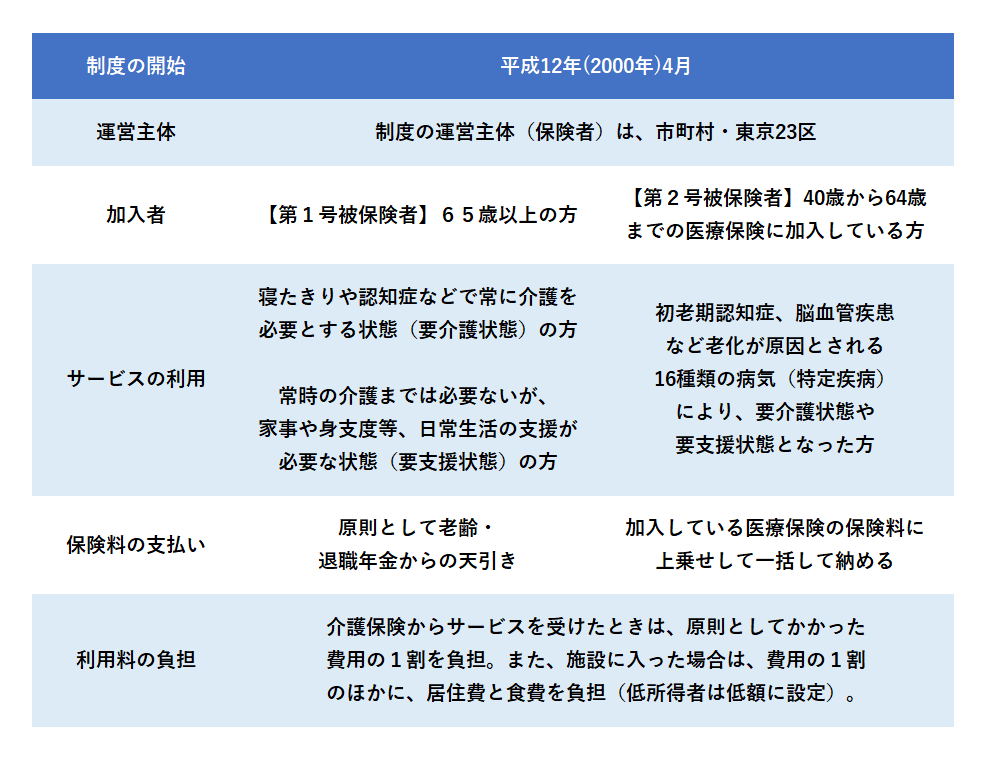

介護保険制度

介護保険とは、所定の状態が一定期間続いた場合に一時金や年金等の保障がある保険です。

平成12年(2000年)4月に公的介護保険制度が導入され、40歳以上の方全員が被保険者(加入者)となり保険料を負担し、介護や支援が必要となった場合に、費用の一部(原則10%)を支払い、介護サービスを利用できます。

介護保険の概要

介護保険は各市町村が運営し、必要な費用は保険料、公費、1割の利用料で賄われます。

保険料を負担するのは40歳以上の全国民で、介護サービスを利用できるのは65歳以上の要介護者(第1号被保険者)と40歳から64歳で老化に伴う疾病によって要介護者になった者(第2号被保険者)です。

【介護保険のあらまし】

介護保険サービス

申請手続き

介護保険の給付を受けて介護サービスを受けるには、要介護認定を受ける必要があります。

また、要介護認定を受けるには、市区町村に申請し、審査を受ける必要があります。

はじめに市町村に申請します。申請後、調査員が自宅等を訪問し、本人と家族などから聞き取り調査(認定調査)を行います。認定調査結果をコンピュータ入力して一次判定が行われます。

その後、一次判定の結果と認定調査における特記事項、主治医の意見書をもとに介護認定審査会で審査し、要介護状態区分の判定を行います。

一時判定・特記事項 + 主治医の意見書 ⇒ 介護認定審査会

介護保険サービス

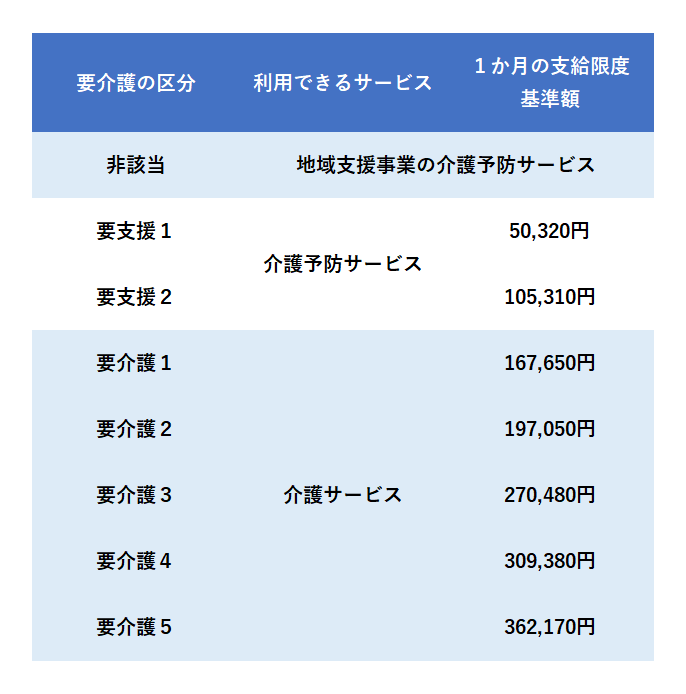

審査の結果、要支援1~2に認定されれば介護予防サービス、要介護1~5に認定されれば介護サービスが受けられるようになります。

なお、自立と認定されたものの、要支援状態となる可能性が高い人には、介護予防事業によるサービスが提供されています。

介護サービスを利用するときには、費用の1割をサービス事業者に支払います。支給限度額を超えた部分の費用は、全額自己負担になります。

【要介護度別の支給限度額】

出典:厚生労働省

介護サービスには大きく「居宅サービス」と「施設サービス」とに分けられます。

居宅サービスとは、自宅に居ながら利用できる介護サービスのことです。

また、施設に入っていても、そこが居宅と見なされる場合は、そこでのサービスは居宅サービスに含まれます。

一方、施設サービスとは、特別養護老人ホームなどに入所している方が利用する介護サービスのことです。

【介護保険サービス(一部)】

.png)

コメント