不動産投資を成功させるには、儲けのしくみを理解することが欠かせません。

しかし、不動産投資初心者にとっては、複雑な計算式や用語に頭を悩ませることも多いかもしれません。

本記事では、誰でもわかりやすく儲けのしくみを解説し、成功するためのポイントを紹介します。

不動産投資で安定した収益を得たい方は必見です!

メリットとリスク

不動産投資はミドルリスク、ミドルリターンで高い人気があり、兼業で働きながら収入を増やすことができます。

また、少ない手間で固定収入をGETできるのも大きな魅力です。

ほどほどのリスクで挑戦できる!

不動産投資は必要な知識をもっていれば怖くはありません。

住宅やアパートなどの物件に投資するのが一般的ですが、規模の小さいワンルームからでも投資可能です。

住宅やアパートなどの物件に投資

「毎月固定収入がある」という魅力

「投資は難しい」と考えたり、「不動産という大きな資産を動かすことは怖い」と感じたりする人も多いはずです。

しかし、不動産投資ならリスクとリターンを中程度に抑えて投資することもできます。

銀行の定期預金と比べるとリターンは期待できるし、ほかの金融商品と比べてもリスクが低く、魅力的な投資方法であるといえます。

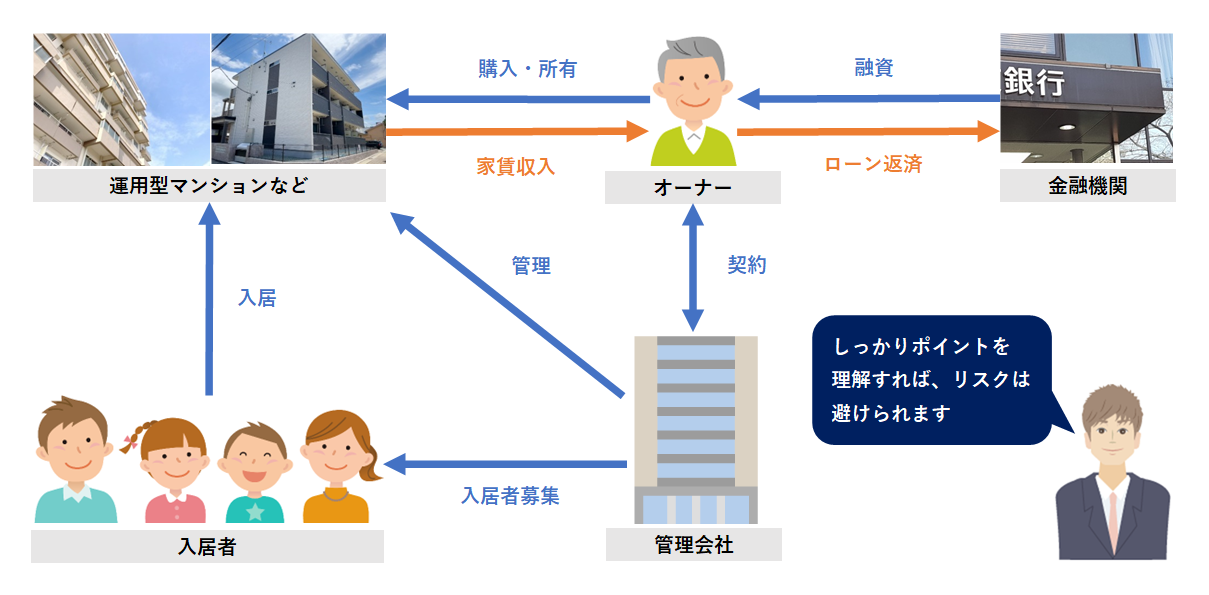

【不動産投資のイメージ】

ほかの投資と比べても魅力たっぷり

安定した収入が確保できる!

ほかの投資と比べて、収入に安定性があり本業との両立がしやすいのが不動産投資です。

赤字が出ても、損益通算で節税することも可能です。

リスクも把握しておけば対策も安定

定期的な不労所得が最大の魅力で、低利回りでも元本価値は安定的です。

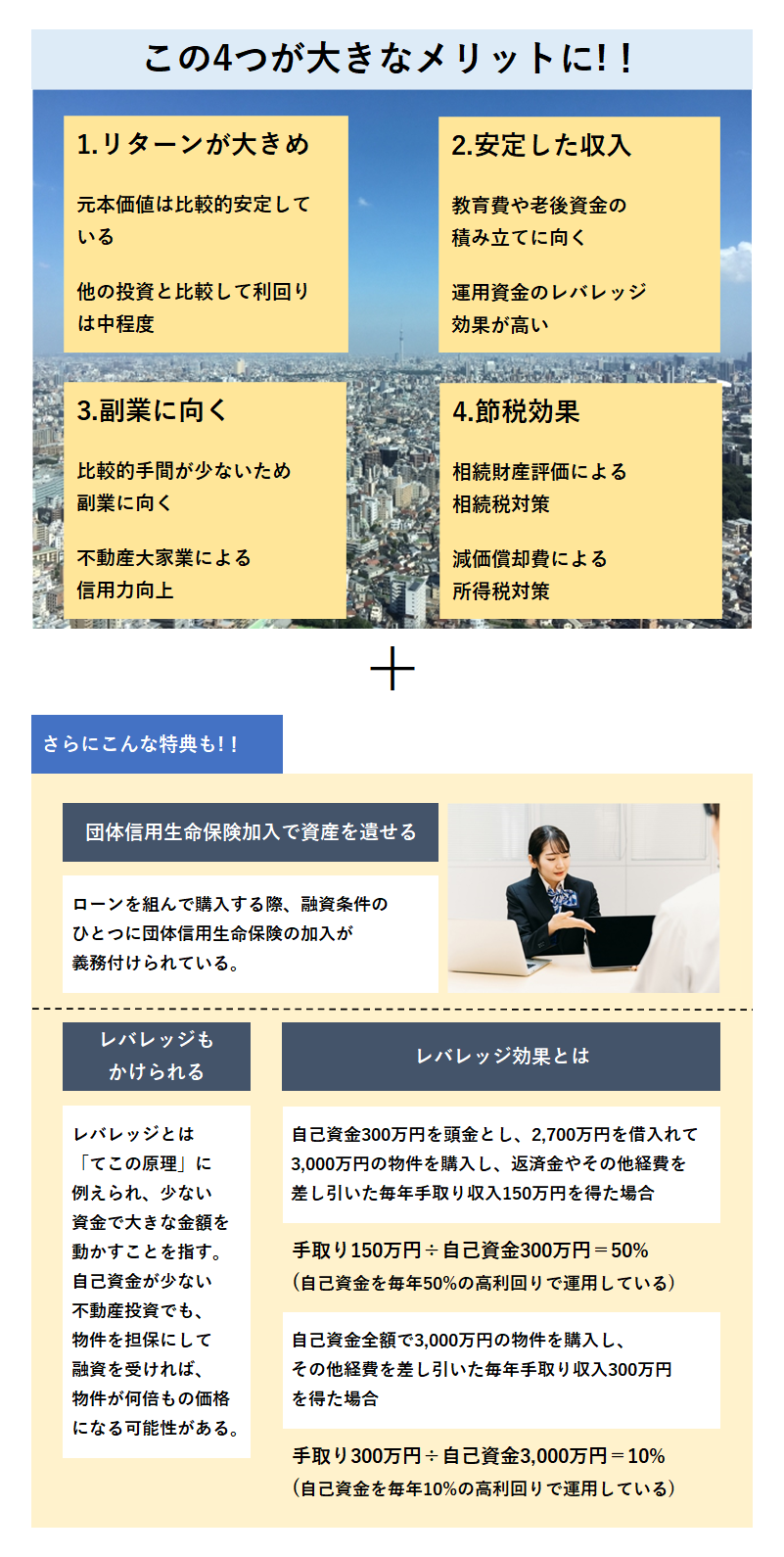

不動産投資には4つのメリットがある

安定した定期収入が最大の魅力!

高騰や暴落の可能性がある株や仮想通貨に比べると、リスクやリターンをある程度、管理することができる不動産投資は安心感があります。

仮に不動産所得がマイナスになってしまっても、減価償却で所得税や住民税が減るため節税になるというメリットもあります。

忘れてはいけない不動産投資のリスク

詐欺トラブルに注意!

近年では「かぼちゃの馬車問題」と呼ばれるサブリース賃料の支払い不全問題が発生し、さらに所有者偽装による架空取引を行う詐欺グループの暗躍もあります。

リスクとリターンが安定しているのが特徴!

まず、不動産投資の特徴について、株式取引やFX、金融先物商品、仮想通貨などと比べると、不動産投資の利回りは低くなりますが、これらの値動きよりも不動産の価値が安定しています。

また、元本がほぼ保証されているといえる定期預金や個人向け国債などよりも、不動産投資は利回りが高くなります。

以上のことから、「ミドルリスク、ミドルリターン」の投資といえます。

不動産投資は比較的安定した長期運用による収入が得られることから、子どもの教育費や老後資金の積立に向いています。

また、近年の会社や企業などでは徐々に従業者の副業を認める流れとなっていますが、不動産投資は運用に必要な手間がそれほどかからないため、本業のある会社員の副業に向いていることも見逃せません。

他方で、現金や預貯金として相続させる場合と比較して、不動産は相続財産評価により低い評価をされるので、相続税対策にもなります。

また、減価償却費などによる所得税の節税効果なども期待できます。

ただし、これらの税金対策を主として物件選びをしてしまうと、市場価値の低い不動産を取得するリスクを負う可能性もあるので注意しましょう。

高額な不動産投資はリスクを心得る

「ミドルリスク、ミドルリターン」という性格をもつ不動産投資ではありますが、投資対象である不動産の価格は数百万円以上とほかの投資商品と比べて、かなりの高額です。

そのため、不動産投資のリスクについて、あらかじめ理解しておきましょう。

第三者に賃貸して収入を得るのが不動産投資です。

空室が埋まらないなど、毎月の賃料が計画通りに入らなかったり、借入金利の上昇や家賃相場などが大幅に下落した場合には借入返済が滞るリスクがあります。

ほかにも、物件が古くなるにつれ、建物を修繕する経費を支払いきれなくなることもあります。

また、地震や浸水などの自然災害の発生、雨漏りや建物構造耐力不足といった欠陥が生じることもあります。

さらに、貸室内での死亡事件や事故の発生など、予期せぬ問題が生じた場合には、いわゆる「事故物件」として扱われ、そのあとの賃料は大幅に下げなければ入居者が入らない事態となります。

このようなリスクがあることを事前に認識しておきましょう。

投資計画

投資計画は予算に応じて投資対象を選ぶようにしましょう。

投資コースは主に4つあって、予算と目的で決めます。

物件選びで失敗しない!

それぞれの不動産の特徴をつかめば、物件選びで大きな失敗をすることはありません。

初心者から上級者向けの物件まで揃っている

不動産投資の種類は大きく4つに分けられる

上記の4つのうち、はじめやすのが「REIT」で、現物で購入したいのであれば「区分所有マンション」です。

不動産投資に慣れてきたら、「戸建て」や「一棟もの投資物件」に挑戦するようにステップアップしていきましょう。

不動産投資の種類の違いや特徴をしっかりと捉える

予算と経験によって適した不動産投資で安定した収益を得ることができます。

それぞれのしくみを理解する

プロにおまかせ

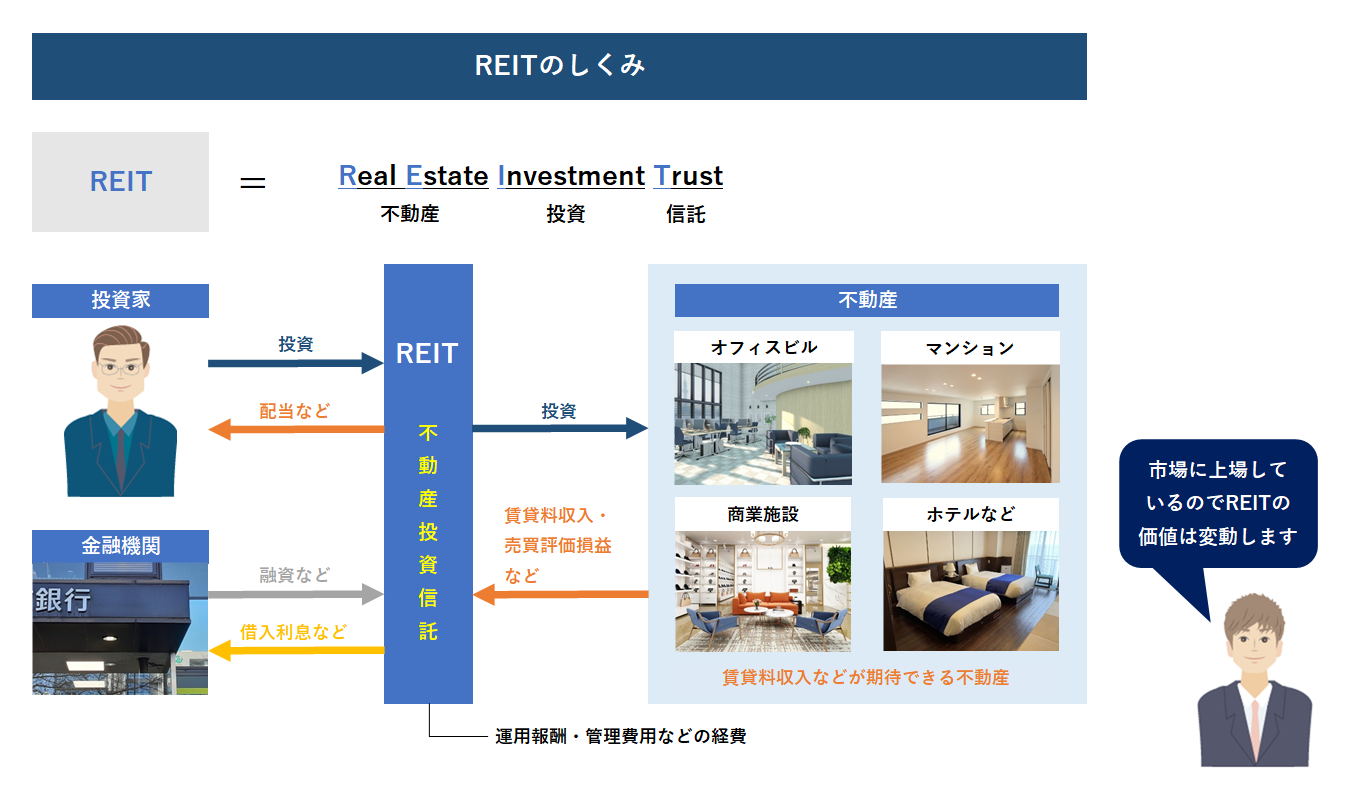

REITは不動産会社や投資会社から資金を集め、物件に投資し、その賃料が収益となります。

不動産運用のプロが不動産管理を行うので安心です。

現物不動産以外に投資することもできる

「不動産投資信託」の略称である「REIT(リート)」は、投資家が不動産そのものを直接購入するのではなく、不動産から得られる収入を配分してもらう権利を購入するものです。

不動産会社や投資会社などが投資家から資金を集めて不動産を購入し、賃貸料などから投資家に配当を分配してくれるしくみとなっています。

実際に不動産を管理する必要はなく、10万円程度の少額から購入できるので初心者にもオススメできる投資方法です。

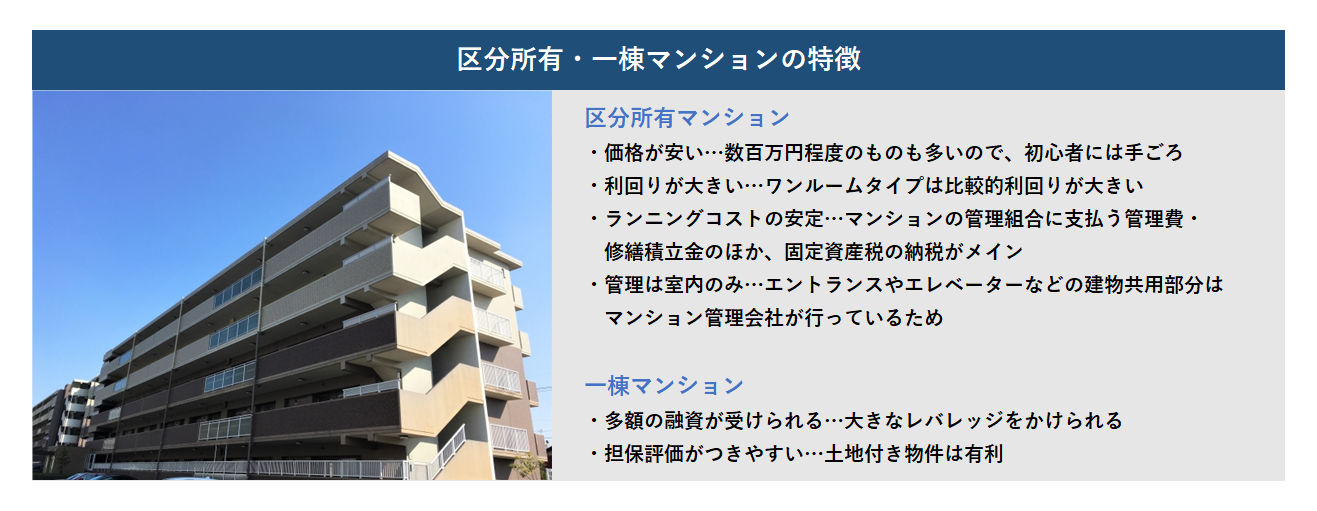

現物購入ではじめやすい「区分所有マンション」

不動産を直接購入するもので、価格などの面で比較的購入しやすい投資用不動産は「区分所有マンション」です。

特に、ワンルームや1Kなどの単身者向けマンションの場合には、1室数百万円程度で購入できるものも数多くあります。

このようなワンルームタイプの区分所有マンションは各室ごとに所有者が異なる「区分所有権」という形態で所有します。

管理などもしやすく、利回りが高いのが特徴です。

ただし、空室になると当然収入はゼロになります。

毎月の管理費や修繕積立金、毎年納税する固定資産税、金融機関から借り入れたローンの支払いなどを、手元のお金から支払うことになりますが、この状態が続くと投資としては失敗といえます。

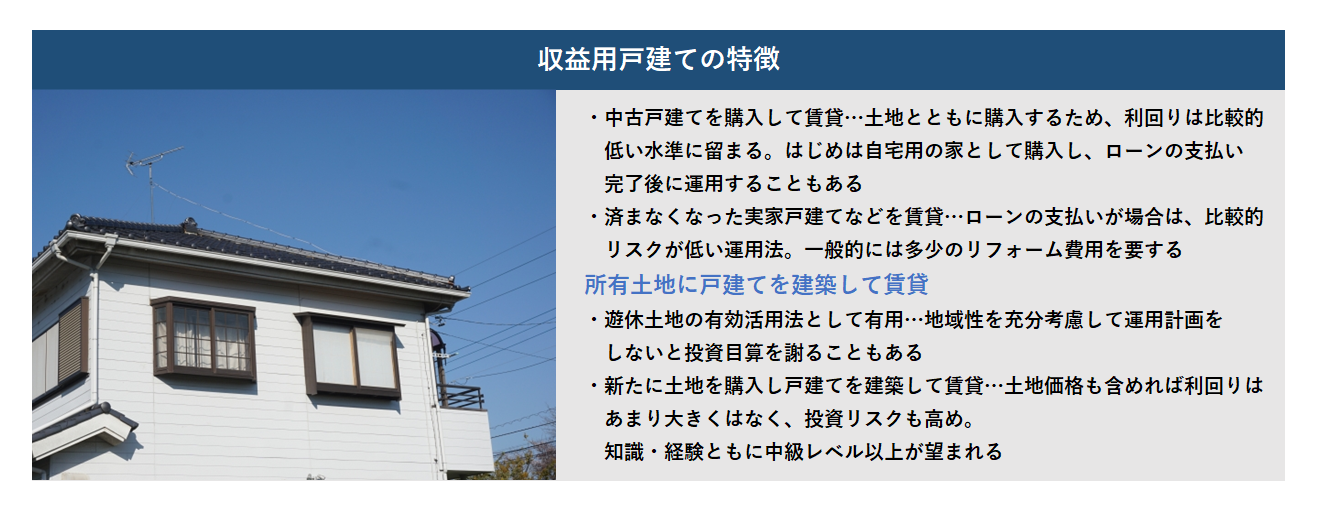

さらに、「戸建て住宅」を賃貸する投資法もあります。

すでに建っている中古戸建てを購入してリフォームしたり、住まなくなった実家などを利用することが多くあります。

もちろん中古だけでなく、住宅地として使える土地を持っている場合には、戸建てを新築して賃貸運用したり、新しく敷地を購入したうえで戸建てを建築して賃貸することも可能です。

なお、中古戸建てを購入したり、土地を新たに購入して戸建てを建築して運用するには、どうしても土地価格の分の費用がかさむため、利回りは低い水準に留まりやすくなります。

数室から何十室を有するアパートやマンションを一棟まるごと購入して運用する「一棟もの投資物件」は、不動産価格も高額となります。

かなりの投資額が必要となってくる反面、毎月得られる収入も高額となり、多少の空室が生じた場合にも収入がゼロにはなりにくくなっています。

取引方法

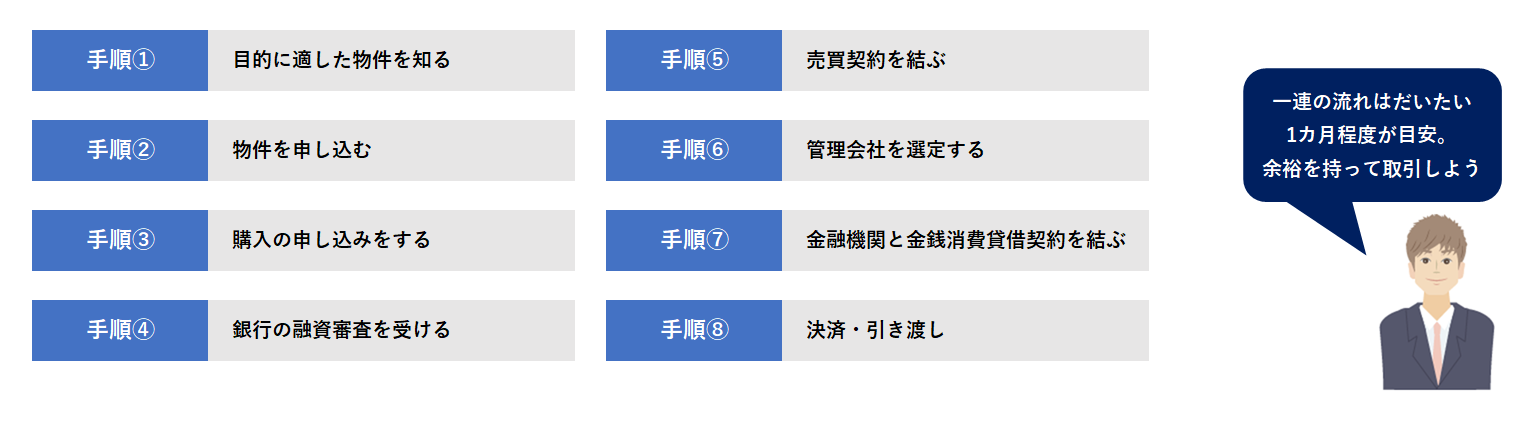

物件によって取引の流れは異なります。

投資目的は具体的にして、不動産業者選びも慎重に行いましょう。

不動産取引は業者選びがキモとなる

「なんとなく儲けたい」は非常に危険です。

希望価格と希望利回りをしっかりと伝えましょう。

投資目的を具体的にするために将来必要な資金を考える

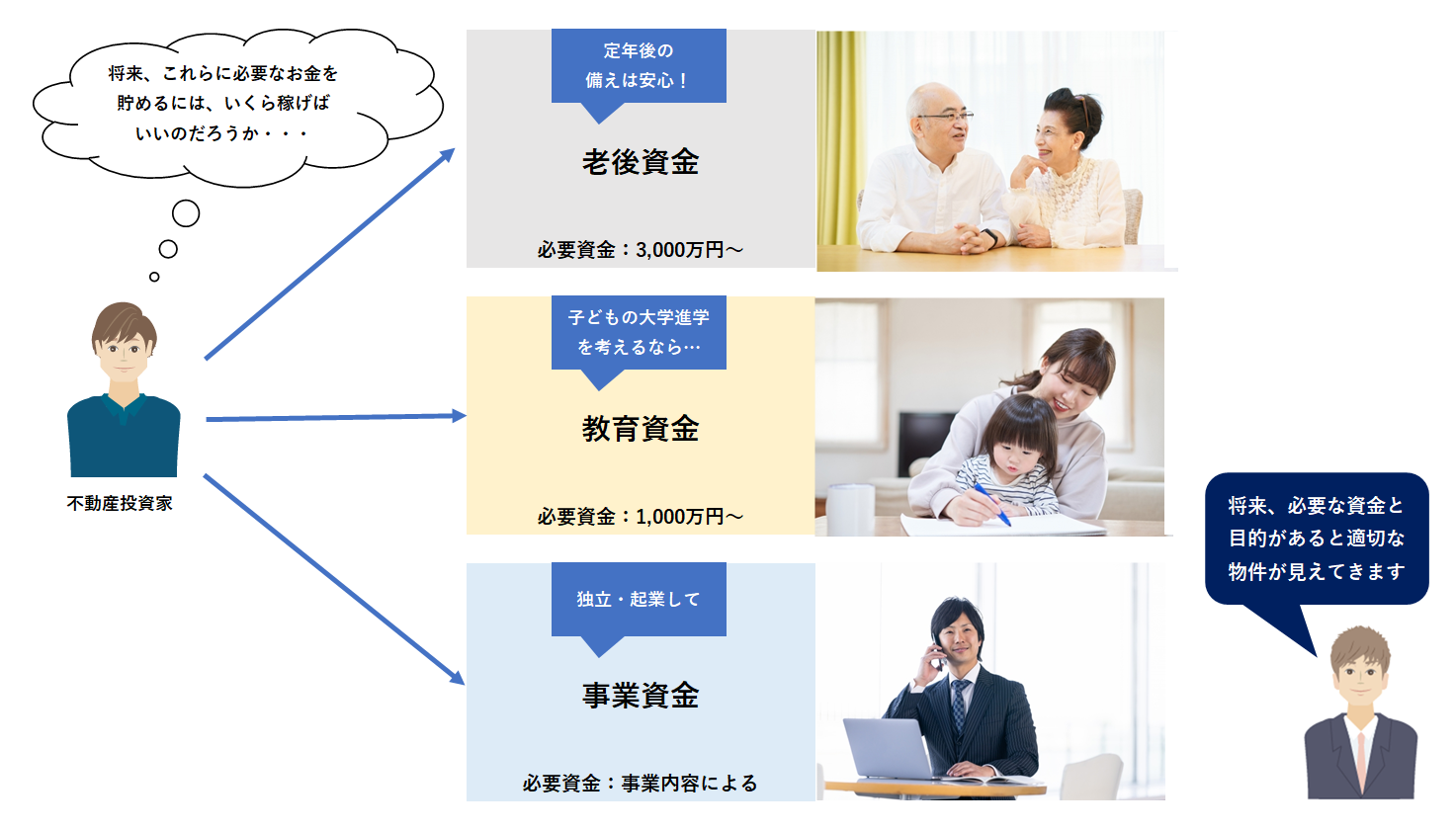

まず、どんな目的のために投資をはじめるのかを考えます。

「目標とする収益」を考えれば、どのような物件を購入すればよいのか明確になってきます。

【物件購入の流れ】

目的によって規模と地域を選定する

毎月の手取りを想定して購入物件を選ぶのが肝心です。

既存物件と新規物件の取引方法に大きな違いがある

の目算方法.png)

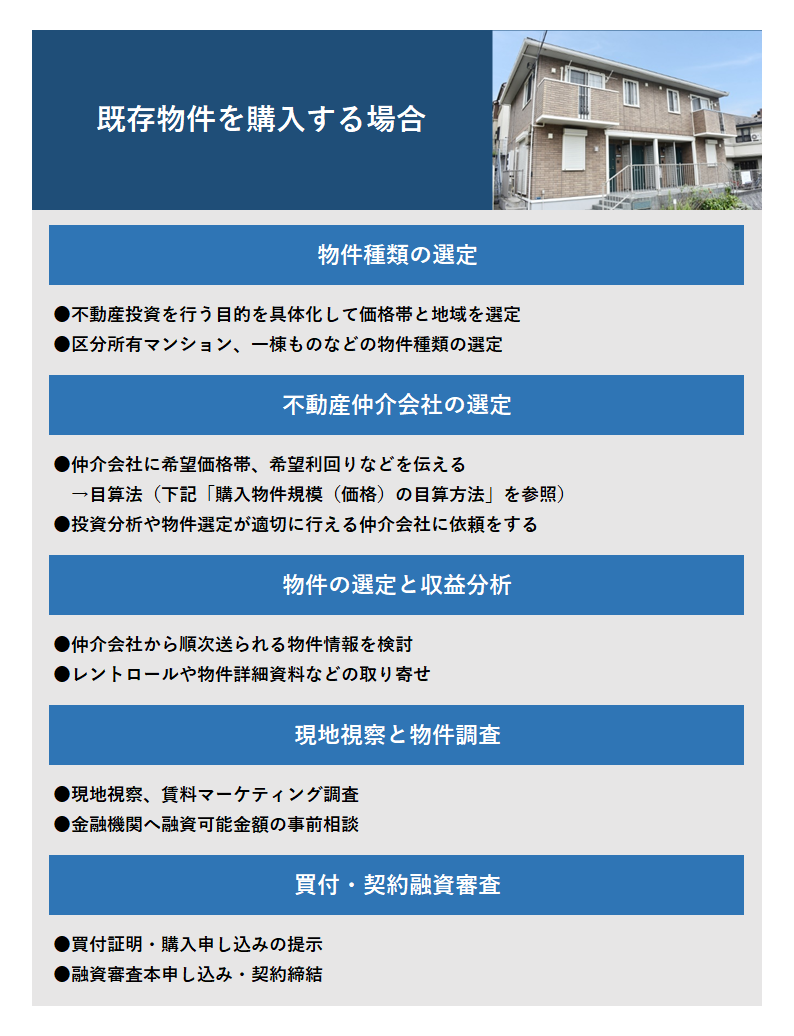

既存物件を購入する場合は業者選びも大切になる

実際に不動産投資をしようと考えたら、まずは「投資を行う目的」を具体的にすることです。

投資から得られる収入を「多いほどいい」と考えるのは軽率です。

投資はあらゆることがいつもうまく進むわけではありません。

不動産の規模が大きくなればそれだけ背負うリスクも大きくなります。

また、管理に要する労力も増えます。

投資の目的として、「老後資金の積立のため」「教育資金の準備のため」「将来独立したときの事業資金を充実させるため」など、これから必要なお金を想定したうえで、適切な不動産投資を目指しましょう。

投資初心者はどんな物件を購入すべきかといったことを気にしがちですが、重要なのは「投資用不動産を適切に扱える不動産業者を見つけられるか」ということです。

たいていの不動産業者は「うちでは投資用物件も扱っています」と言いますが、適切な投資分析法や物件の選定に長けている業者は、かなり少数であるのが実情だからです。

希望価格帯の目算として、仮に不動産から得られる手取り収入を10万円程度とした場合には、上記の購入物件規模(価格)の目算方法の計算式から6,000万円程度(利回り8%の場合)となります。

仲介会社におおよその希望価格と希望利回りを伝えて、物件情報を順次もらえるように準備しておきましょう。

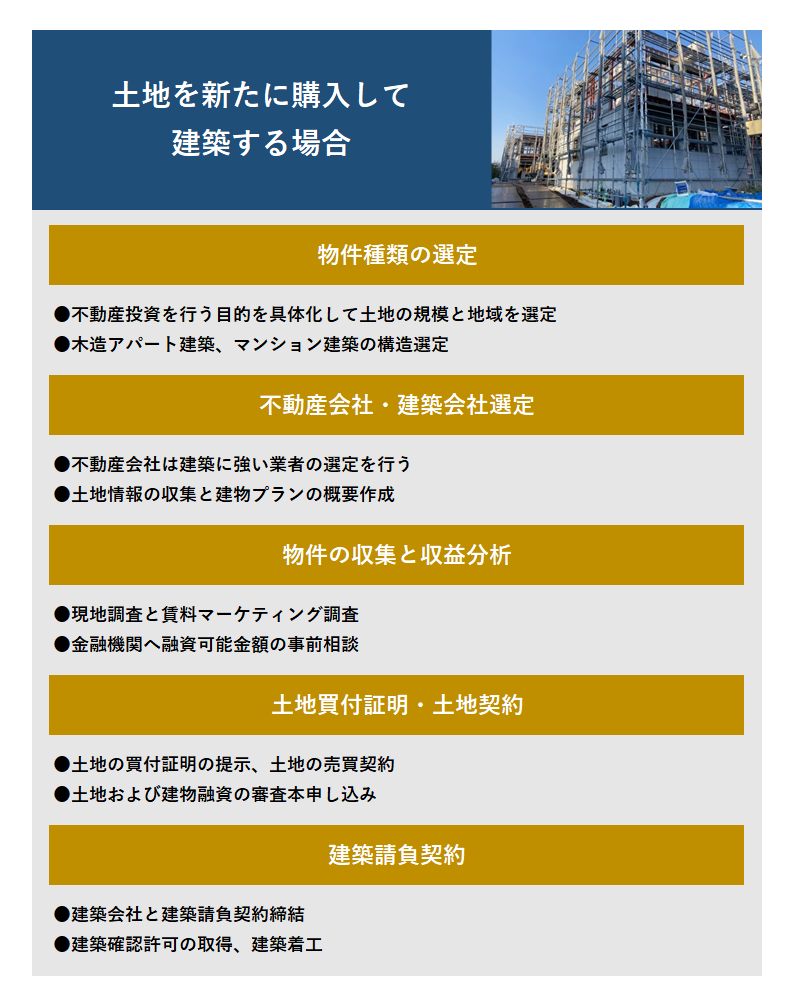

土地を新たに購入して建築する場合

土地を新たに購入して建築する場合は、すでに賃貸用として運用されているような物件とは異なり、収益用建物の建築知識や都市計画法・建築基準法などさまざまな関連行政法域に関する知識が必要になります。

これらさまざまな関連知識は、宅地建物取引士試験に合格するレベルよりもさらに実務に関する知識と経験が必要になります。

検討する土地に合わせた建築プラン(間取り設計)の作成をはじめ、建物本体と関連設備費用に関する見積作成の依頼、管轄役所との事前協議などを行います。

そして、これら必要な事業予算と得られるべき投資利回りの設定を経て、土地の購入希望金額(土地の仕入価格)が決まります。

収益のしくみ

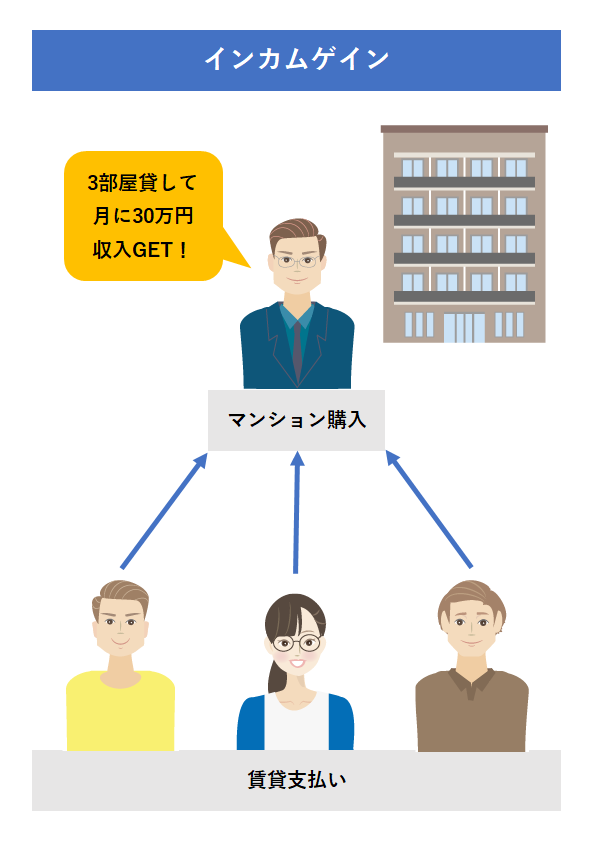

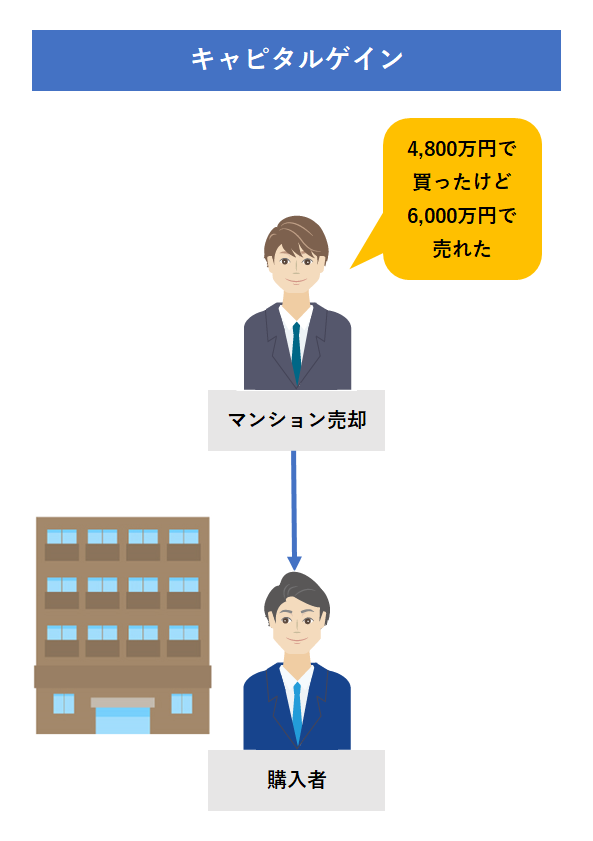

不動産投資には毎月のインカムゲインと売却によるキャピタルゲインの2つの収益があります。

特徴や税金に違いがある

不動産投資は資産の所有で利益を得る方法と資産の売買差益によって利益を得る方法があります。

また、それぞれの利益に対する税金は大きく異なるのでしっかりと理解しておきましょう。

不動産投資の2つの収益

インカムゲインとは不動産から定期的に得られる収入のことです。

不動産投資はインカムゲイン関連の投資分析を行うことで、適切な物件購入のための手掛かりとなります。

キャピタルゲインとは不動産価格の「値上がり利益」のことです。

キャピタルゲインが期待できるのは不動産価格の上昇期待が高まっている時期に限られ、キャピタルゲイン狙いを勧めたがる不動産業者には要注意です。

出典:日本財託「インカムラボ5分で分かるキャピタルゲインとインカムゲインの特徴と違い」

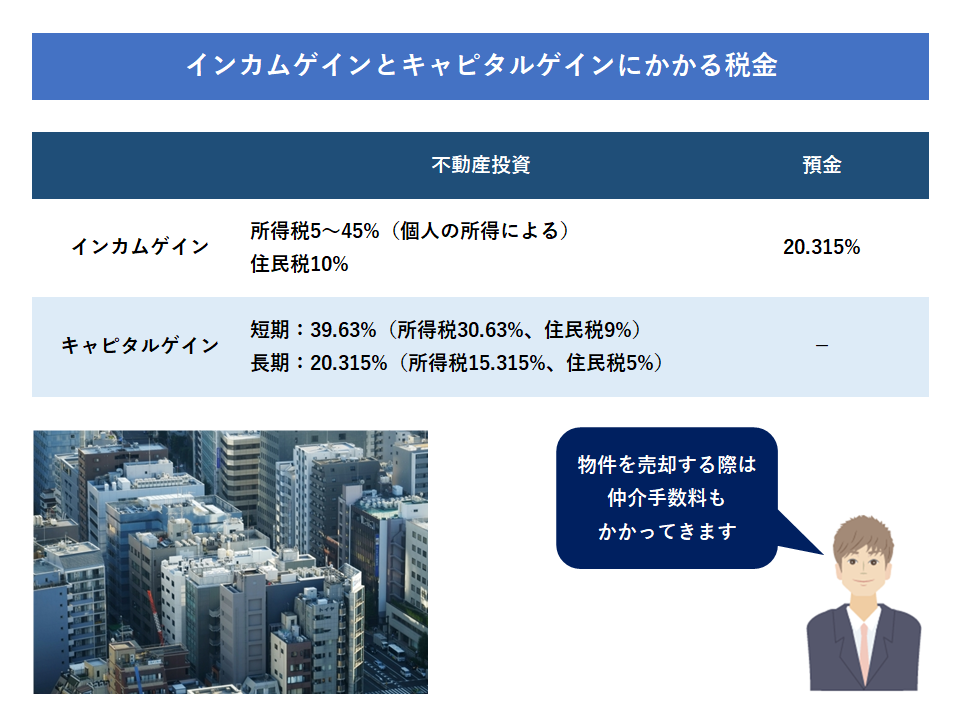

かかる税金が大きく違うので覚えておきたい

インカムゲインとキャピタルゲインでは税率が異なります。

インカムゲインは所得税率によるので、税率の幅が広くなります。

一方、キャピタルゲインは不動産の所有期間の長さによって税率が異なってきます。

不動産投資の基礎的指標を理解する

インカムゲインでの投資分析が適切な物件購入の手掛かりになります。

物件の比較は投資指標を用いて分析する

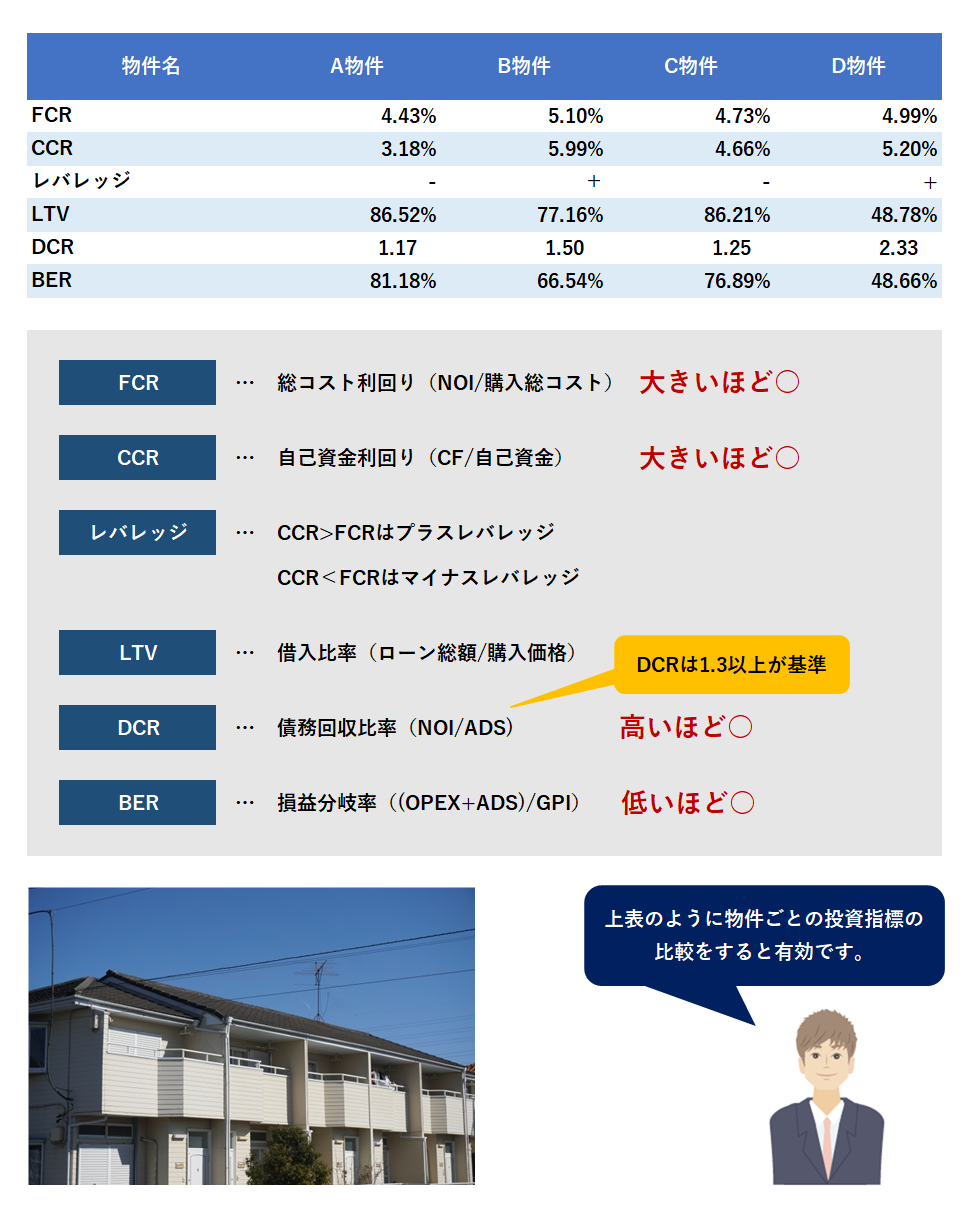

※1 総収入コストは購入価格の8%を諸経費として加算

※2 空室損は総収入金額の8%として算出

※3 運営経費はEGIの17.5%として算出

※4 借入返済額の計算は下記サイトの計算による

インカムゲインの投資分析をやっておこう

毎月得られる賃料収入や投資利回りだけでなく、準備できる自己資金額や物件購入に伴う諸費用、運営経費、退去期間に生じる空室損、金融機関からの借入金額・借入利率・借入期間などから、さまざまな投資指標を知ることができます。

検討する物件ごとにこれらの投資指標を見比べて、物件を比較するのがオススメです。

インカムゲインについて投資分析が必要

不動産投資の「インカムゲイン」とは、所有している不動産から定期的に得られる収入のことであり、不動産投資で得られる基礎的な収益となるものです。

毎月の賃料収入に関する総収入金額(GPI、共益費を含む)から、退去した場合の空室損失を控除した収入金額(EGI)を考慮し、さらに修繕管理費・公租公課・保険料などの運営経費を控除したものが純利益(NOI)に該当します。

この純収益から借入金融機関への返済額を差し引いたものが税引き前キャッシュフロー(CF)となり、この収入がインカムゲインの基礎となります。

不動産投資を行う際には、インカムゲインについて、しっかり分析することが必要です。

インカムゲインについて投資分析を行うことで、適切な物件を比較して購入する際の手掛かりとなります。

キャピタルゲイン狙いには落とし穴もある

金融機関による不動産向け融資が活発化している時期などには投資用不動産の需要が高まっているので、一定期間不動産を運用した後、売却を行った際に転売利益が得られる場合があります。

この転売利益が、不動産投資の「キャピタルゲイン」に相当します。

しかし、勘違いしてはいけないのは、不動産投資とは基本的にはインカムゲインによる収入を得ることが主な目的であるということです。

不動産投資の特徴は長期にわたり、比較的安定した収入が得られるという点です。

FX取引や金融先物取引、あるいは仮想通貨取引など、キャピタルゲイン狙いの投資商品と同じように考えてはいけません。

特に気をつけたいのは、不動産会社が物件を紹介する際に、キャピタルゲインを期待することで転売利益により収益計画をかさ上げして提示することがあるということです。

そのようなキャピタルゲイン狙いを提示する不動産業者は、転売利益が確実に出る保証などはしてくれません。

「将来いくらで転売できるか」ということは、不動産のプロでも正確に予測できません。

その意味でも、キャピタルゲイン狙いの不動産投資には、十分慎重になるべきなのです。

物件の相場

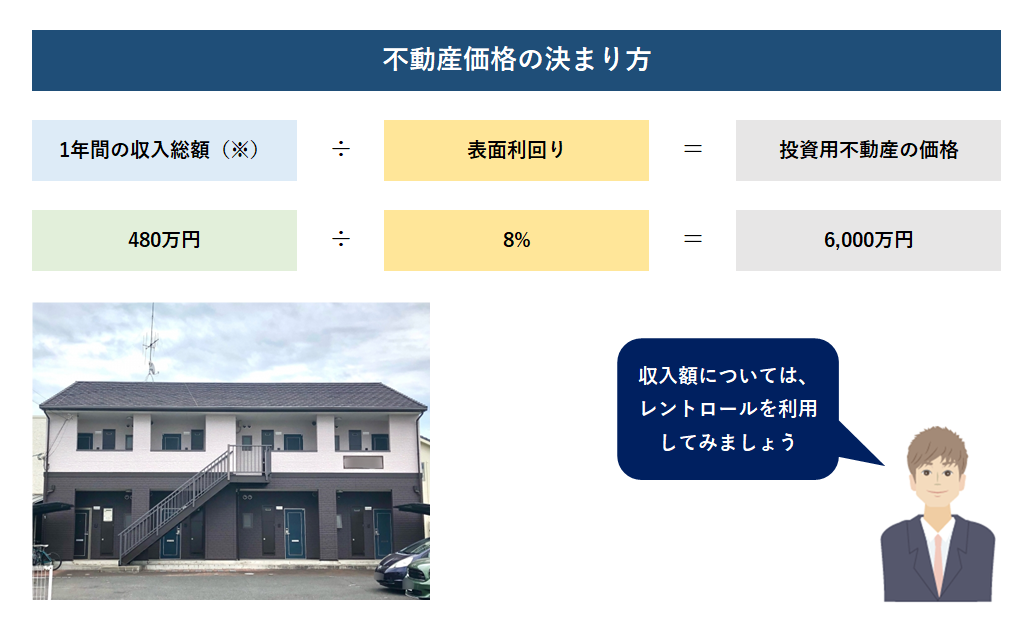

投資用不動産の場合、売主が物件価格を決めるときには、一般的には「収益還元法」、「原価法」、「取引事例比較法」の3つの方法により決まるともいわれていますが、実際には投資用不動産の価格は主に賃料総額と利回りで決まります。

これは収益還元法に分類されている「直接還元法」といわれる手法によるものです。

レントロールで賃料を把握

投資用不動産の価格は賃料が大きな影響を及ぼしますが、その賃料は立地や駅からの距離が賃料水準を決定づけるようなとても重要な要素なのです。

不動産価格の算出方法

不動産価格の要因は、立地で大きく変わる賃料と築年数で大きく変わる利回りにあります。

※賃料収入には共益費なども含めますが、礼金や更新料収入などの一時金は含めません。

空室がある場合にも、全室埋まったと仮定した場合の想定賃料を含む金額としています。

修繕管理費や固定資産税などの経費を控除しない金額を用います。

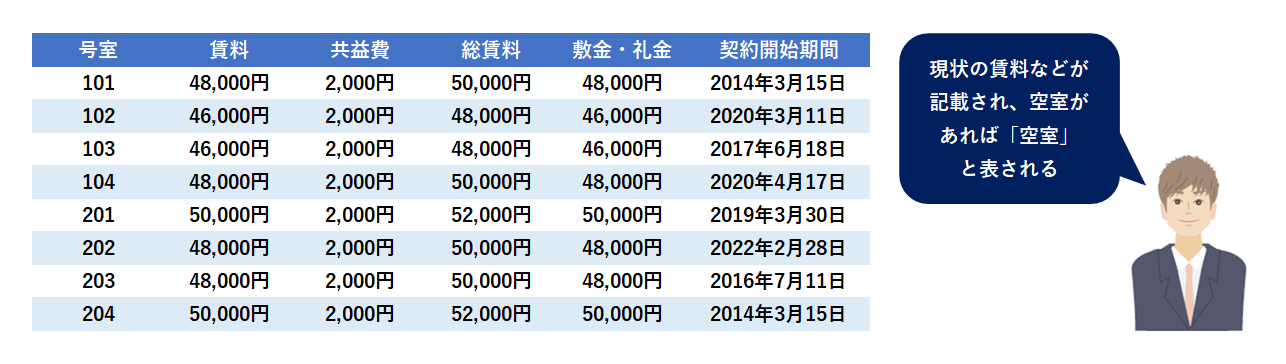

一棟もの物件はレントロールで賃料を見る

賃料収入に関する直近の実績は「レントロール」と呼ばれる資料で確認することができます。

【レントロール(例)】

不動産会社に依頼して取得すべし

1年間の収入総額は、毎月の賃料額と共益費(管理費名目も同様)を足した金額を12カ月で乗じた額です。

1年間の収入総額には礼金や更新料などの一時金に受け取るお金は合算しませんが、駐車場料など毎月入る収入については含めるのが一般的です。

このような1年間についての収入額の詳細な内容については、「レントロール」と呼ばれる資料を不動産仲介会社に依頼をして入手することができます。

調査結果を参考にする

「不動産投資家調査」を参考に利回り情報を分析することで、物件の相場が分かってきます。

利回りは複数の要素で決まる

【(住居用)表面利回りはこれらの要素で決まる】

表面利回りはこれらの要素で決まる.png)

【建物用途と表面利回りの一般的な関係】

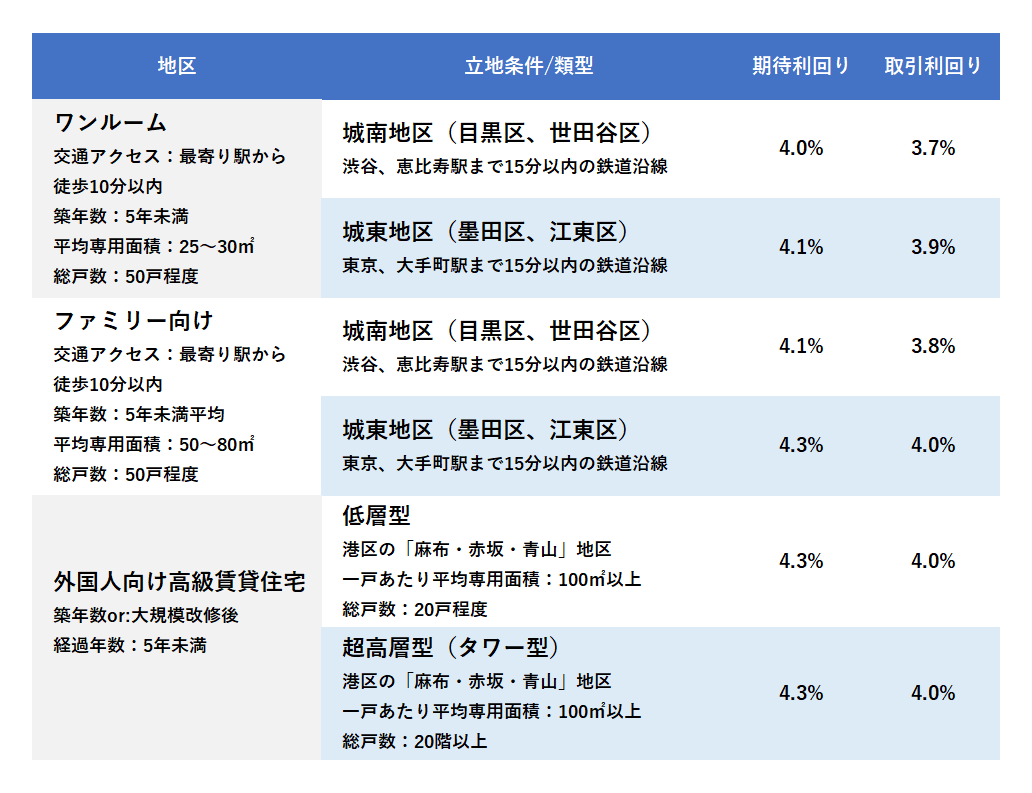

不動産の「表面利回り」は、さまざまな要因を背景として、最終的には、取引を行う物件に類似した物件の利回りを参考に決められています。

エリアによる違いが分かる「不動産投資家調査」

【東京都内の下記想定賃貸住宅一棟の期待利回りと取引利回りについて】

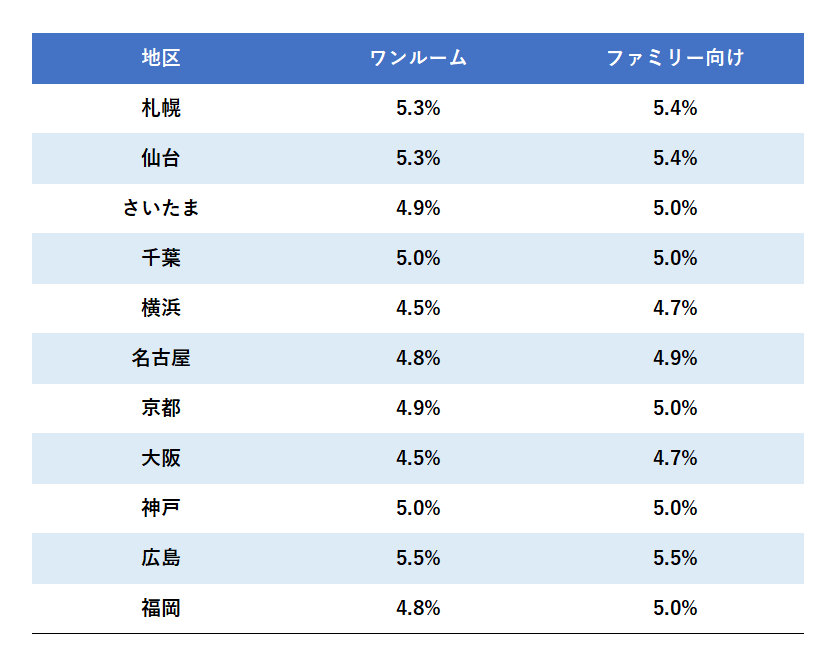

【東京以外の地区における左記と同等条件の賃貸住宅一棟の期待利回りについて】

出典:一般財団法人日本不動産研究所「不動産投資家調査」(2022年4月現在)

<期待利回り>

投資価値の判断(計算)に使われる還元利回りを指します。

通常、純収益(NOI)を期待利回りで割ったものが投資価値になります。

<取引利回り>

市場での還元利回りのことで、純利益(NOI)を市場価格で割ったものを指します。

※期待利回りは「各投資家が期待する採算性に基づく利回り」、取引利回りは「投資家が実際の市場を観察して想定する利回り」です。

賃料収入の詳細はレントロールで把握する

投資用不動産の価格は、①1年間の収入額と、②表面利回りの2つの数字から算出できます。

たとえば、1年間の賃料総額が500万円となっている物件なら、これを表面利回りで割り戻した金額が投資用不動産の価格となり、この価格は「収益価格」と呼ばれています。

賃料収入は不動産業者がもつ「レントロール」という資料で確認できます(上表)。

レントロールには、部屋ごとの賃料や預かっている敷金の金額、現在空室であるかなどが記載されています(レントロールが作成されていない物件もあります)。

このとき、レントロールを確認した物件に空室があった場合は、その空室を含め全室が1年間埋まったものとして賃料総額を計算します。

つまり、空室については、空室については、空室が埋められると想定した賃料および共益費の金額で収入総額を算出することになります。

表面利回りは複合的な要因で決まる

不動産物件の「表面利回り」はどのように決まるのだろうか。

住居用における表面利回りは、さまざまな要因が関係し、少々複雑です。

「エリア」「立地・駅からの距離」「間取り」「築年数」「建物構造」などの要因があり、これらの要因が複合的に絡んで決まります。

これらの要素のうち、たとえば「エリア」でいえば、表面利回りは東京や大阪、名古屋、福岡などの大都市圏においては利回り数値は小さく、地方市街地においては利回りが大きい傾向があります。

また、建物の用途が居住用建物(「レジデンシャル」「レジ物件」とも呼ばれる)、オフィスビル、物流倉庫、商業店舗ビルなどの種別によっても利回りに差異が生じます。

このような「エリア」の差異に関する利回りについては、一般財団法人日本不動産研究所が年2回実施し、投資用不動産のプロに対して利回りに関するアンケートを行っている「不動産投資家調査」が参考になります。

この調査では、東京の城南地区(目黒区、世田谷区)と、各地方都市における賃貸住宅の利回り(期待利回り数値)では、利回りに0.5~1.5%程度の格差が生じていることが分かります。

コメント