死亡保険金があって、満期保険金がない保険

掛け捨て型で、敬遠されがちな定期保険ですが、実際にはどのようなものなのでしょうか。定期保険と積立貯金の比較してみます。

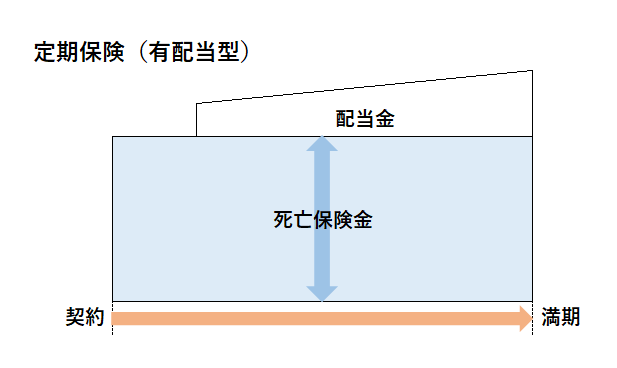

定期保険のしくみ

定期保険は、被保険者が保険期間内に死亡した場合のみ、死亡保険金が支払われ、満期の時に被保険者が生存していた場合でも満期保険金の支払いがない保険です。

保険期間は、加入時から5年、10年、15年、20年というように年数で期間を定めているものと被保険者が50歳に到達するまで、60歳に到達するまで、70歳に到達するまでというように年齢で期間を定めているものとの2種類があります。

このように保険期間が定められているので、「定期保険」というのです。

一部の商品では90歳を満期とするものもありますが、現在の平均寿命を考えると、これは事実上の終身保険といえます。

定期保険には配当が付くタイプ(「有配当」という)と配当が付かないタイプ(「無配当」という)があります。

保険期間中に死亡した場合、実際に受け取る金額は、有配当のものであれば死亡保険金と配当金の合計額となります。

満期の時に生存していた場合、満期保険金は支払われませんが、配当金が支払われることになります(なお、無配当では保険期間中に死亡した場合、死亡保険金のみ支払いとなり、満期の場合は支払われるものはありません)。

定期保険に貯蓄機能はない

定期保険の特徴は、一定期間の死亡保障を安い保険料で確保できるという所にありますので、終身保険や養老保険のように貯蓄の機能は持ち合わせていません。

貯蓄機能がないので支払った保険料が無駄になったと感じる人も多いと思いますが、保険期間の死亡保障はされているわけですから、損をしているという事ではありません。

貯蓄機能を持たせたいのであれば、生命保険以外の金融商品という選択肢もあります。

掛け捨ては本当に損であるのか

定期保険では、満期の時に被保険者が生存していたとしても満期保険金の支払いはありません。

このことから、それ以前に支払った保険料は無駄になったと思いこみ、「掛け捨て」という言葉がよく使われます。

しかし、保険期間中に不慮の事故などで被保険者が死亡した場合には、保険金が指定された保険金受取人に支払われるという保障(サービス)がずっと継続していたと考えるとこの表現は正しくありません。

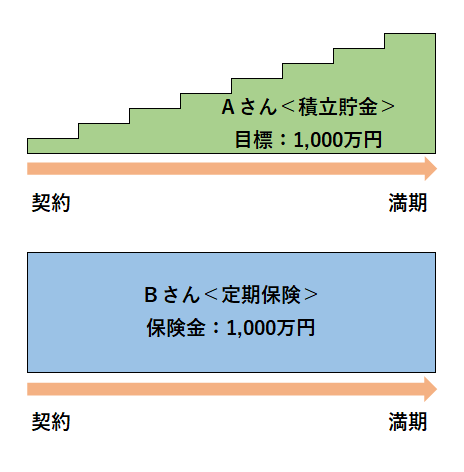

一例を挙げて説明します。

万が一のために、Aさんは1,000万円を目標に積立貯金を開始し、Bさんは保険金1,000万円の定期保険に加入しています。

この場合、Aさんが満期の時に生存していれば1,000万円を手にすることができますが、Bさんが満期の時に生存していても手にするものは何もありません。

一方、Aさんが積立途中で死亡しても遺族は積み立てていた貯金分は手にすることはできますが、1,000万円には届きません。

Bさんが保険期間中に死亡したときには遺族は必ず1,000万円を手にすることができます。

すなわち、定期保険は「保障」という機能だけを目標にした商品であり、保険料の支払いは定期保険という「商品」の購入代金なのです。

「定期保険は掛け捨てだから損」というのは、誤った考えなのです。

解約返戻金はかなりの低額

定期保険というタイプの生命保険はいわゆる「掛け捨て型」の保険となっており、途中で解約した場合の解約返戻金はゼロか、あるいはあったとしてもかなりの低額なものになっています。

その理由は定期保険の場合、貯蓄保険料がそもそも含まれていないからです。

責任準備金と解約返戻金

責任準備金について

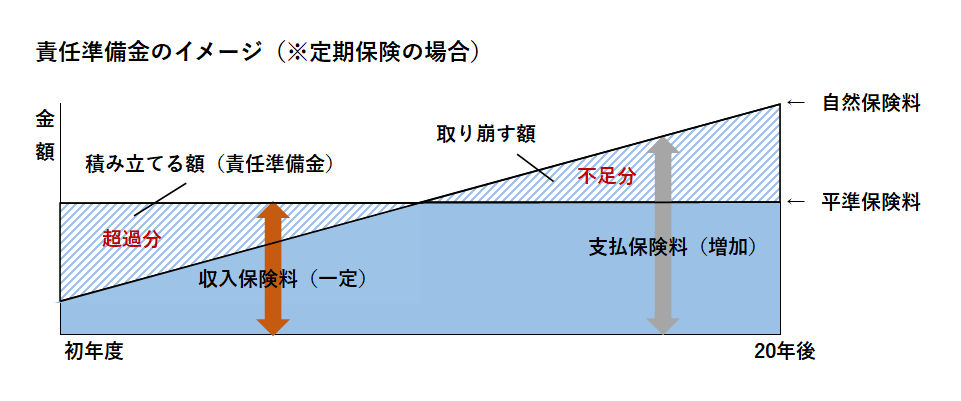

人はみな年を取るほど死亡率が高くなります。

保険契約者が支払う保険料と、保険事故発生の際に支払われる保険金の数学的期待値が等しいことを示す原則で考えれば、死亡保険では、高齢の加入者ほど高い保険料を支払わなければなりません。

このように、保険事故を起こす確率(危険率)に応じて決められた保険料のことを自然保険料といいます。

一方、ほとんどの生命保険では、保険期間を通じて一定の保険料を払い込むしくみになっていますが、これを平準保険料といいます。

当たり前のようにそうしているわけですが、実は保険の考え方からすると、これはとても画期的なことなのです。

平準保険料は、若いときは自然保険料よりも多く、年を取ってからは自然保険料よりも少なくなります。

平準保険料方式の場合、若いうちに先払いした保険料は、先々の保険金や給付金の財源として、大切に保管・運用する必要があります。これが責任準備金です。

解約返戻金はゼロに等しい

解約返戻金とは、保険契約者が保険契約を保険期間の途中で解約した場合に、生命保険会社から支払われる金額のことです。

この金額は責任準備金を基礎として計算されます。

満期保険金がない定期保険の責任準備金は少額であるので、解約返戻金も極めて低額で、払込保険料を満たすことはなく、多くの場合はゼロです。

このことは、定期保険に「貯蓄性」がないということを意味しています。

掛け捨てのお金の意味

掛け捨ては損している感じがしますが、貯蓄型の保険であっても、早期の途中解約の場合、定期保険と同じ程度になります。

なぜ、このような結果になってしまうのかというと、結局、定期保険の保険料というのは、「保障」の値段だということです。

これに対して、貯蓄型の保険は、「保障+貯蓄」の値段となり、貯蓄部分が加わるため定期保険と比較して保険料が高くなっています。

そして、途中解約した場合、解約返戻金として戻ってくるのは基本的には「貯蓄」部分だけです。

「保障」部分は、お金を払ってその「保障」を買ったのですから、その分は戻ってきません。

以上のことを理解すれば、掛け捨てのお金は、無駄になっているわけでもなければ、貯蓄型の保険と比べて「損」をしているわけでもないことがわかります。

定期保険の保険期間の高齢化

定期保険の保険期間は急速に「高齢化」し、90歳や100歳とするものも珍しくなくなりました。

このような平均寿命を超える年齢を保険期間とする定期保険は、もはや事実上、保険期間は終身といえます。

そこで、保険料の払込期間を65歳と短くして、払込期間終了後に解約返戻金を受け取ることで、定期保険でありながら、払込保険料に匹敵する解約返戻金を受け取ることが可能なタイプもあります。

少ない負担で大きな保障

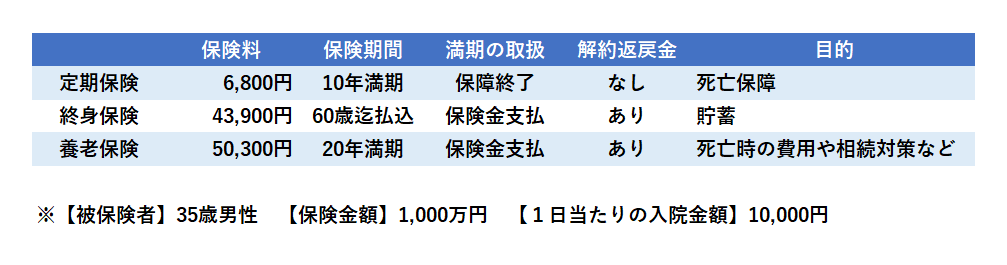

定期保険は、終身保険や養老保険と比べて、同額の保障を得るために必要な保険料が最も安い保険です。

これは、定期保険が死亡保障だけを目的としていることから、保険料が格安になっているためです。

支払保険料が安いことが定期保険の最大の特徴といえます。

こんなに違う保険料

定期保険、終身保険、養老保険は以下のような特徴があります。

定期保険

保障が一定の期間内のみ有効で、基本的に「掛け捨て」ですが、そのぶん保険料が割安になっています。

終身保険

保障が一生涯続きます。

このため、何歳で亡くなられても、保険金が支払われます。

養老保険

「保障」と「貯蓄」の両方を兼ね備えた保険です。

保険期間は一定で、保険期間中に死亡した場合には死亡保険金が支払われ、満期の時には死亡保険金と同額の満期保険金が支払われます。

保障内容の違いにより、保険料がかなり異なります。

下の比較表で3者を比べてみると、それぞれの保険の特徴も見えてくると思います。

そして、自分に必要な保障はどの種類の保険で確保すれば良いのかも分かってきます。

【定期保険・終身保険・養老保険の比較表】

小さな負担で大きな保障の定期保険

定期保険の保険料は、終身保険や養老保険に比べて、同額の保障(死亡保険金)を得るためには最も安くて済みます。

小さな負担で大きな保障を手にすることができる生命保険といえます。

掛け捨て型の死亡保険は、保険期間中に被保険者に万一のことがあった場合に保険金を受け取ることができる定期保険が一般的です。

このほか、万一の時に決められた期間内で保険金を年金形式で受け取れる収入保障保険もあります。

定期保険の活用法としては以下のような事例が挙げられます。

保障が高額な死亡保険

子育て中など、一時的に大きな保証が必要になる際に定期死亡保険は最も適しています。

大きな保障を安価に得ることができ、また子育てが終われば大きな保証は必要なくなります。

収入保障保険

子育て中などに、毎月の収入を保証する収入保障保険が適しています。

考え方は定期死亡保険と同じですが、こちらは毎月一定額を受け取ることができる保険です。

やはり、子育てが終われば大きな保証は必要なります。

**********

掛け捨て型の死亡保険には「定期保険」と「収入保障保険」があります。

定期保険はいつでも同額の保険金を受け取れますが、収入保障保険は受け取りのタイミングによって受け取れる保険金の総額が少なくなります。

一定の保険金額を一定期間備えたい場合には、定期保険のほうが向いていますが、保障額は年々減っていってもなるべく毎月の保険料負担を少なくしたい人は、収入保障保険を選ぶといいでしょう。

死亡保険は種類も豊富なので、ニーズに合わせた比較検討をこのようにさまざまな方法を比較検討して、自分たちのライフスタイルにあった保険を選ぶとよいでしょう。

若いときの加入で保険料は安くなる

定期保険の保険料は、契約年齢が若ければ安くなり、保障される保険期間が短ければ安くなりますが、契約年齢が若くても保険期間が長くなると保険料は高くなります。

保険料のしくみ

若い時は確率的に死亡する可能性が低いため、同じ保険金の保険であっても保険料は安くなります。

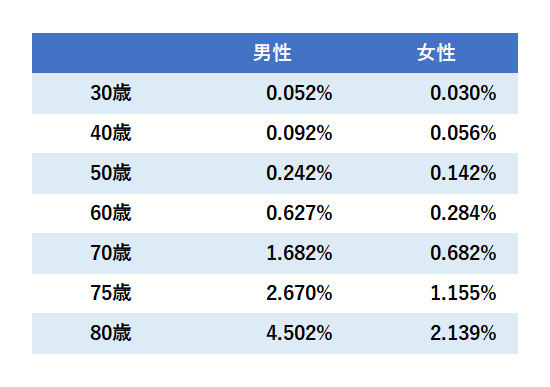

【年齢別死亡率】

30歳と50歳とでは死亡率に4倍以上の差があります。

当然ですが、生命保険の保険料(危険保険料)はリスクに応じて上昇しますので、30歳の保険料よりも50歳の保険料の方が高くなります。

若い人ほど保険料が安くなるというのはどういう意味か

一つ目は若い時の方が、死亡リスクが低いので同じ保険金の保険に入るとしても保険料は安く済むという点です。

ただ、この場合は年をとり、更新が行われるたびに保険料がアップすることになります。

仮に25歳で保険に加入して15年更新だという場合、今回の保険料は25歳という死亡リスクの少ない時期の保険なので安くなりますが、次の更新時は40歳となり、死亡リスクも高くなるため、その分保険料はアップします。

もう一つは終身保険のような保険の場合、若いときに加入すればその分保険料を平準化することができるので、年をとってから1年当たりの保険料が安く済むというものです。

更新が無いタイプの保険の場合は、ある程度は意味がありますが、加入から満了までの通期で見れば当然支払う総額の保険料は高くなるので注意が必要です。

加入年齢と期間による保険料の違い

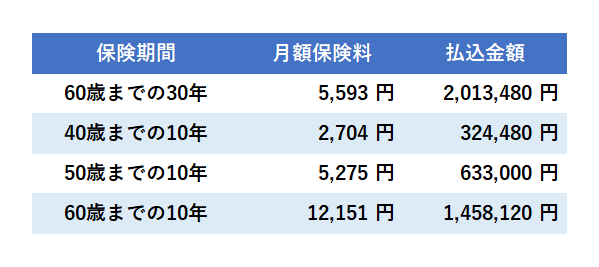

加入年齢による保険料の違い

30歳男性が60歳満期で3,000万円の定期保険に加入する場合の保険料をある生命保険会社の定期保険(無配当)を例に以下に示します。

※10年ごとに更新していく場合の60歳までの払込金額は、2,415,600円になります。

定期保険では、保険金額が同額であっても、契約年齢が高くなるにつれて保険料も高くなります。

契約者は毎年一つずつ年を重ねますが、契約時に決定した保険料は、保険期間中は同額です。

ほとんどの保険は、このように契約年齢に応じて保険料が高くなるしくみとなっています。

若いときから長期間加入した場合、保険料の払込総額は多くなります。

月払保険料が更新ごとにどんどん上がっていくため、払込期間が長期に渡ると、保険料がかさんでしまいます。

加入期間による保険料の違い

30歳男性が3,000万円の定期保険に加入する場合の保険料をある生命保険会社の無解約平準定期保険を例に以下に示します。

定期保険では、保険金額が同額であっても、10年満期、20年満期、30年満期と、保険期間が長くなるにつれ、保険料もしだいに高額になっていきます。

これだけ見ると10年定期が一番安くて得なような気がしますが、10年定期は10年毎に更新があります。

20年保障が必要であれば、30歳で加入して40歳時点で更新する必要があります。

更新の際は更新の時の年齢で保険料を再計算しますので、保険料は高くなります。

加入年齢と加入期間の両方の観点から払込総額で保険の加入を考えた場合、定期保険はその名のとおり、ある一時期(定期)だけの保障に限るべきで、「若いときに加入した定期保険は、若いときだけ」で終わらせたほうがよいといえそうです。

自動更新に要注意

定期保険は満期が定められています。

通常は満期になる数週間前に解約の意向を保険会社宛てに連絡しないと自動的に更新されてしまいます。

ある一定の期間だけ定期保険に加入しておきたいと思っている人は、この自動更新に注意しなくてはなりません。

定期保険の自動更新

定期保険は一定期間のみ保障する保険なので、満期日(保険契約が終了する日)があります。

定期保険には「更新型」と「全期型」があり、通常であれば、その満期日が過ぎることでその保険契約の保障は終了します。

掛け捨て型である定期保険の全期型の場合、保険期間が長く保険期間満了と同時に契約が消滅しますが、更新型の場合、満期日を迎えた後も自動的に加入し続けることができるのです。この制度のことを「自動更新」といいます。

多くの定期保険の約款は、「保険期間満了の日の2週間前までに申し出のない限り、被保険者の健康状態にかかわらず自動的に更新される」としています。

つまり、被保険者が「更新はしません」と意思表示をしない限り、自動的に同一内容の満期10年の定期保険を継続することになるのです。

また、自動更新の際には、告知書の提出や医師による検査が省略されるのが普通です。

自動更新とは、定期保険などにおいて10年などの保険期間が満了した時に、健康状態に関係なく、保障内容・保険金額(保障金額)・保険期間(保障期間)については、それまでと同じ内容で継続できる制度です。

なお、永遠に保険契約を継続できる訳ではなく、60歳や80歳までなど年齢の制限を設定している保険会社が一般的です。

更新するごとに保険料は高くなる

更新後の毎月支払う保険料については、保障額(保険金額)に変更はありませんが、自動更新の時点(満期日時点)での年齢で保険料などが再計算されるため、保険料が上がります。

これは、満期日の時点では加入した時よりも必ず年齢が上がっているためです。

したがって、自動更新を迎えるごとに保険料は上昇していきます。

【(参考)定期保険(保険金額:3,000万円)】

定期保険(保険金額:3000万円).png)

支払総額では保険期間を10年で小刻みに更新していくよりも年齢の若いときに30年の長期間としたほうが少なくなります。

定期保険の自動更新のメリット・デメリット

定期保険の自動更新のメリットは、医師の診査が不要なことです。

更新前に別の保険に加入し直す場合は、当然ですが健康状態の申告・医師の診断書が必要で、保険会社の引受査定が発生します。

健康状態によっては加入ができないこともあり、再告知が不要な自動更新はありがたいしくみです。

一方で自動更新のタイミングで保険料が上がってしまうのはデメリットです。

特に付帯している特約の保険料も同時に自動更新されることが多いので注意が必要です。

定期保険の自動更新は便利なしくみですが、自動更新のお知らせが届いてから他の保険を探していると、検討する時間が足りない場合があります。

他に乗り換えたい保険がある場合は、無保険となるリスクを避けるためにも、現在の保険を継続しながら、候補となる保険に申込して、更新までに加入できるかを確認する必要があります。

メリットのない転換には絶対に応じない

更新時の保険会社の提案書は、「転換契約」を勧めるものが非常に多いです。

転換とは、契約者に今までの契約をいったん解約させ、その解約したときの払戻金を「頭金」と称し、旧契約のメリットを利用できない新規の契約のことです。

加入者にはメリットがないことが多いので注意しましょう。

特に「今より保障が大きくなって保険料が安くなります」には注意が必要です。

必ず何か理由があると考えたほうが良いでしょう。

保険料の違い

一般的に定期保険の保険料は、契約時の年齢や保険期間の長さによってそれぞれ異なります。

さらに、加入者が男性か女性かで、定期保険の保険料が違います。

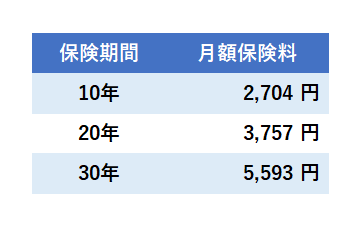

こんなに違う男女の保険料

女性の保険料は男性に比べるとかなり低くなっています。

これは男尊女卑ではなく、平均の死亡年齢が違うためです。

現時点では男性は109歳、女性は113歳で死亡すると設定されています(生保標準生命表2018)。

寿命の違いが保険料の違いになります。

【<契約例>定期保険(保険期間・払込期間 … 10年):3,000万円】

-…-3000万円.png)

おおまかに契約年齢が高くなるほど、男性の保険料が女性の保険料より割高になる傾向があると言えそうです。

男女の保険料が同じタイプの保険もあります。

JA共済や全労済は生命保険会社とは異なり、独自の設定がされています。

これらは保険料が年齢性別関係なく一律になっています。

ちなみにこれらは保険料ではなく掛け金と呼んでいます。

また、保障額も生命保険会社よりも低くなっている場合が多いのも特徴です。

【生命共済・総合保障型(東京都)】

.png)

これらの共済では、保障額が概ね生命保険各社よりも低額となっています。

そこで、独身者のように、一般に5,000万円などの高額保障が必要でない人に向いているといえます。

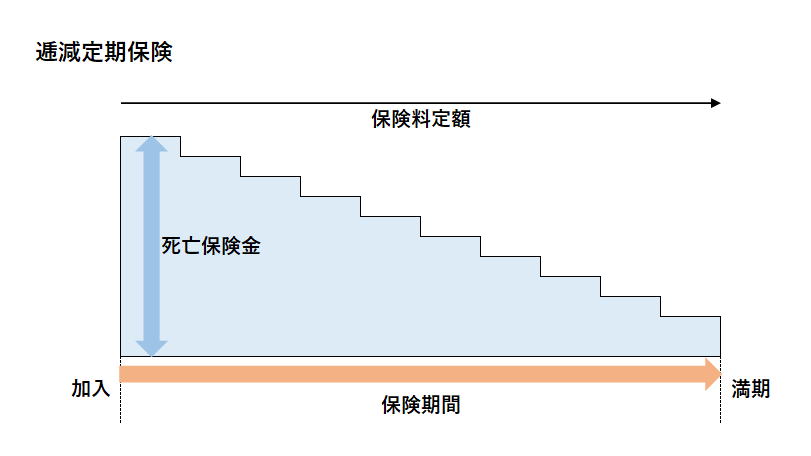

逓減定期保険について

逓減定期保険とは、時間の経過とともに保険金額が減っていくタイプの定期保険のことです。

保障額が減少する代わりに保険料が安値に設定されていて、通常タイプの定期保険よりコストを抑えることができます(ただし、保険料は固定)。

逓減定期保険の商品タイプ

逓減定期保険では、保険会社によって、保障額(保険金額)が逓減していく割合(逓減率)や逓減していく仕組み(仕方)がそれぞれ異なります。

そのため、実際の活用にあたっては、自分のライフプランなどに合った商品タイプを選ぶことがポイントになります。

一般的なタイプの場合、契約時の保険料が高く、最終的に契約当初の2割で落ち着くといったパターンです。

この下降は保険年数が長ければ長いほど、保険金額の下降が緩やかになり、逆に契約年数が短ければ急激に保険金額が下がっていきます。

この他にも、契約更新と織り交ぜることによって、逓減定期保険そのものでは6割しか下がらない保険や、毎年一定額で下がる保険。契約から数年は満額を維持する逓減定期保険という具合に、各保険会社によって商品設計が異なります。

保険料の安さが魅力

逓減定期保険では、保障額は逓減しますが保険料の変動はありません。

そして、普通の定期保険(平準定期保険ということもあります)と比べて、保険料が低額になっているのが大きな特徴です。

高額な保障額が、どうしても必要な時期もあれば、それほど必要でない時期もあります。

逓減定期保険とは、ライフサイクルの変化に応じて、合理的な保障を追求したものです。

活用例としては、次のようなものが考えられます。

逓減定期保険のメリット・デメリット

逓減定期保険のメリットは、通常の定期保険に比べて保険料を安くできるという点です。

通常の定期保険は被保険者が万が一のことにならなかった場合に多くの保険料をムダにしてしまいますが、逓減定期保険はライフプランに合わせて必要保障額を減らすことでムダになる保険料も減らすことができます。

一方で、逓減定期保険のデメリットは、必要保障額が増えるようなライフステージの変化に対応できていないという点です。

たとえば、予定していなかった子どもが産まれたり、子どもが私立の学校へ通うことになった場合など、必要な保障額が増やさなければいけないのに一定期間を過ぎると保険金が減少することになります。

また、保険期間ごとの必要保障額が把握しにくいというのもデメリットの1つです。

逓減定期保険の活用例

逓減定期保険は、死亡・高度障害保障だけに絞った「掛け捨て型の保険」で、毎年所定の割合で保障額が減っていくため、無駄のない合理的な保障額を、割安な保険料で準備することができます。

以下は、具体的な活用例です。

・ライフプランやライフスタイルの変化に合った無駄のない必要保障額を、割安な保険料で確保する際に活用できます。

・住宅ローンで、団体信用生命保険に加入しなくてもいいケースでは、逓減定期保険を他の保険とうまく組み合わせて効率的に活用できます。

・事業主や中小企業では、万一の場合に借入れが残らないようにするために、借入金の返済に合わせて、代表者(借入人)が逓減定期保険に加入できます。※中小企業の場合、代表者は個人でも連帯保証人になることが多くあります。

このように逓減定期保険は、ある一定期間に、死亡保障等を合理的に確保したい場合に加入します。

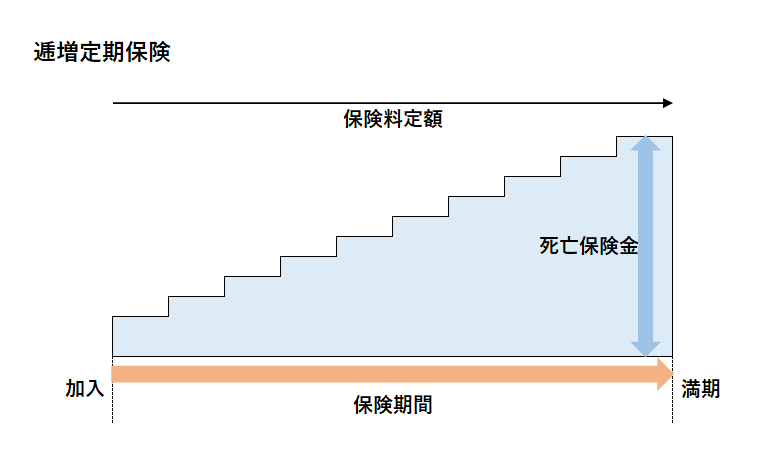

逓増定期保険について

逓増定期保険とは、逓減定期保険とは逆に、保険金額が段階的に増えていくタイプの定期保険のことです。

時間の経過とともに徐々に増えていくものもあれば、一定期間が過ぎた後、所定の割合で増えていくものもあり、逓増タイプは各種商品によりそれぞれです。

逓減定期保険と同様、満期保険金はありませんが、解約返戻金は受け取れます。

逓増定期保険のしくみ

上図は、逓増定期保険のしくみを表したものです。

逓減定期保険とは対照的に契約時の保障額が毎年一定の割合で逓増していきます。

逓減逓増定期保険は、逓減定期保険とは異なる、20年、30年、40年というようにかなり長い保険期間となっています。

保障額の増加割合は、ほとんどが契約当初の保障額の5倍以内とされています。

また、保険料は、逓減定期保険と同様、保険期間を通じて定額です。

解約返戻金の利用

解約返戻金を利用できるこの保険は、一般的に法人にニーズがあります。

経営者は事業の成長とともに多くの準備金が必要になるため、財政面の強化や万一の場合の準備金などに活用しています。

退職金の資金に使われることも多く、その場合は退職予定時期に合わせて解約返戻金がピークになるよう設計します。

逓増定期保険のメリット・デメリット

逓増定期保険のメリットは税金対策として有効なことです。

また、退職金に充てられるだけでなく、もしもの時の資金調達の代わりにもなります。

さらに解約返戻金の7割程度を限度に融資を受けられるというのも利点です。

逓増定期保険の特徴のひとつに、早い段階で解約返戻金が高くなることがあります。

これにより早い時期にピークがくるものであれば引退や資金調達の見通しもつけやすくなります。

一方で逓増定期保険のデメリットは保険期間中のキャッシュが固定されてしまう点です。

特に決算対策で逓増定期保険を活用する場合は、節税効果を高めるために、それ相応の保険料を設定することになります。

逓増定期保険への加入を検討される場合、まず初めに考えなくてはならないのが、将来、保険料の支払いが可能かどうかという点になります。

また、返戻率が高い時に合わせた解約が難しいケースがあることです。

逓増定期保険の留意事項は「返戻率のピークは1度しかやってこない」という点です。

どの逓増定期保険でも必ず最大返戻率となる契約年度を設けており、その前後の契約年度も高返戻率となりますが、最大返戻率についてはあくまでも契約期間中1回のみです。

この1回を逃してしまうと、その後、返戻率は徐々に下がり、最後には0%となってしまいます。

解約をするならば、返戻率が高い時期にしたいのですが、その解約するタイミングでなにか費用を発生させるなど、対策を練る必要があります。

逓増定期保険の活用例

逓増定期保険は、時間の経過と共に保険金額が増加する仕組みのため、普通の定期保険とは活用方法が大きく異なります。

以下は、具体的な活用例です。

・経営者や役員の勇退時に保険を解約すると、解約払戻金が一括で戻ってくるため、それを「退職金(退職慰労金)」の財源とすることができます。

・役員退職金規定の整備により、経営者や役員が万一の時に、一括で受け取る死亡保険金を「死亡退職金」や「弔慰金」にすることができるため、残された遺族に対して、生活資金や相続・事業承継資金を遺すことができます。

・払い込む保険料は、税法上の要件のもと、一定割合が損金扱いとなるため、保険料の実質負担を抑えることができます。

・契約者貸付制度を利用することができるため、解約返戻金の一定の範囲内で、企業の運転資金として活用することができます。

・保険会社により取扱いは異なりますが、保険期間の途中で、貯まっている解約返戻金をもとに終身保険等への変更もでき、一生涯の保障に切り替えることができます。

このように逓増定期保険は、企業において、退職金の準備や経営のリスクマネジメントなどに活用できます。

4大共済

生命保険や医療保険を検討している人にとって、月額1,000円前後からという手頃な掛金で保障をかけられる共済は、有力な選択肢の一つです。

共済とは、加入する組合員が資金を出し合い、事故などの際に集めた資金の中から保障を行う事業のことです。

農林水産省が監督官庁の「JA共済」、厚生労働省が監督官庁の「全労済」「都道府県民共済」「COOP共済」の4つが4大共済として有名です。

県民共済

全国生活協同組合連合会(全国生協連)が元受となっており、銀行を窓口に加入します。

通常は、居住地あるいは勤務先のある都道府県の共済に加入する形になります。

加入者が多く、支払額が安い代わりに保険料も格安、支払いが早いかつ交渉がもめないなどの長所が広く周知されているため、過去に保険業界満足度アンケートで1位にランク付けされるなど消費者からの満足度が高いのも大きな特徴です。

全労済

正式名称は「全国労働者共済生活協同組合連合会」です。

消費生活協同組合法に基づき、「助けあい」の精神に従った事業姿勢と仕組みで組合員(ご契約者)主体の保障=共済制度を提供することが事業の中心です。

加入方法は、所属する労働組合経由の加入が基本ですが、 各都道府県の共済生協の本支部でも加入可能です。

近年は共済ショップが全国各地に展開されているので、労働組合員ばかりではありません。

JA共済

「農業協同組合(JA)」の目的は、農家組合員が協力して農業生産力の増進と経済的・社会的地位の向上をはかること、そして、協同による事業活動を通じて、農家組合員の幸福と利益を実現することです。

ですから、JA共済は、もちろん「仲間づくり(新規契約者の加入促進)」から「絆の強化(生活総合保障の確立)」につながる保障提供活動が大きな目的となっています。

加入方法はJAの組合員が所属するJAでの加入が基本となりますが、組合員以外でも加入可能です。

CO・OP共済

日本コープ共済生活協同組合連合会(コープ共済連)が元受となっており、取り扱いの生協店舗で申し込みをします。

CO・OP共済の場合、生協組合員への加入が必要となります。

CO・OP共済の特長の一つにライフプランニング活動(LPA活動)があります。

組合員ライフプランアドバイザーを中心に社会保障や生命保険等の仕組みを学び、自分の保障を考える力を養うという活動をしています。

共済と生命保険の違い

消費者からみた共済と生命保険の実質的な差異

保険商品を購入する立場の消費者からみれば、共済と生命保険の提供する商品には実質的な相違はなく、両者の差異を見つけるのは難しいです。

一般的にいわれている両者の差異をあえてあげるならば、以下の 2 点です。

生命保険は不特定の者を相手方としているのに対して、共済は原則として特定の職域や地域に限定された構成員(組合員)やその家族などを対象としていることです。

これは出資金を払うことによりその構成員になりさえすれば、共済を利用することが可能となるといえます。

もう1点は、共済は生命保険に比べて、比較的簡単に加入できることや、その掛金は保障内容の割に比較的低いとみられていることです。

掛金が低い背景には、営業経費を抑制しようとする営業スタンスや法人税率が優遇されていることがあげられます。

共済と生命保険を取り巻く制度面の違い

共済と生命保険を取り巻く制度面の違いは、以下の 5 点があげられます。

両者を所管する監督官庁が異なる

生命保険は金融庁です。

共済については、各共済の根拠法となる法律を所管する官庁が監督しています。

具体的には、JA共済は農林水産省、全労済、県民共済、CO・OP共済については厚生労働省が監督官庁となっています。

セーフティーネットへの資金拠出の有無

生命保険会社では生命保険契約者保護機構に資金拠出を行っていますが、共済については、セーフティーネットへの資金拠出はありません。

法人税率の違い

現時点においては、生命保険は、原則、基本税率である 25.5%が適用されている一方で、共済は、協同組合等・公益法人等の軽減税率(本則)の 19%が適用されています。

販売商品の違い

共済は生命保険商品と損害保険商品を同時に扱うことができますが、生命保険会社は直接損害保険商品を取り扱うことができません。

非営利事業もしくは営利事業の違い

共済は、営利を目的とするのではなく、組合員が自ら運営することを通じて、組合員に最大の利益還元、サービス提供を行っているのに対し、生命保険(但し、相互会社は除く)は営利事業となっています。

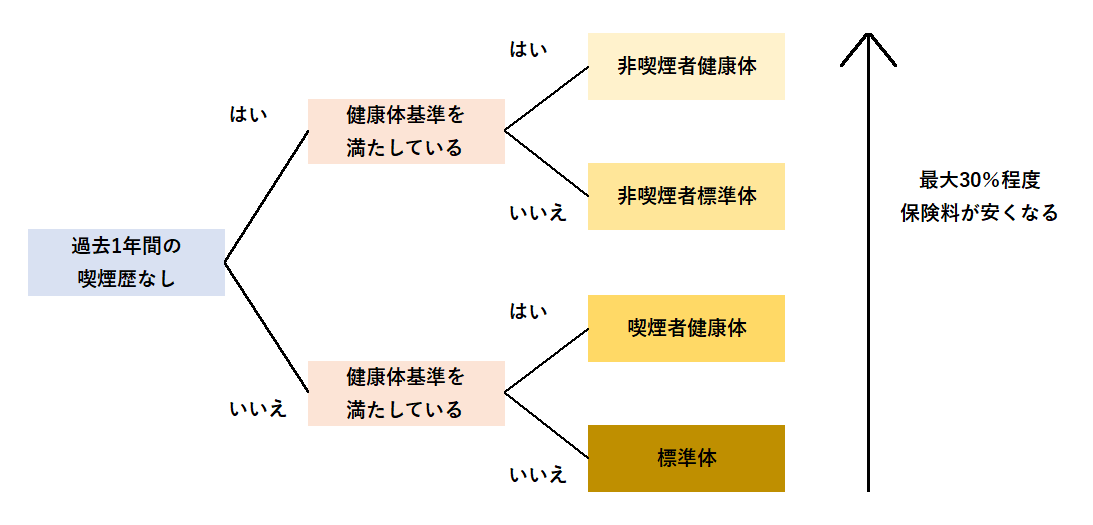

健康体割引で定期保険はより安くなる

生命保険は一般的に長期の契約になり、わずかでも安い保険料の保険を利用したいと考えます。

中でも、定期保険はシンプルなしくみで、保険金額と保険期間、保険料の払い方(月払いなど)の条件を同じにすれば、簡単に比較できます。

つまり、安い保険を見つけやすいということです。

保険料の安い定期保険といえば、ネットのみで販売している定期保険が挙げられます。

ネットの定期保険は、営業職員を雇ったり、営業所を借りたりの経費をかけていません。

そして、宣伝や広告にかける費用も抑えています。

つまり、経費を書けない分を保険料に反映して安くできるということです。

ところが、年齢・性別によっては、ネットの定期保険よりさらに安い定期保険があります。

タバコを吸わない健康な人は保険料がより安くなる

リスク細分型とは、一般の生命保険より保険料算出の区分を細分化することで、リスク(死亡する確率)の低い人の保険料を安くする料率のことです。

定期保険と収入保障保険に導入されていることの多い料率です。

料率の区分数や名称は会社で異なりますが、一般的には標準体、喫煙健康体、非喫煙標準体、非喫煙健康体の4つに区分している会社が多くあります。

保険料の割引率は高い方から順に非喫煙健康体、非喫煙標準体、喫煙健康体、標準体となります。

つまり、タバコを吸わない健康な人は保険料が一番安く、タバコを吸う人でも健康体であれば割引が適用されるということです。

どの料率に当てはまるかを判断するには生命保険会社ごとに指標を設けて異なりますが、おおむね、喫煙の有無と血圧値、BMI(身長と体重のバランス)です。

タバコを吸っていないことを証明するには、対面で「ニコチン検査」を受ける必要があります。

タバコを吸わずに健康に自信のある人は検討してみる価値は十分にあります。

なお、タバコを吸う人はネットの定期保険のほうが安くすみます。

ネットの定期保険は安い、タバコを吸わない健康な人はリスク細分型を導入した保険が安いという先入観にとらわれてはいけないということです。

必ず、自分のケースで保険料の試算をして、より安い、よりよい保険を選ぶようにしましょう。

健康体の条件

○過去2年以内など、生命保険会社の定める期間内にタバコを吸っていないこと

(自己申告とだ液によるニコチン含有量テストなど)

○血圧、BMI(ボディ・マス・インデックス)の値、尿検査の結果が生命保険会社所定の範囲内であること。

BMI=体重(㎏)÷{身長(m)×身長(m)}

血圧値 最低血圧値 90㎜Hg未満 最高血圧値140㎜Hg未満

BMI値(肥満度) 18.0<BMI<27.0

(参考)BMI判定基準

低体重(やせ) 18.5未満

普通体重 18.5以上25未満

肥満(1度) 25以上30未満

肥満(2度) 30以上35未満

肥満(3度) 35以上40未満

肥満(4度) 40以上

○生命保険会社の定める通常の契約引受基準において、健康状態および身体状態が良好であること。

販売当初は、割引基準となる健康状態は喫煙の有無のみで判断をしていましたが、血圧、体格や尿酸値まで加わり、割引基準が厳しくなっています。

コメント