将来の不安に備えるために、保険に加入するのは重要ですが、民間保険に入る前に、まずは国が提供する社会保障制度をしっかりと理解することが必要です。

保険には民間保険と公的保険があり、すでに複数の公的保険に加入していて多くの保障を得ています。

社会保障制度を活用することで、必要な保障を得ることができる場合があります。

公的保険においては強制力がある点で税金とあまり変わらないので、税金と同じように関心を持つべきです。

どんなときにいくら受け取れるのか、しっかり把握して、民間保険との保障の重複や保障の漏れのないようにしましょう。

本記事では、民間保険に入る前に知っておきたい、社会保障制度の活用テクニックを紹介します。

困ったことが起きたときも支えあって乗り越える

病気になったりケガをしたり、失業したりなど、人生では時折、予想外のことが起きます。

また、寿命が長くなったことはうれしいことなのですが、生活を維持するために高齢になっても、生活費を稼ぐために働き続けることは大変です。

このような状況に備えるために、日本には社会保障制度があります。

社会保障の中でもその中心になるのが社会保険で、多くの人が関係しています。

原則として日本に住んでいる人は加入し、いざというときに備えます。

ただし、社会保険だけでは賄えない部分があるため、社会保険でカバーされる範囲を知った上で、足りない部分は自分の貯蓄や民間の保険で備えておきましょう。

日本の社会保障制度とは?

社会保障制度は病気・老齢・死亡・出産・ケガ・失業・介護・貧困などが原因で「国民の生活の安定が損なわれた場合」に、国や地方公共団体などが一定水準の保障を行う制度のことです。

このように生活を守るセーフティネットの機能を持っており、生涯に渡って生活を支え、基本的な安心を与えています。

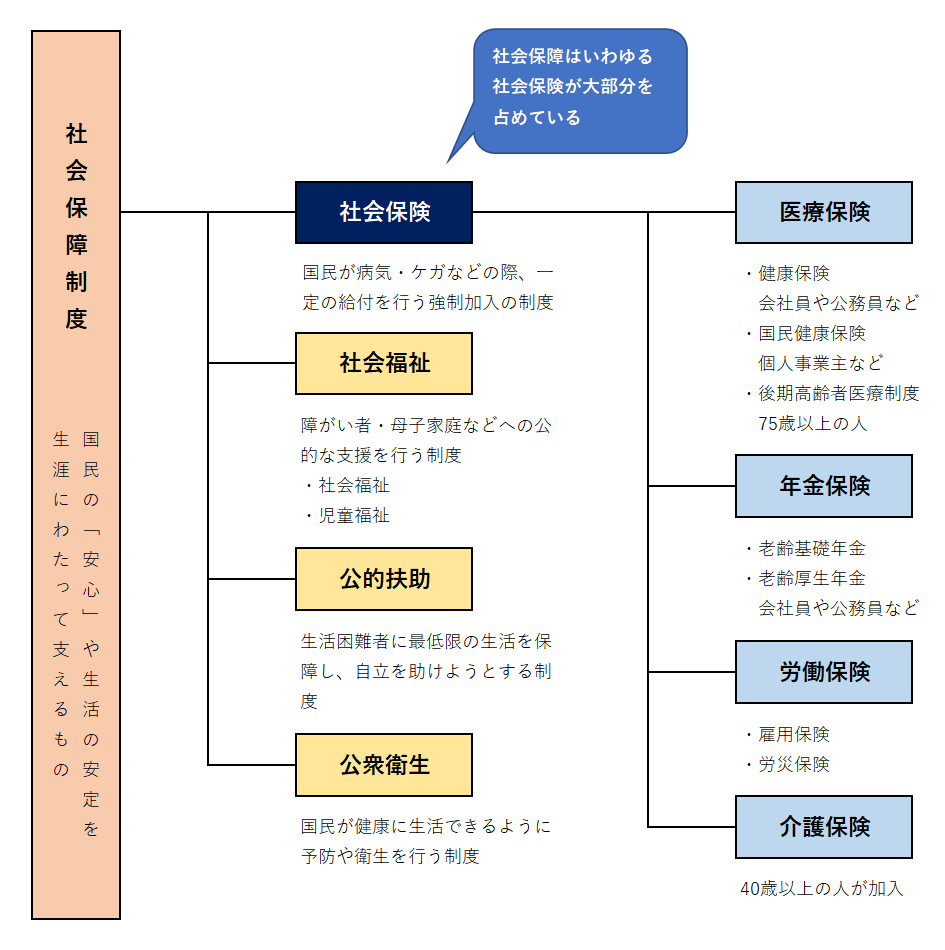

主に「社会保険」「社会福祉」「公的扶助」「公衆衛生」がありますが、生活者に給付されるお金の9割は「社会保険」でとても重要な位置付けです。

これらの社会保険制度は国民の「安心」や生活の安定を生涯にわたって支えます。

【日本の社会保障制度】

充実している社会保障制度ですが、中には知らないと受けられない制度もあります。

これから生活していく中で社会保障制度を知るのはとても重要なことで、知らないと損をすることになるので必ず押さえておきましょう。

万一のリスクに備える各種社会保険をチェック

病気になったり、ケガをしたり、失業したり、長い人生では時折、予想外のことが起きるものです。

また、平均寿命が延びたことで、高齢期に差し掛かっても生活費を稼ぐために働き続ける必要がありそうです。

このようなさまざまなリスクに備えるため、国民全員が公的な保障制度である社会保険に加入しています。

社会保険には、老後や障害を負ったときなどに年金を受け取れる「年金保険」、病気やケガに備える「健康保険」、仕事上の病気やケガ、失業に備える「労働保険」(雇用保険・労災保険)、加齢にともない介護が必要になったときの「介護保険」があります。

このような社会保険があるおかげで、今まで通りの生活が送れなくなったときに一定のサポートが受けられるようになっています。

ただし、社会保険だけでは賄えない部分もあり、足りない部分は民間の保険に加入して補わなければなりません。

民間保険に加入する際は、社会保険でカバーされるお金を把握し、どの程度の保障を追加するのか考える必要があります。

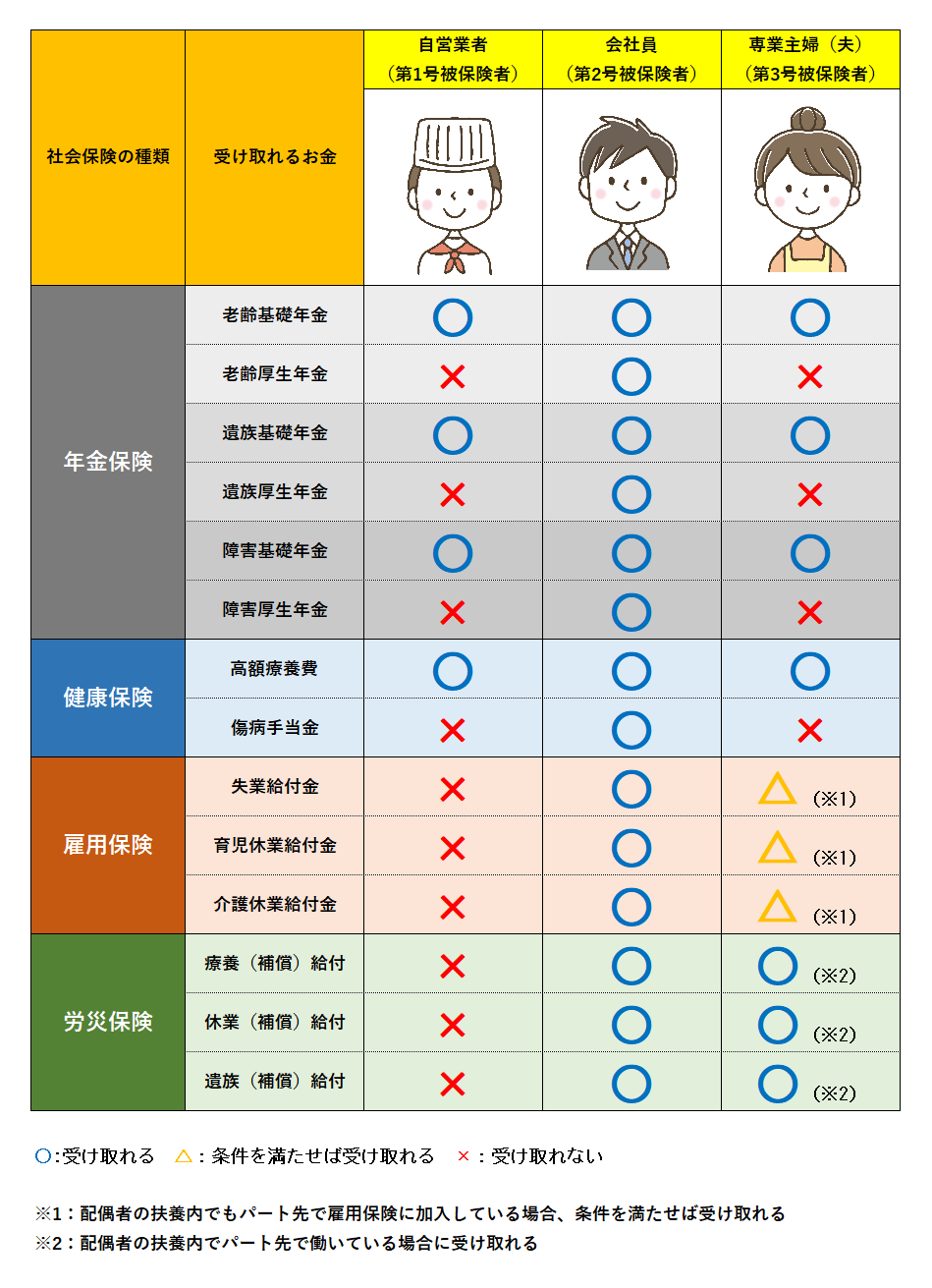

下図にあるのは社会保険で受け取れるお金の一覧です。

職業や立場によって加入している社会保険が異なるため、受け取れるお金も違います。

会社員なら厚生年金や会社の健康保険に加入しているため、自営業者に比べると手厚い保障が用意されています。

会社員の配偶者の扶養内でパート勤めをしている主婦(夫)も、勤め先で労災保険に加入し、かつ、週の労働時間が20時間以上などの条件を満たせば、雇用保険にも加入します。

一方、自営業者の社会保険はまだまだ手薄なのが現状です。

自営業者は厚生年金がないので年金保険で受け取れるのは基礎年金部分だけです。

さらに、自営業者が加入する国民健康保険には傷病手当金がないので、働けなくなったときのリスクは民間保険でカバーする必要があります。

職業や立場によって異なる社会保険のしくみを知ることで、今の自分に足りていない保障を把握でき、民間保険を選ぶ際にも保障の重複を避けられ、過不足なく商品を選べます。

将来を予想して保険を考える必要がある

厚生年金や国民年金は、自分が在職中に納めた金額に対して、将来利息をつけて自分がもらう方式(積立方式)はなく、今、自分が納めている保険料は今どこかの誰かが受け取り、将来自分が受け取る年金額は、その受け取る時期に納めている人の保険料による方式(賦課方式)となっています。

現在の日本では、今後ますます平均寿命が延びて、年金をもらう人の数が増え、その一方で、逆に子どもの数が減って、将来納める人の数が少なくなります

したがって、将来的には支給開始年齢の引き上げ、支給額の減少、所得制限や資産制限(一定以上の所得や資産がある人には支給しない)、納付額の増加、増税などが行われることが考えられます。

将来の生活を考えるときには、これらのことを念頭におく必要もあります。

どのように考えていけばよいか自分で解決するのは難しいと感じると思います。

そのような場合、ファイナンシャルプランナーなどのプロに相談するのも一つの解決方法です。

ファイナンシャルプランナーに相談することで、より安心な保障を手に入れよう!

今回の記事で社会保障制度を活用する方法を紹介しましたが、自分に合った保障を選ぶことは簡単なことではありません。

そこで、ファイナンシャルプランナーに相談することで、より安心な保障を手に入れることができます。

自分に合った保障を見つけ、無駄な保険料を支払わずに済むため、ぜひ一度相談してみることをオススメします。

.jpg)

コメント