不動産投資には、賃貸用不動産の所有や運営が欠かせません。

しかし、所有した賃貸物件が思うように成果を出さない場合や、高値売却することができない場合もあります。

この記事では、賃貸用不動産の効率的な管理・運営のコツを紹介し、投資家の皆さんが資産価値を最大化する方法について解説します。

不動産投資初心者の方も、経験豊富な投資家の方も、ぜひ参考にしていただければ幸いです。

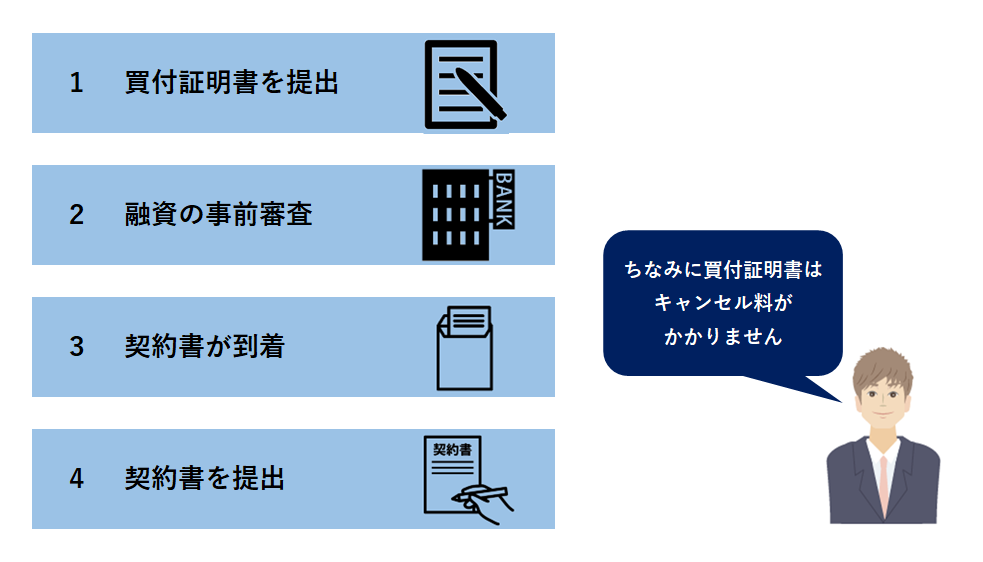

契約の方法

「買付証明書」の提出は「申し込み」をスムーズに進めるための最初のステップです。

購入物件を決めたら、まずは「買付証明書」の提出を優先しましょう。

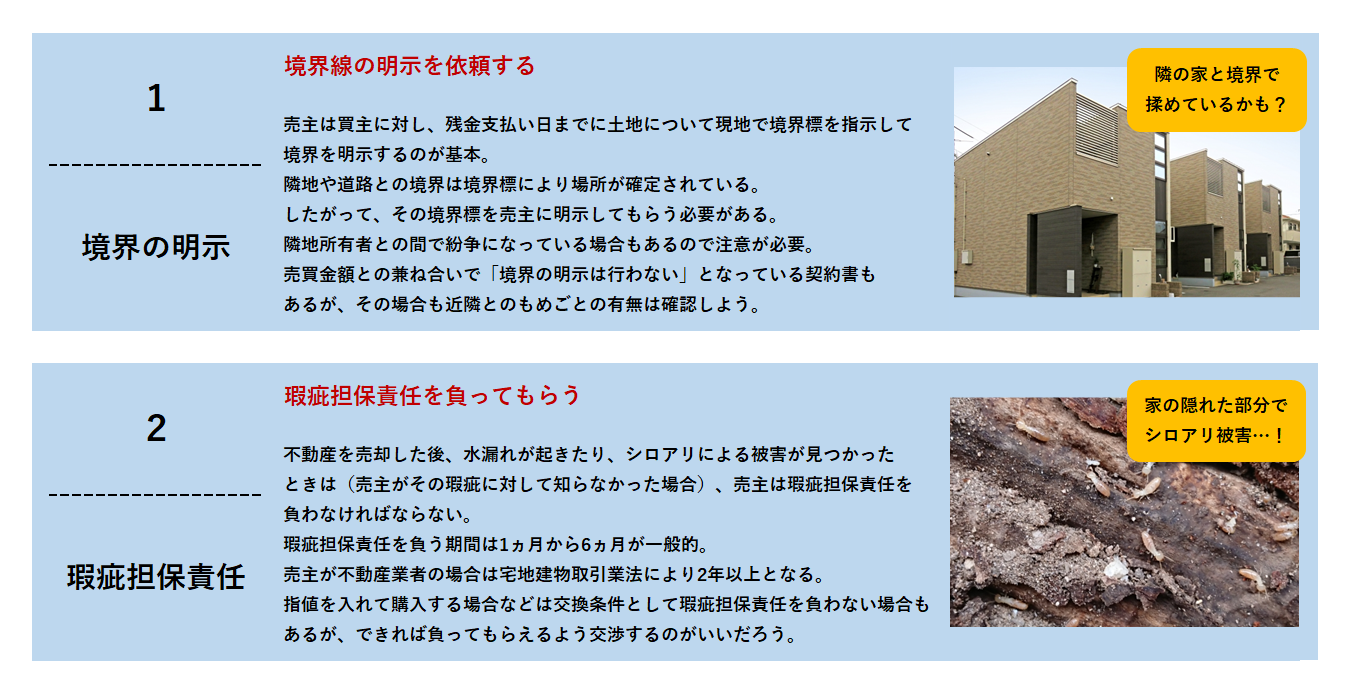

ポイントを踏まえて売買成立

売買成立に向け、事前に仲介会社から「売買契約書」と「重要事項説明書」を受け取りますが、どのように確認すればよいか見ていきましょう。

購入の申し込みはどんな手順か

【購入までの流れ】

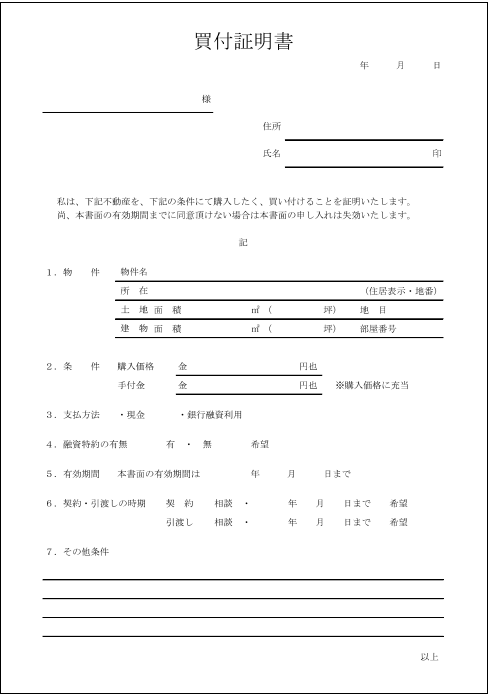

【買付証明書(例)】

出典:生和コーポレーション

買付証明書を提出し、融資の事前審査も通り、いざ契約となると売主側の仲介会社から売買契約書と重要事項説明書のひな型が送られてきます。

事前にこれらをチェックしておく必要があります。

契約書と重要事項説明書は重複している部分が多くありますが、重要事項説明書のほうがより細かく説明されています。

なお、契約時には手付金を売主に支払い、残金を決済時に支払うという、手付・残金方式を取る場合がほとんどです。

必ずチェックすべき項目は以下の2つです。

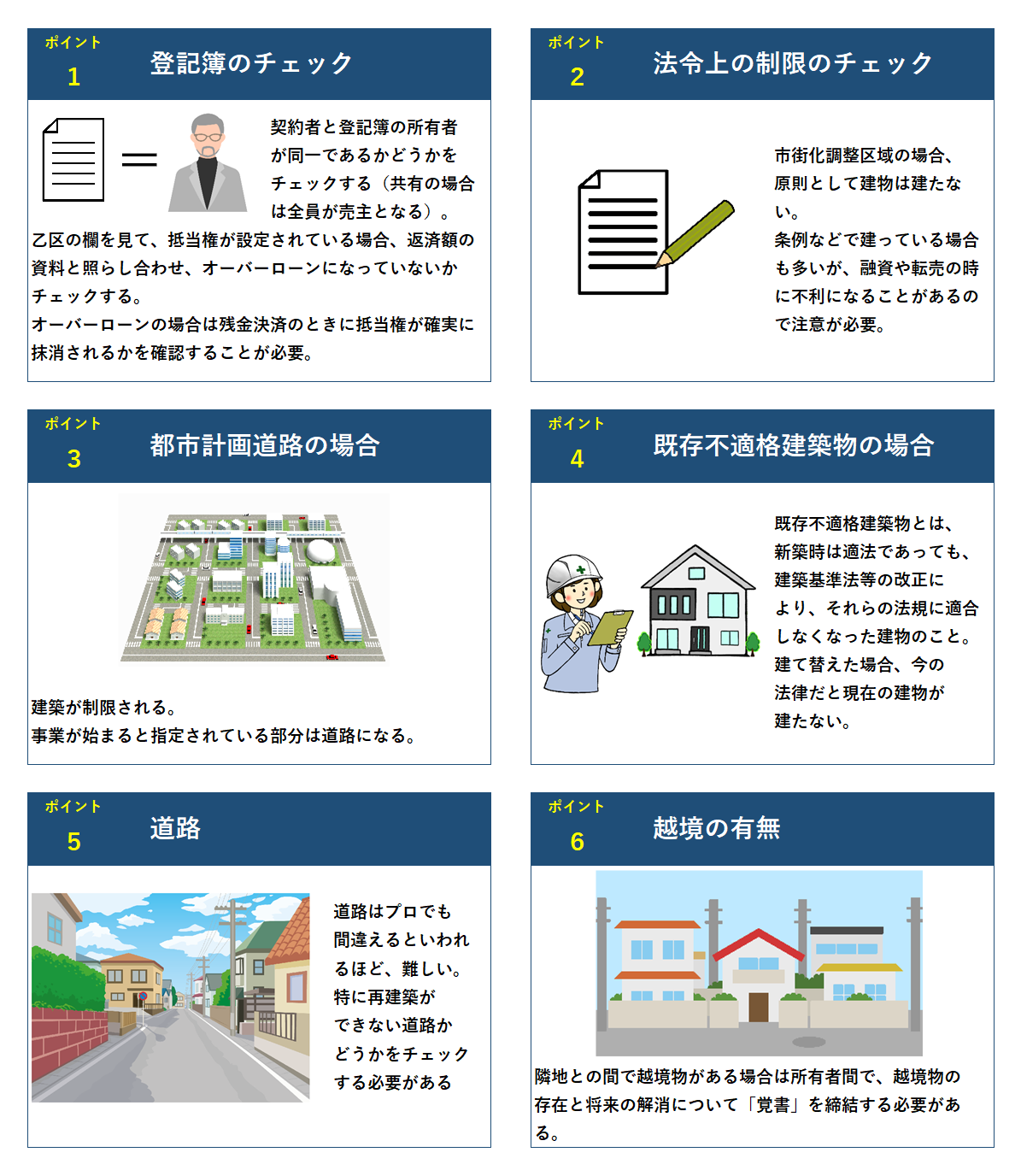

重要事項説明書で確認すべき6つのポイント

重要事項説明書は何が書かれているか

重要事項説明書は、宅地・建物の売買契約の重要事項をまとめた書類です。

説明項目は、主に以下のようなものとなっています。

・登記された権利の種類・内容

・法令上の制限

・敷地と道路との関係、私道負担の有無

・飲料水・ガス・電気の供給施設および排水施設の整備状況

・1棟の建物またはその敷地の管理、使用に関する事項(区分所有マンションの場合)

・代金、交換差金以外に売主、買主で授受される金銭

・契約の解除に関する事項

【重要事項説明書で確認すべきポイント】

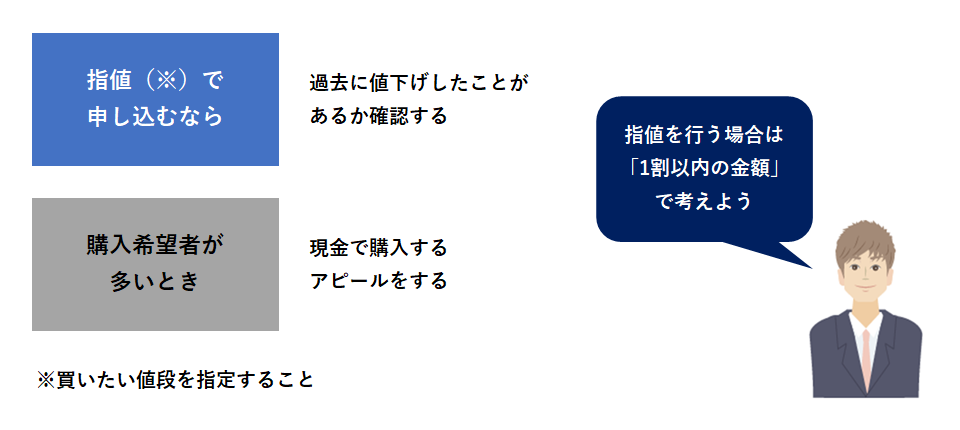

買付証明書の提出時に押さえておきたいポイント

指値を入れる場合は、事前に仲介会社を通して売主の意向を探ってもらい、通りそうな価格を買付証明書に書きます。

さらに境界確定がされておらず測量図がない場合は、「境界確定後の引き渡しを希望」というように書いておくのがよいでしょう。

買付証明書を売主に提出し、売主が「売り渡し書」を買主に渡し(ない場合もあります)、無事に契約という運びになると、売主側の仲介会社から買主側の仲介会社を通して、売買契約書と重要事項説明書の見本が送られてきます。

買付証明書を提出してから契約までの期間は約1週間程度と短いのが一般的です。

【買付申し込みのポイント】

「買付証明書」をもとに売主が順番を付ける

買いたい物件が見つかった場合、まずは仲介会社に「買付証明書」を提出します。

買付証明書は売主に対して「自分はこの物件をこういう条件で買いたい」という意思表示のようなものです。

「取りまとめ依頼書」「買付申込書」など、呼び方はいろいろあります。

もし何らかの理由で、やはり買うのをやめたい、となった場合も買主に何らペナルティは発生しません。

ただし、きちんとした理由もなく取り消すと、仲介会社への心証は悪くなり、今後物件を紹介してもらえない可能性もあります。

むやみに買付証明書を提出して取り消すことはやめたほうが賢明です。

ちなみに買付証明書が複数売主に届いた場合は、1番手、2番手、というように順番が付き、人気物件の場合は5番手、10番手まで付くこともよくあります。

この順番は、申し込み順の場合もあれば、現金購入の人が優先される場合もあります。

なかには物件を見ないで利回りとストリートビューだけで買い付けを入れる人もいますが、「現地確認をしない方は買付証明書を受け付けません」とする売主もいます。

買主は買付証明書を出すのと同時に、融資を引く場合は金融機関を探し、事前審査を受けます。

「ローン特約条項」は必ずチェックする

この買付証明書を提出するときに特に注意するのは、「ローン特約条項」には必ず「あり」にチェックをするということです。

ローン特約条項とは、契約後、金融機関の本審査がありますが、もし、この審査に落ちて融資が通らなかった場合、契約は白紙解約になり、手付金は買主に全額戻される、いう意味です。

この事項にチェックをしないで契約してしまうと、ローンが通らなくても必ず購入することになってしまいます。

何億もする物件を買う場合でローン特約条項を付けないで契約し、ローンが通らないと大変なことになります。

逆に考えると、売主にとってはローン特約条項を付けないで契約しても、ローンが通らないとまた買主を探さなくてはならないので、多大な負担がかかります。

そのため、上記で述べたように「現金購入」の買主が優先されるケースもあるのです。

物件管理

物件の管理は自分で行うことも可能ですが、本業が別にある、物件の数が多いなど、自主管理が難しい場合は管理会社にお願いするのがオススメです。

管理会社はどこでもよいというわけでもなく、空室発生時の対応のしかたなど、管理会社の対応状況を見て決めるのがよいでしょう。

ここから不動産運営がはじまる‼

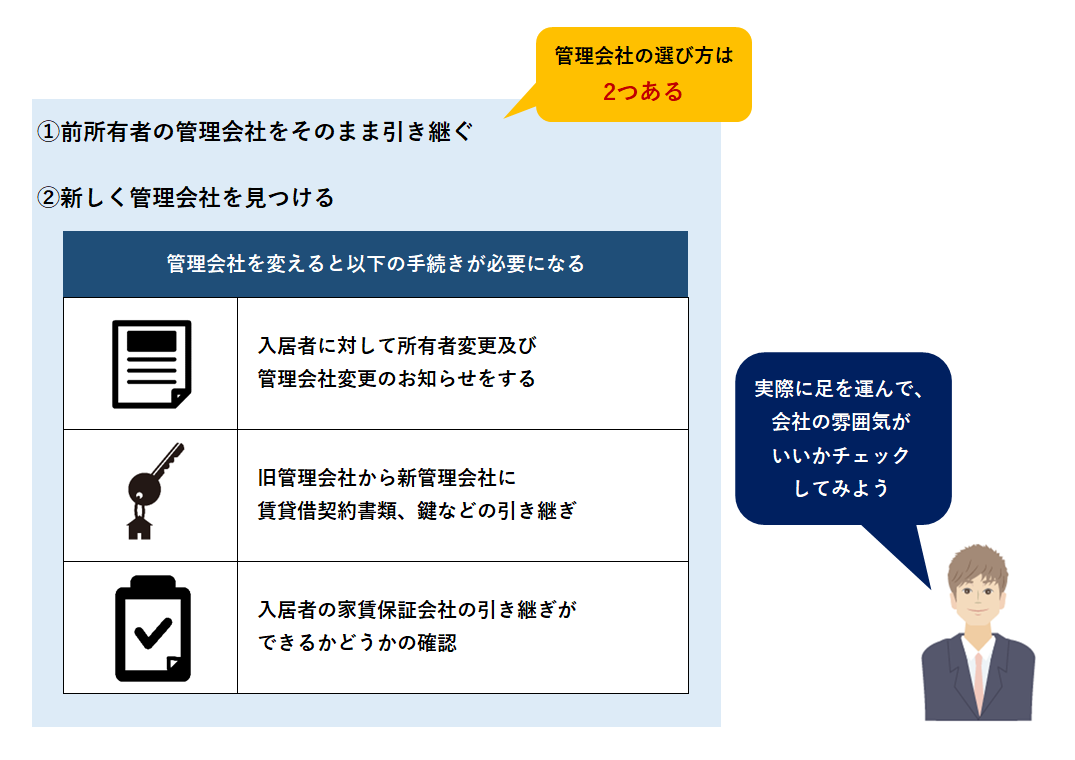

管理会社は新しく探しても、前管理会社を引き継いでも、どちらでも構いません。

物件購入後の管理会社の選び方と運営方法

【管理会社の決め方】

【賃貸経営に力を入れている会社】

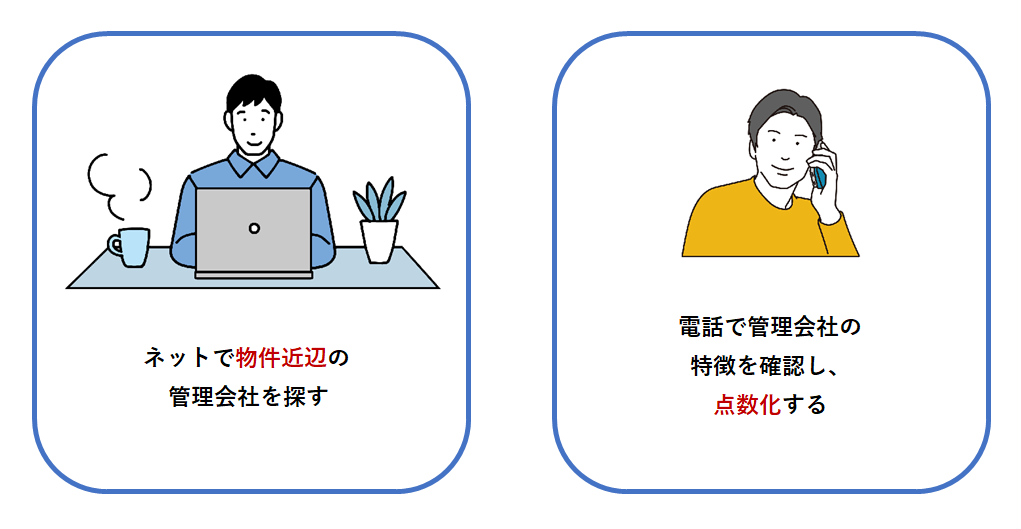

【新しく管理会社を決める場合】

入居者の引き継ぎはどうなる?

既存の入居者がいた場合、家賃保証会社によっては引き継げない場合もある。

その場合は新たに保証会社に入る必要があり、入居者に多大な負担を強いることになってしまう。

家賃保証会社というのは、賃貸住宅の契約時に必要な賃借人の連帯保証人を代行する会社のことで、賃借人が家賃を滞納した場合、「賃借人に代わって家賃保証会社が賃料を支払う」ことになる。

3つの空室対策で満室に!

入居者の募集時における広告企画はかなり効果があります。

ホームステージングは手軽に部屋の見栄えをよくすることができて、これもかなりの効果を見込めます。

空室を満室にする方法

管理会社は点数化して選ぶ

物件の引き渡しが終わり、「やっと大家さんになれた」と安心してはいけません。

ここからが本当の意味での「不動産運営」という事業がはじまります。

物件購入後、不動産の運営にあたり、まず行うことは管理会社を選ぶことです。

管理会社の選択には次の2つの方法があります。

①前所有者の管理会社を引き継ぐ

②新しく管理会社を見つける

①は、前の所有者が頼んでいた管理会社を引き継ぐ方法で一番スムーズにいきます。

引き渡し時に管理会社を変えると、煩雑な手続きが必要となるためです。

②は、管理会社の怠慢のせいで空室が多い物件であれば、管理会社を変える必要があります。

新しい管理会社を見つけるにはネットで物件の所在する地域の賃貸会社を数か所ピックアップして、まずは電話をしてみます。

物件の概要を話し、新しい管理会社を探していることを伝え、相手の会社の管理戸数、得意な地域、管理料などを確認しましょう。

その対応が良かったところをさらに絞って実際に訪問してみます。

そして、それぞれの会社を点数化して一番高い点数の会社に管理を依頼します。

ちなみに管理戸数は多くても少なくてもよくはありません。

訪問時には管理に対応している人数も確認しておきましょう。

そうすると一人当たりの担当戸数がわかります。

次に運営方法についてですが、自分で管理をする(自主管理)以外は基本的に管理会社に任せることになります。

そのときに重要なのは、たとえば、設備の故障に関しては金額を「3万円以内の場合は家主に確認することなく、すぐに対応」というように、管理担当者に権限を持たせることです。

突発的な修繕が生じたときに、家主になかなか連絡が取れないと困るのは管理会社だからです。

空室対策で収益を減らさない

空室対策は賃貸経営をするうえで、最も大切なことです。

空室が長く続くとその期間は賃料が入らなくなり、収益が落ちます。

融資を引いて購入している場合、空室が増えると赤字になる場合もあります。

精神的にも物理的にもよくないのが空室なので、常に満室稼働の維持が重要となります。

物件売却

物件を購入した時点で売却を意識しておきましょう。

売却でも利益を出せるので、税金や修繕費から物件の「売り時」を見つけよう!

売却で利益も出せる!

「売り時」を見極めてキャピタルゲインも狙うことができます。

不動産投資の出口は2つある

5年以上所有したほうが節税になる

物件を購入して、うまく運用していたとしても、次なるステップは売却です。

不動産を売却するのに一区切りとなるのは5年です(個人の場合)。

所有期間が5年以内の場合、短期譲渡取得となり、5年を超えると長期譲渡所得になります。

短期の場合は売却益の39.63%が税金となりますが、長期の場合は20.315%となります。

【不動産投資の出口の2つのパターン】

.png)

【売り時の見極め方】

.png)

売却でどれだけ収益が得られるか検討する

「売り時」でなければ保有し続けても構いません。

また、空室対策は売却時にも役に立ちます。

高値で売却するには売る前から満室を保つことが重要

【売却価格の決め方】

売却しやすい社会情勢

最近の例ではリーマンショックが起きたときは地価が大きく下がり、売却したくてもなかなかできない状況でした。

その後のアベノミクスで不動産は投資物件を中心に大きく上昇しました。

リーマンショックのあとに買って、アベノミクスで売却する、というのが理想ですが、なかなかうまくいきません。

「売り時」を考えて利益を狙うこと!

不動産投資の出口を考えたとき、2つの方法があります。

ひとつは資産として長期に保有し、子どもたちに引き継ぐという方法で、もうひとつの方法が定期的に資産を入れ替えるために、時期が来たら売却するという方法です。

どちらでもよいのですが、通常の投資家は後者が多いでしょう。

不動産にも「売り時」というのがあります。

この売り時をうまく利用して利益を出せれば、事業としても大きく成功したといえます。

税金面から見た場合、個人名義で購入すると保有期間によって利益に対してかかる税金が変わります。

不動産を5年以内に売却すると、利益に対して39.63%(短期譲渡所得)、5年超の場合は利益に対して20.315%の税金がかかります(長期譲渡所得)。

税金面から考えると5年を超えて売却するのがよいということになります。

ちなみに売却時の利益の計算は、

売却価格 - 簿価(取得価格 - 減価償却費)

となるので、同じ価格で売っても利益が出てしまうことに注意が必要です。

修繕費の面から見た場合、木造アパートの場合は10年、RC造マンションの場合は15年を超えたあたりから外壁の塗り替え、屋上防水などの修繕が発生します。

費用が発生する前に売るというのもひとつの方法です。

もしくはきちんと修繕をして高めに売却する方法もあります。

不動産市場も株や為替と同じように、いいときもあれば悪いときもあります。

売却方法は空室対策を実行すること

不動産をできるだけ高く売るには、次の2点が重要です。

・満室稼働であること

・高い賃料で貸していること

買主は、「貸しやすい物件なのか?」「利回りはどのくらいか?」で購入判断をするからです。

空室が多いアパートは買いたたかれるケースも多くあります。

できるだけ高い賃料を実現するためには、上記「物件管理(3つの空室対策で満室に!)」で述べた「広告企画(AD)」「管理会社との関係」「ホームステージングと掲載写真」を実行することが効果的です。

コメント