FIRE(Financial Independence Retire Early)を目指す上で、貯蓄額を設定することは非常に重要です。

しかし、貯める金額だけを決めてしまうと、FIRE後の生活が思ったように過ごせなくなってしまうかもしれません。

そのため、FIRE後のライフスタイルを想定し、目標額を設定することが必要です。

本記事では、FIRE後も快適な生活を送るために必要な目標額の決め方と、注意点について解説しています。

貯蓄額だけでなく、将来の生活費も見据えた計画術を身につけて、FIREを実現しましょう。

◆ やることリスト ◆

☑毎月いくら貯めればよいかを知る

☑完全なリタイアではなく副業+FIREを目指す

目指すはフルリタイアよりもセミリタイア

4,500万円がひとつの目安

早期リタイアを実現するFIREは、自身の年間生活費や、目指すFIREのかたち次第で目標額が大きく変わります。

一般的に年間生活費の25倍と言われていますが、必ずしもそれが正解ではありません。

まずはFIREの種類とともにチェックしましょう。

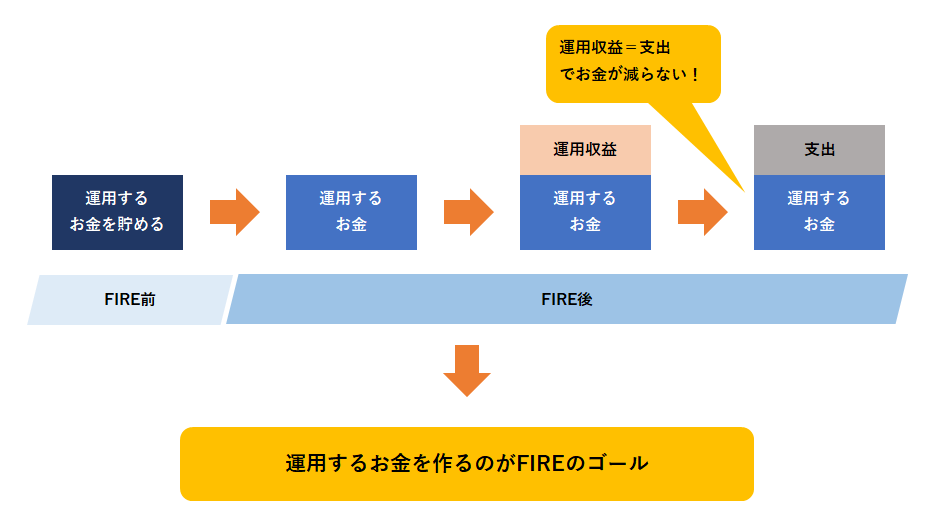

FIREのお金の流れ

FIREの基本ルールは「運用する収益で支出をまかなう」ことです。

そのため、まずは運用元本を準備することが必要になります。

この目標額次第で準備期間も変わってきます。

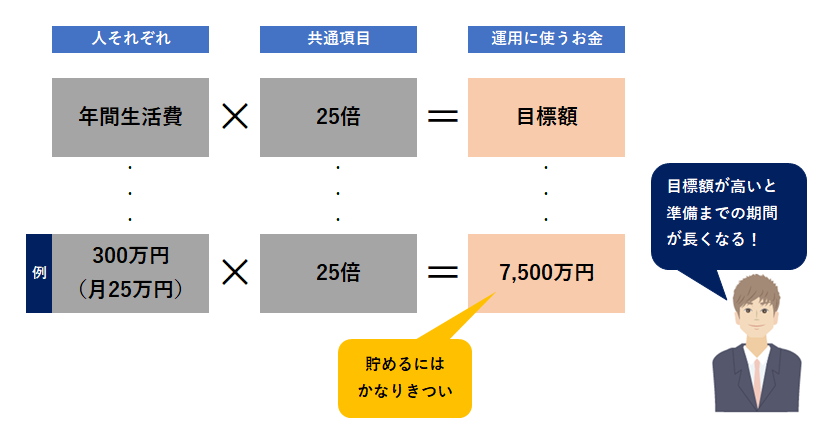

理想の目標額は年間生活費の25倍

運用元本であるFIRE資産がいくら必要かは、年間生活費次第で変わってきます。

たとえば、ひと月25万円の生活費であれば年間の生活費は300万円となり、300万円×25倍で7,500万円の資金が必要となります。

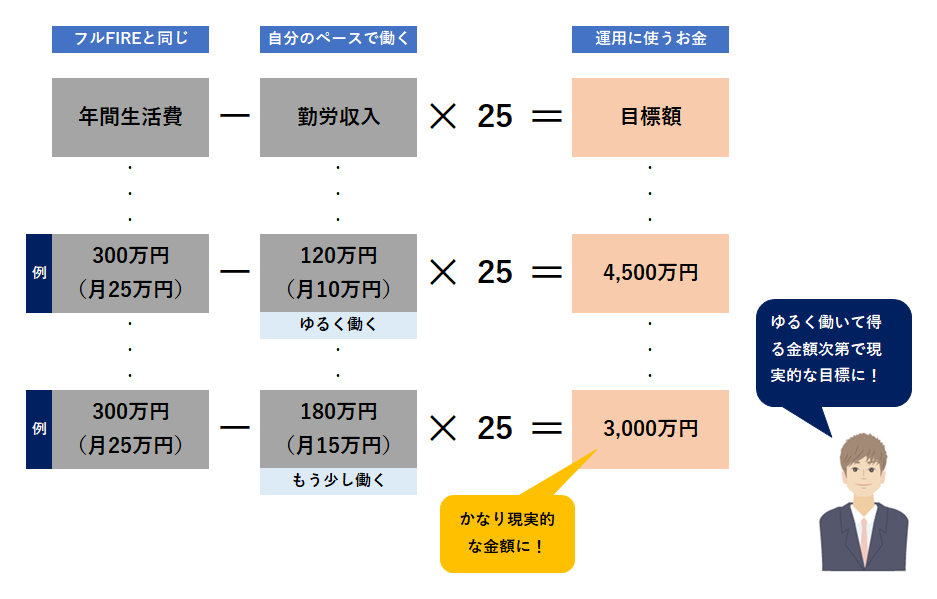

フルリタイアではなくサイドFIREを目指す

FIREの種類によって目指す目標額は変わる

ひとくちにFIREといっても、実はいろいろな種類があります。

運用収益だけで生活するフルFIREだけでなく、自分の好きな仕事やタイミングで働くサイドFIREや通常の定年退職より少しだけ前倒しでリタイアすることを目指すプチFIREなど、FIREの種類によって目標額は変わります。

フルFIRE以外の選択肢も視野に入れてみましょう。

サイドFIREは勤労収入次第でゴールが近づく

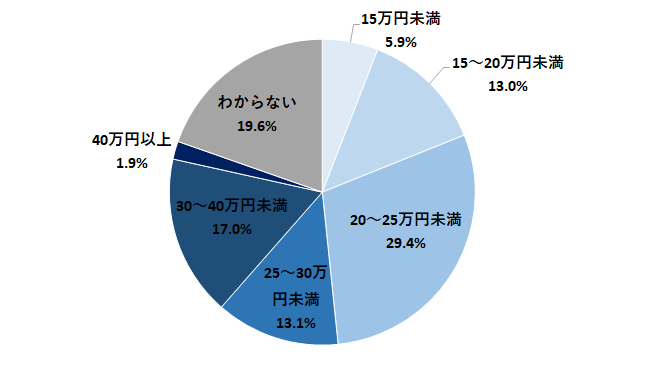

老後の支出は平均22.1万円

統計によると老後の最低限の生活費は月平均22.1万円でゆとりのある生活の場合は月平均36.1万円となっています。

月25万円は決してゆとりのある数値ではないと認識しておきましょう。

【老後の最低日常生活費】

出典:公益財団法人生命保険文化センター(令和元年度「生活保障に関する調査」)

FIREのスタイル次第で目標額は変わる

FIREの基本ルールは年間生活費の25倍の資産を準備して、その運用収益で暮らすというものです。

年利4%の運用収益が入る前提に、その範囲内で支出を抑えれば理論上は資産が目減りすることなく暮らしていけるとしています。

たとえば、年間生活費が300万円なら、準備するFIRE資産は7,500万円となります。

これだけを聞くと早期リタイアは絵空事のような話に感じるかもしれません。

しかし、FIREは必ずしも完全にリタイアする「フルFIRE」だけでなく、ゆるく自分の好きな時間やペースで勤労収入を得る「サイドFIRE」や定年退職より5年前の早期退職を目指す「プチFIRE」という選択肢もあります。

たとえば、月25万円のうち、勤労収入で10万円をまかなうならFIREに向けた目標額は4,500万円となります。

これが15万円分働くなら目標額は下がります。

専門スキルや特技を活かして、「自分のペースで働く」ことは、フルタイムでやりたくない仕事で人生の時間を奪われる働き方とは異なる経済的自立の形といえます。

柔軟にマネープランを検討しましょう。

いくら貯めるか3つの金額次第で目標額は変わる

運用収益が大きいほど使えるお金は増えるが高望みは禁物

FIREの基準となる「年間生活費」は、基本的に勤労収入と運用収益の合算額となります。

当然、運用収益が高ければ勤労収入が少なく済んだり、あるいは毎月使えるお金が増えます。

だが、だからといって高すぎる運用利回りを期待するのは避けておきましょう。

3~4%の運用利回りを基準に計画しておくとよいでしょう。

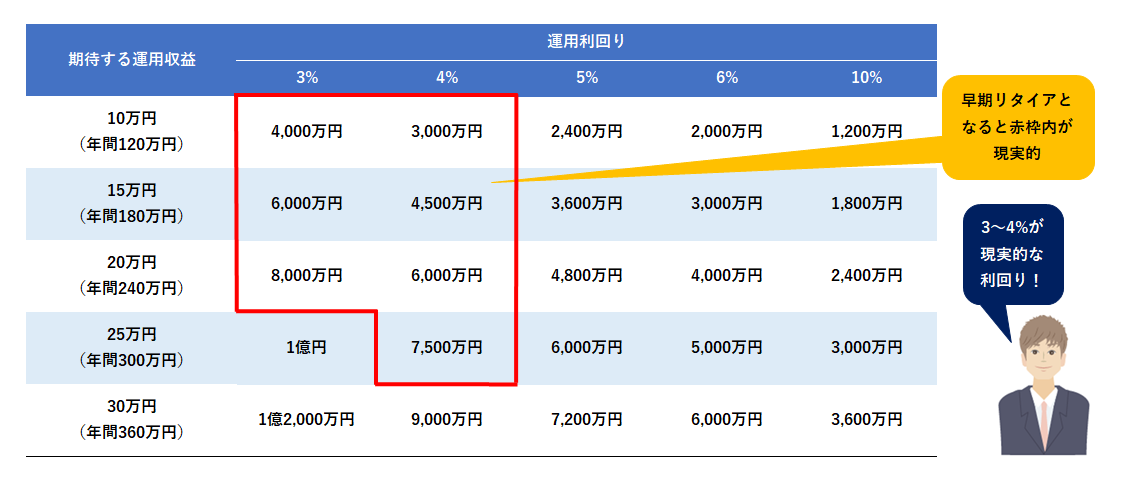

【期待する運用収益のために必要な元本】

期待リターンが高いほどリスクも高まる

FIRE資産を「年間生活費×25倍」とすると、年間生活費をカバーする収入をどう設定するか次第で、必要な元本は変わってきます。

生活費を固定した場合、高い運用収益を設定すれば勤労収入は少なくて済みます。

しかし、高すぎる運用利回りで計画すると、リスクも高まり運用は不安定になります。

期待リターンとリスクを踏まえると年利3~4%が現実的な着地点といえます。

高利回りを目指すと運用管理の負担も高まる

運用において、一般的に期待リターンが高い商品はリスクも高まる傾向があります。

リスクとは価格のブレのことです。

つまり、高いリターンを狙うと運用の安定性が下がったり、値動きなどの運用管理の負担が大きくなります。

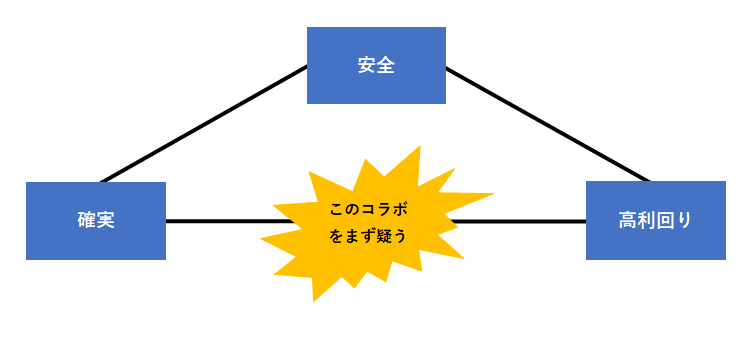

安全・確実・高利回りの金融商品は疑ってみる

基本的にリスクを取らず、高利回りを狙うことは実現できません。

セットでPRする商品はまずは疑いましょう。

利回りより積立額でまずは計画してみる

FIRE達成に近づけるためには高い運用利回りを期待して元本の目標額をラクするより、毎月積み立てるお金を増やすことを意識しましょう。

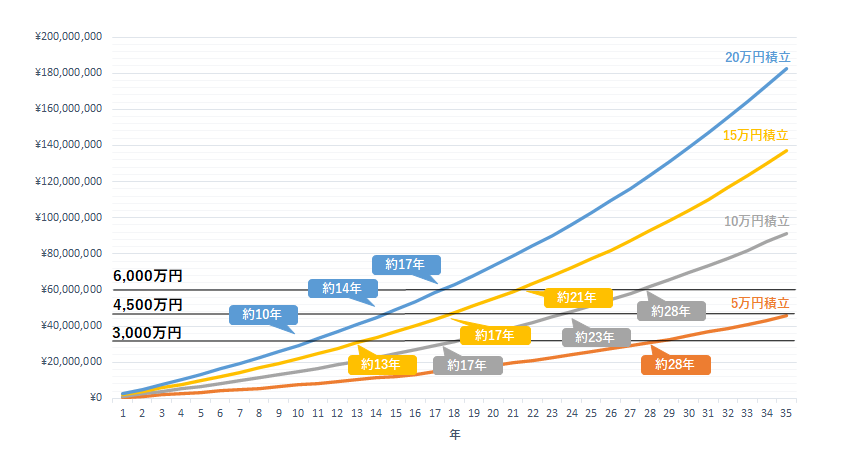

年利4%で毎月積立投資した場合、積立額によるお金の増え方の違いを表したのが下のグラフです。

自力で積み立てる資金力次第で達成までの期間は大きく変わります。

【積立額による貯まるスピードの違い】

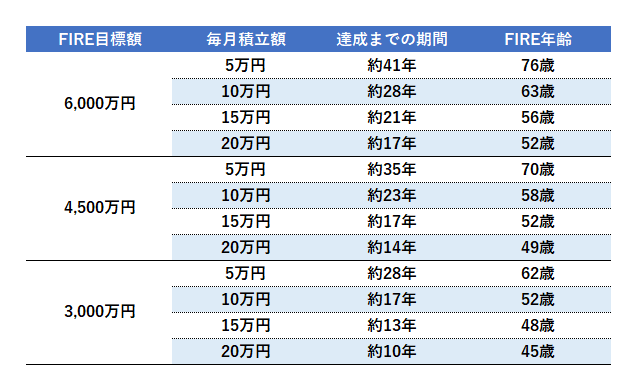

【35歳からFIRE準備開始後の達成まで期間】

積立額次第で準備期間に倍以上の差

現実的な運用利回りについてイメージがついたら、FIRE資産を「いつまでにいくら貯めるか」というマネープランと向き合いましょう。

ここでは、投資信託で年利4%を目指して、毎月積立投資する場合のシミュレーションを積立額別に、上記のようにまとめました。

当然、積立額が大きいほど目標額に達成するまでの期間は短くなります。

たとえば、5万円積立なら4,500万円に到達するまで約35年かかるところ、10万円積立なら約23年、15万円なら約17年、20万円積立なら約10年と期間に倍以上の差がつきます。

60歳から70歳以上の達成はもはやFIREの定義から外れてしまいます。

年利4%の運用は必ずしも達成できるとは限りません。

あくまでも目安です。

ただ、毎月の積立額によって達成期間に差がつくのは事実です。

自力でどう積立額を増やすかというところも含めて計画するとよいでしょう。

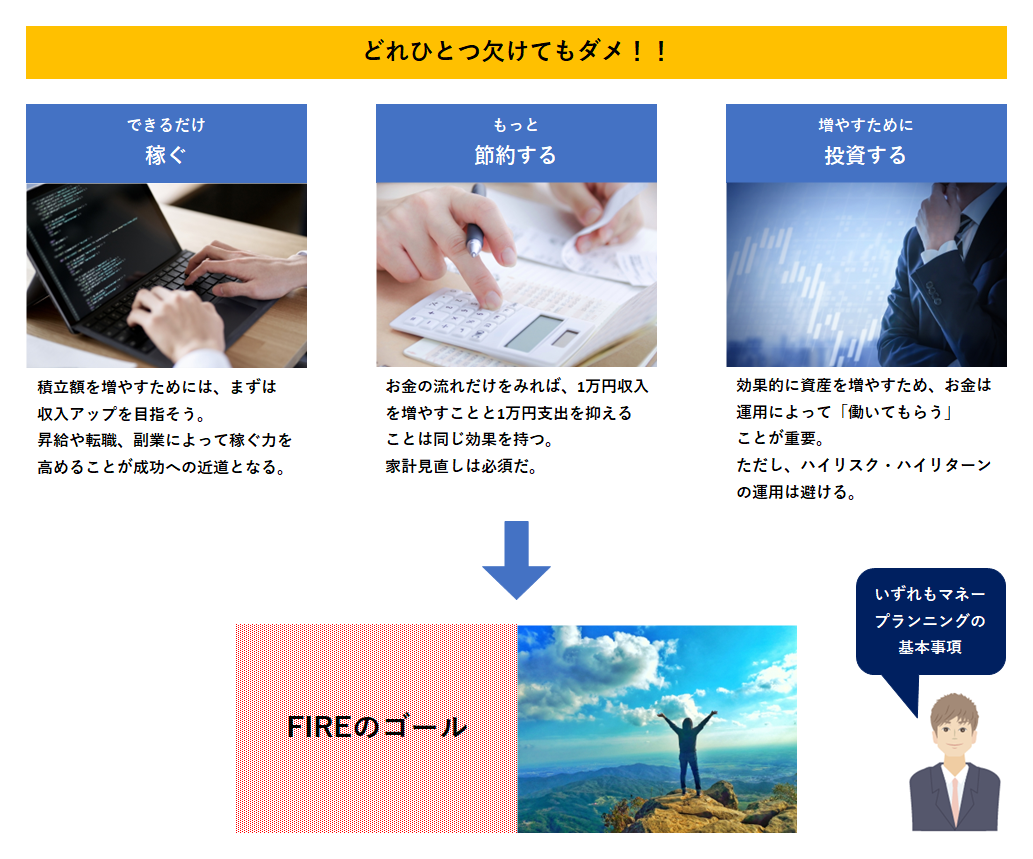

稼ぐ・節約・投資の三位一体が成功のカギ

【FIRE達成への合わせワザ】

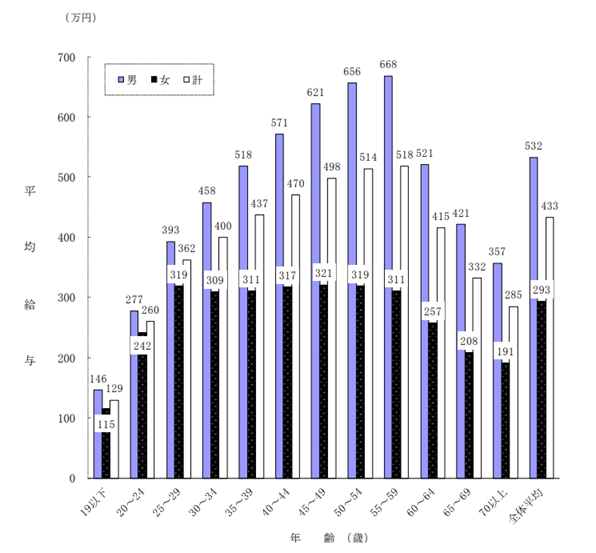

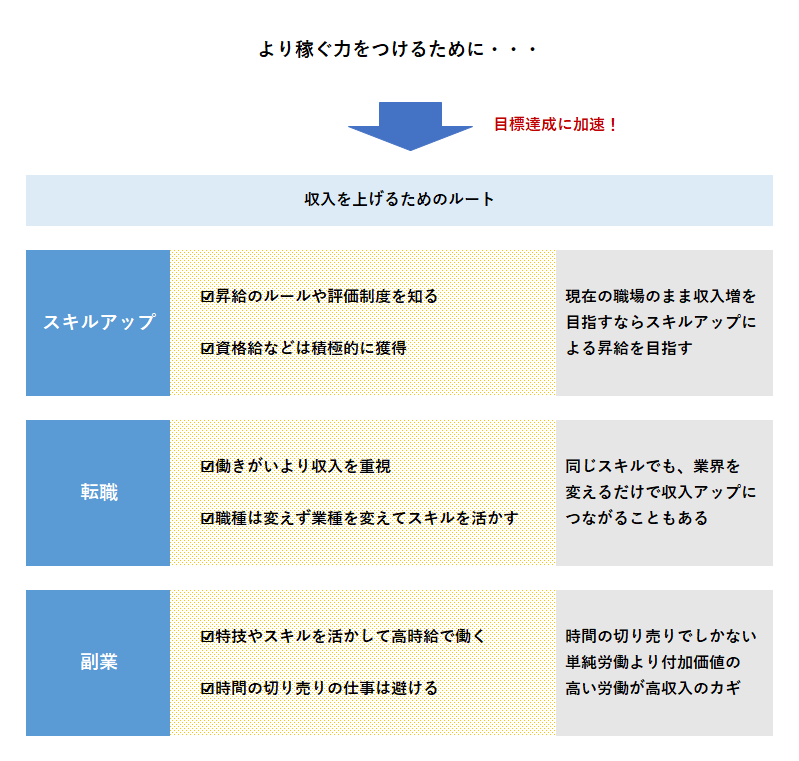

稼ぐ:収入を上げることはFIREの第一条件

出典:国税庁「令和2年分 民間給与実態統計調査 ―調査結果報告―」

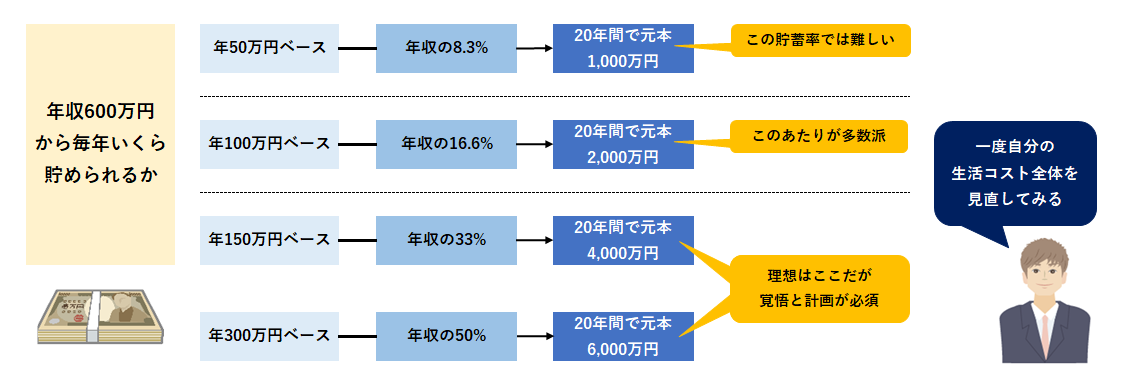

節約する:貯蓄率次第で資産形成ベースは変わる

計画の第一歩は支出を見直すことから始める

収入がアップしても、貯蓄するお金がそのままではFIREに近づきません。

しかしながら、現実的に年収の3分の1以上の貯蓄は容易なことではありません。

成否はともかく、一度、自分の支出をきちんと把握することから始めましょう。

【固定費から見直す】

☑持続力がある

☑ストレスにならない

節約といっても何もかも我慢するということではありません。

継続するためにも、効果が高くストレスにならない固定費から見直すことを優先します。

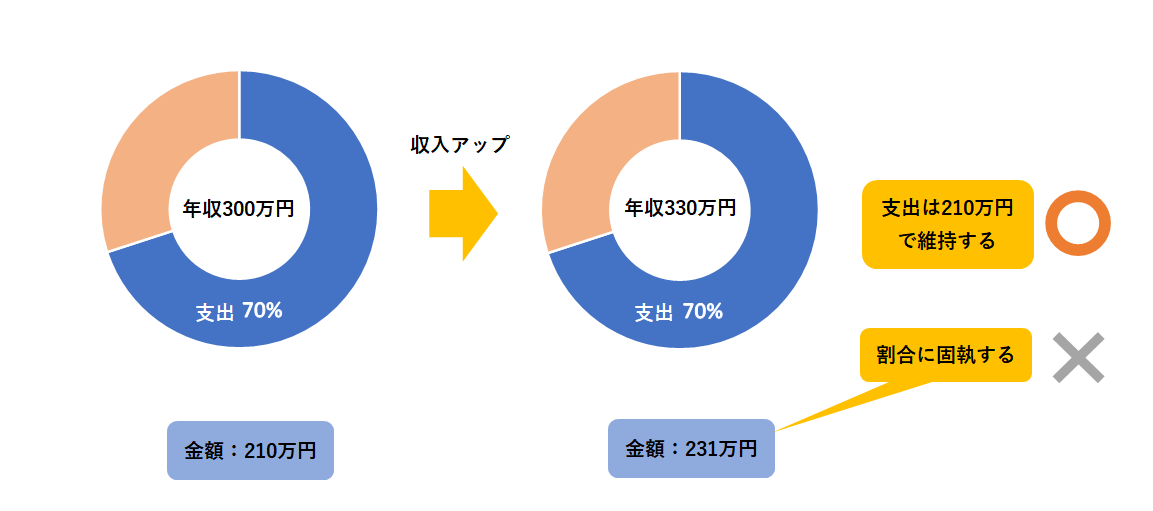

【収入アップでも支出は「割合」よりも「金額」で判断】

貯蓄率はひとつの目安になりますが、「率(割合)」は維持できるからといって、収入アップに伴って「金額」を増やすと支出は簡単に膨らみます。

毎月いくら貯められているのか、金額ベースで定期的に見直すことを意識しておきましょう。

投資する:運用することで貯まるスピードを上げる

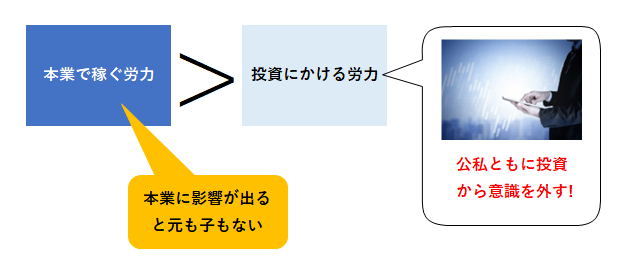

【投資は手間をかけすぎないのが基本】

投資といっても、四六時中相場に意識が向いて、本業に影響が出るのはNGです。

稼ぐ力が減ってしまうのは、総じてみるとFIRE実現を遠ざけることになります。

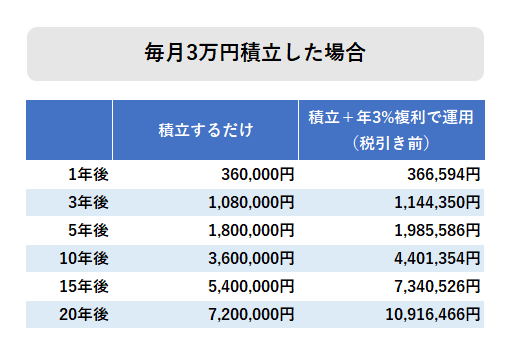

【複利の力で長期で増やす】

実現を少しでも早めるために投資でお金に働いてもらう

時間をかけて積立投資に取り組むことで複利効果が期待でき、お金の増え方は加速していく可能性が高まります。

単に積立貯金をするだけでなく、なるべく投資に回すお金を増やして積立を継続することが、FIRE実現に欠かせない手順となります。

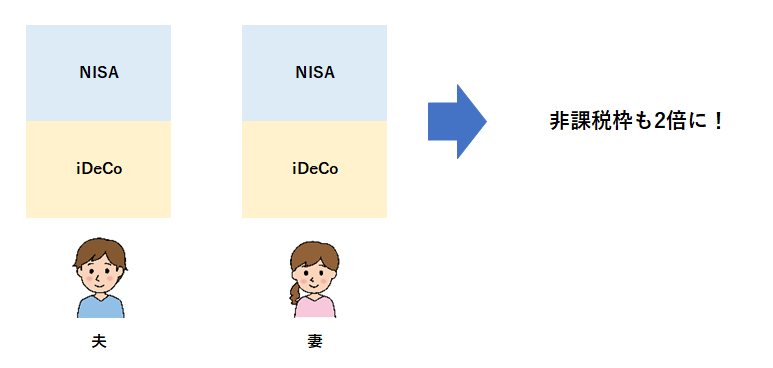

パートナーがいるなら夫婦で取り組んで達成を早める

【優遇税制もダブルで活用】

つみたてNISAやiDeCoといった投資の非課税制度は夫婦揃って活用することでメリットも2倍となります。

【家計簿も2人で見える化】

現在は便利な家計簿アプリも多くあり、活用することで支出管理がかなり効果的にあります。

とはいえ、反省が目的ではありません。

今後、どのように支出を夫婦で調整するか、まずは気軽な気持ちで使い始めてみましょう。

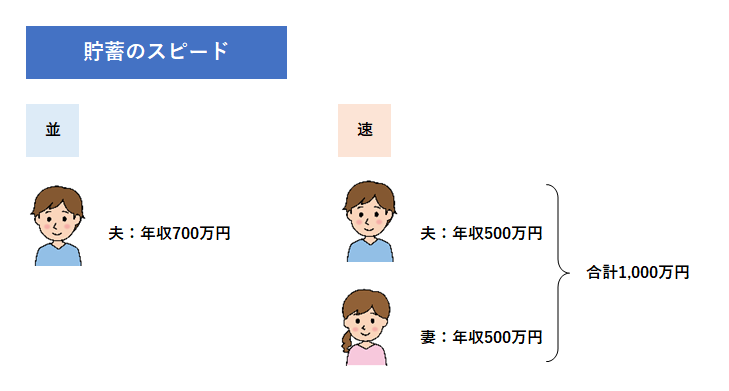

【共働きは最強の方法】

共働き世帯なら、ひとり相撲で取り組むより、夫婦一緒にライフプランニングを行い、資金計画を立てましょう。

収入が平均的でも、二人で力を合わせることで支出管理の効率化や投資資金力のアップにつながります。

FIRE達成に向けてお金の流れを把握する

大まかな目標額と期間の計画ができたら、次にFIRE実現に向けてどう取り組めばよいか、全体像を先に押さえておきましょう。

とはいっても難しいことではなく、FIRE実現の基本的な流れは「稼ぐ・節約する・投資する」の3つだけです。

お金を稼いで、支出を管理し、差額をなるべく投資するというお金の流れを堅実に継続的にこなしていくことがFIRE取り組みの基本になります。

早期リタイアと聞くと夢物語だと思う人もいるかもしれませんが、そのプロセスは自分の働き方や資金計画、生き方も含めた見直しとなります。

これはライフプランニングやリタイアメントプランそのもので、至極誠実な取り組みといえます。

より多く稼ぐ力を身に着け、支出状況を見直し、できるだけ運用に回すお金を増やすといった、この三位一体の合わせワザの継続が重要となります。

FIRE資産は取り崩しも想定する

.png)

お金を元気なうちに使っておくという考え方もあり

FIREは理論上は運用収益と支出がイコールで資産の目減りがありません。

ただし、自分が亡くなるまで資産を1円も減らさないという考え方に固執することはかえって人生の選択肢を狭め、お金に縛られることになります。

取り崩しも踏まえた出口戦略を含めてライフプランを検討するのもよいでしょう。

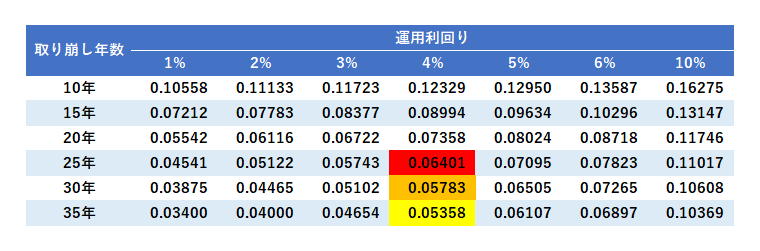

運用しながら取り崩すといくら資産は使えるか?

いくら取り崩しが可能なのか資産・年数・利回りから試算

運用しながら取り崩しを計画する場合、いくら使えるかを試算できるのが下の計算式(FIRE資産シミュレーション)です。

年利や取り崩し期間は下の表(運用利回りと取り消し期間の係数表)の組み合わせから当てはまるものを選び、FIRE資産を掛ければ取り崩し可能な年額が分かります。

マネープランの参考情報として活用しましょう。

【運用利回りと取り崩し期間の係数表】

【FIRE資産シミュレーション】

資産の取り崩しも含め柔軟に老後を過ごす

FIREのルールでは理論上運用収益と支出はイコールとなっていますが、実際のマネープランでは「いつ資産を取り崩していくか」という出口戦略と向き合う可能性が高いと思われます。

亡くなるまで資産を目減りさせないことを目指すより、老後は元気なうちにある程度の支出を許容したり、子どもや孫の援助やお祝いなどのライフイベントに応じて取り崩しの必要が生じるケースはごく自然なことになるでしょう。

ただ、取り崩しについても可能な限り計画的な実践に努めましょう。

運用しながらいくらまで取り崩すかを試算できるのが、上記で紹介している計算式です。

なお、ここで紹介しているのはFIRE資産の取り崩し額です。

年金収入や人によっては勤労収入がある場合も想定されます。

家計収支はそれらも含めてトータルで考え、老後の資金計画を長期的に描くとよいでしょう。

FIRE精度を高めるための3つのPOINT

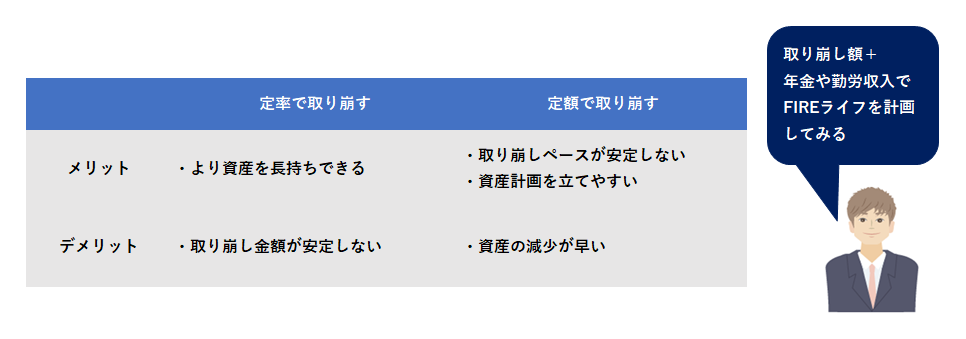

POINT1 取り崩しは定率or定額でメリットが異なる

一定期間は定率、その後は定額など両方の方式を活用することも検討

定率の取り崩しはより資産寿命を延ばすことが可能な反面、引き出し額が安定しないことがデメリットになります。

定額を取り崩す場合はマネープランを立てやすい一方で、資産の減少が定率よりも早くなります。

「75歳以降は定率→定額」など併用することも視野に計画するをオススメします。

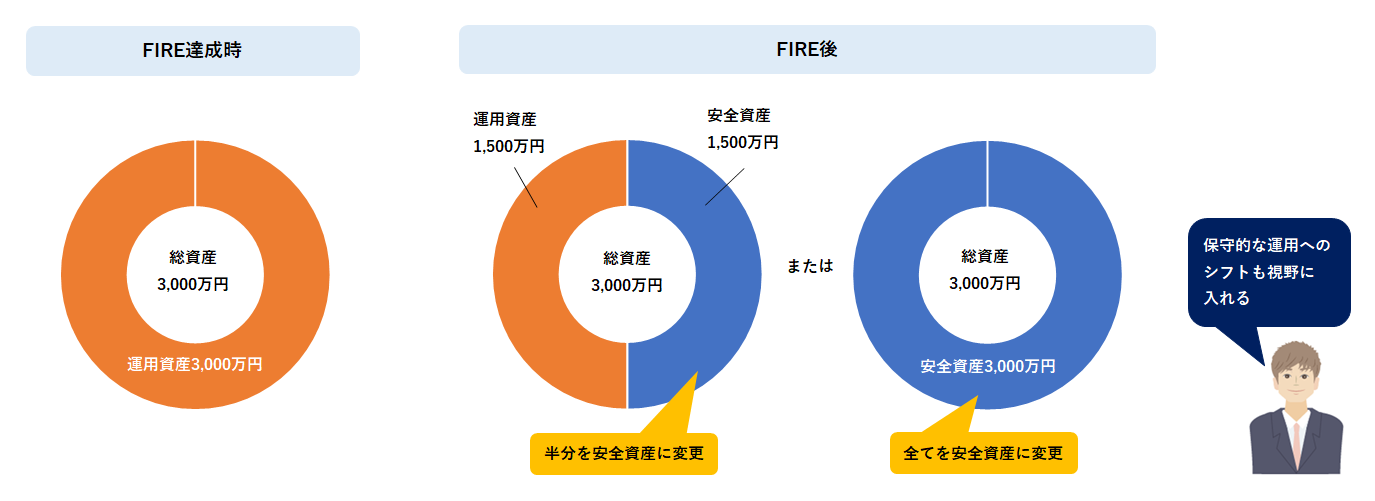

POINT2 運用資産そのものの割合を見直してみる

FIRE実現後も準備期間と同じリスクを取って運用するのか再考する

FIREは実現後も運用を続けることが前提となりますが、必ずしも同じ商品や金額で投資を続けることが正解ではありません。

むしろFIRE実現後、老後を迎えればリスク許容度は下がります。

運用資産を減らしたり、定期預金への変更などリスクを取らない運用も選択肢に入れるとよいでしょう。

POINT3 早期リタイアは年金の目減りも把握する

【65歳まで働き続けたときのおよその差額(年間)】

.png)

年金繰り下げは75歳まで可能 年金の減額分を見据えて資金計画を立てる

FIREの弱点は早期リタイアによる厚生年金の減額です。

会社員が加入する厚生年金は加入期間や収入に応じて金額が加算されるしくみです。

早く退職すればその分年金額が減ります。

上記の表から65歳退職と比べていくら年額で減少するのか把握し、可能なら繰り下げ受給で年金を増やすことも検討しましょう。

資産運用で夢を叶える!FIRE後の安定した生活のためにも始めてみよう

FIREを達成するためには、貯蓄だけでなく資産運用も重要です。

長期的な視点で資産運用をすることで、リタイア後の安定した生活を送ることができます。

たとえば、投資信託や株式などの運用を始めることで、将来の夢を実現するための資金を確保することも可能です。

是非、FIREを達成した後も充実した生活を送るために、今から資産運用に取り組んでみてはいかがでしょうか?

コメント