将来の不安を解消するために、FIRE(経済的自由)を目指す方が増えています。

しかし、そのためには資産を増やす必要があります。

そこで、投資信託はFIRE達成の王道といわれています。

本記事では、投資信託について徹底解説し、FIRE達成の近道となる投資信託の選び方やポイントを紹介します。

◆ やることリスト ◆

☑NISAやiDeCoを活用する

☑積極的に増やすために資産配分を見直す

資金づくりは投資が効率的で早く始めるほど効果大!

FIREを達成するための資金づくりには投資が不可欠です。

資産が減ってしまう可能性もあるため、不安を感じる人も多いかもしれませんが、基礎をしっかり押さえておけば、リスクを押さえながらコツコツと資産形成を計画できます。

投資は「長期」「積立」「分散」が基本

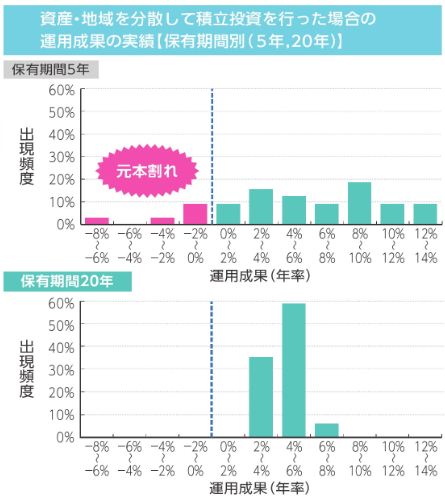

【20年保有すれば収益率は年2~8%】

出典:金融庁

金融庁のデータでは、運用期間が5年の場合は元本割れが出ることもありますが、20年間保有すると損失が出ない結果を示しています。

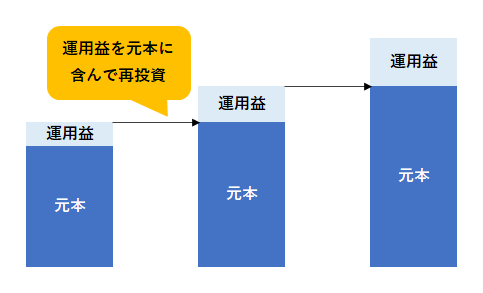

【複利効果で利息が次の利息を生む】

運用益を元本にプラスして再投資すれば、複利効果によって資産を雪だるま式に増やすことができます。

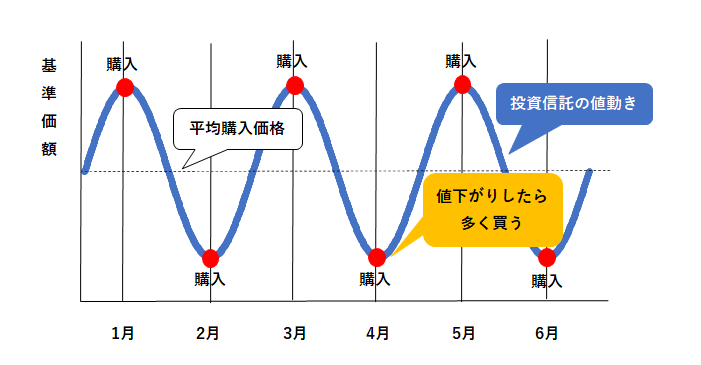

【購入タイミングを分ければ平均単価を下げられる】

投資信託の場合、一定期間に同じ金額分を購入するのであれば、値下がりした時は多く買えるチャンスになります。

タイミングを分散させることで、安いときに多く、高いときには少なく買うことになり、効率的な購入ができます。

長期間購入し続けていくことが、最終的に大きなリターンを生み出す力となります。

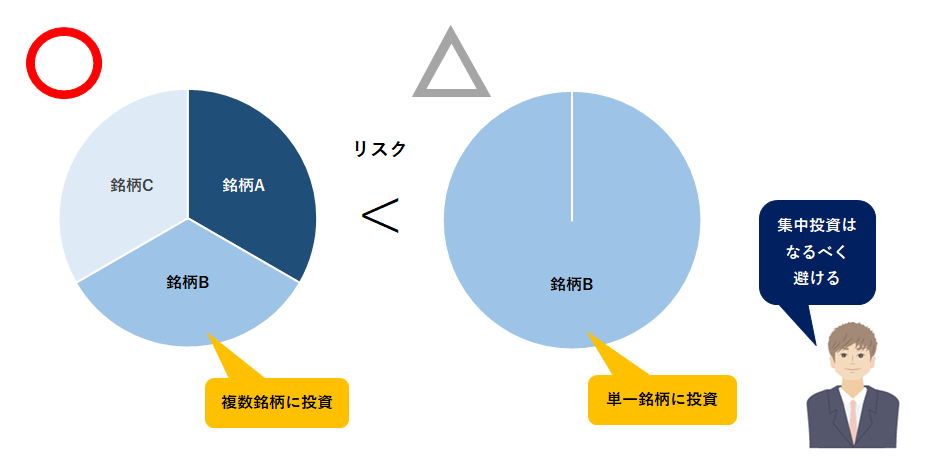

【投資先を分散して安全性を高める】

単一銘柄に集中投資を行うと、高騰したときの利益は大きい反面、暴落した場合には大打撃を受けてしまいます。

投資先はできる限り分散させることを心掛けましょう。

長期投資で複利効果が高まる

まずは投資を行う上での基礎となる「長期」「積立」「分散」を覚えましょう。

長期にわたり投資を続けていくと、運用益をそのまま投資元本に加えていくことで、利益が次の利益を生む、複利効果を受けることができます。

複利効果の恩恵を受けられることもあり、長く投資を続けるほど、勝率が高くなっていく傾向にあります。

積立を行っていくのであれば、購入するタイミングが重要となります。

投資資金が限られている場合、値上がり時に購入できる商品数はわずかになりますが、値下がり時は大量に購入できるチャンスとなります。

購入タイミングを分散して積立を行っていけば、商品の平均購入単価を下げることが可能になります。

また、リスクを減らすためには、分散が重要となります。

単一の商品に集中投資を行った場合、暴落してしまうと損失が大きくなります。

値動きの傾向が異なる複数の商品に分散投資しておけば、ひとつの商品が値下がりしても、他の商品が下がらなければ損失が少なく済みます。

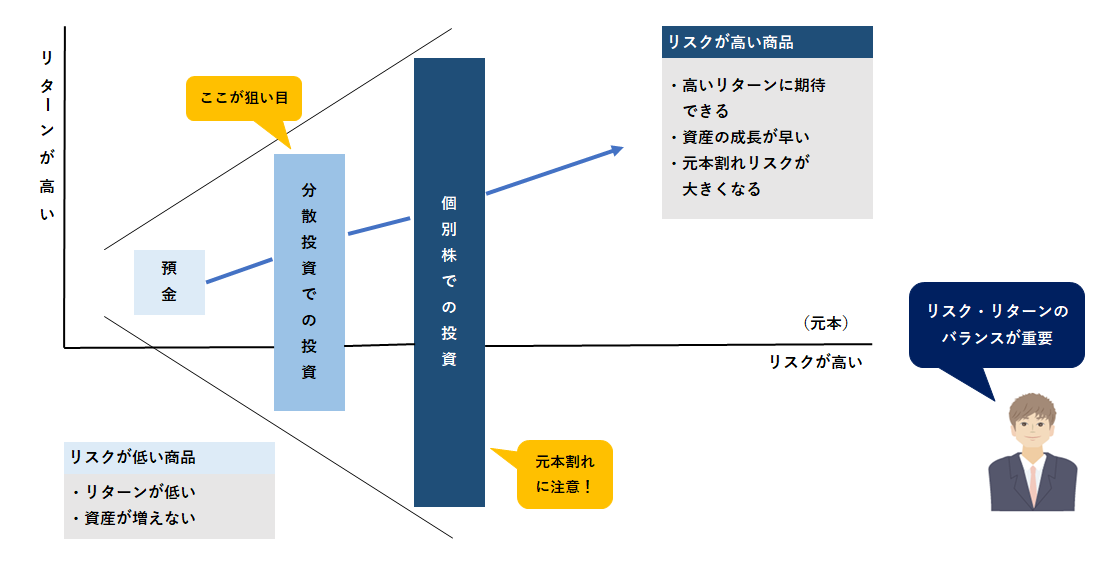

低リスク商品だけで資産増は望み薄

低リスク商品だけを保有していると、大きなリターンは得られないので、ある程度のリスクを取ることも重要です。

リスクとリターンのバランスを考慮して、自分に合った商品を選択しましょう。

商品別リスク・リターンイメージ

高いリターンをもとめるならほぼ必然的にリスクも高くなる

投資で高いリターンに期待するのであれば、リスクは覚悟しておきましょう。

高いリターンを生む商品は値動きが激しい傾向があるため、必然的にリスクも高くなります。

一方で、リスクの低い商品は値動きの幅が小さい傾向があるため、低いリターンしか得られません。

FIREを目指す人には、リスクを抑えつつも、安定したリターンに期待ができる分散投資をオススメします。

なお、分散投資であっても、元本割れのリスクがあるということは、あらかじめ認識しておきましょう。

FIRE前は投資信託のほったらかし運用でOK!

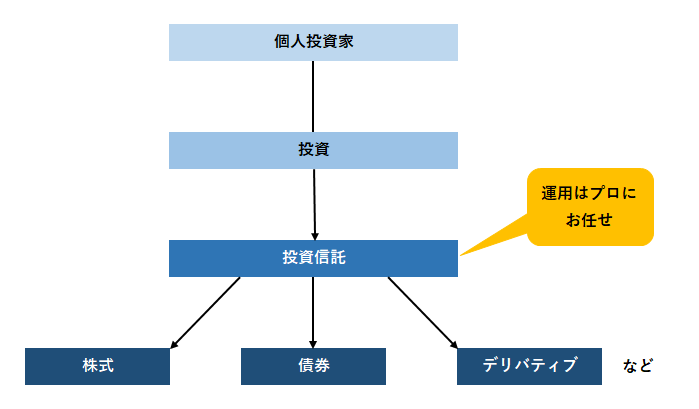

FIRE準備に投資信託がオススメな3つの理由

【理由1】運用はプロにお任せ

投資信託は個人投資家から集めた資金をプロが運用する商品です。

当然、値下がりする可能性がないわけではありませんが、知識を持たないビギナーが個別に株式に投資するよりも安定性に期待できる方法です。

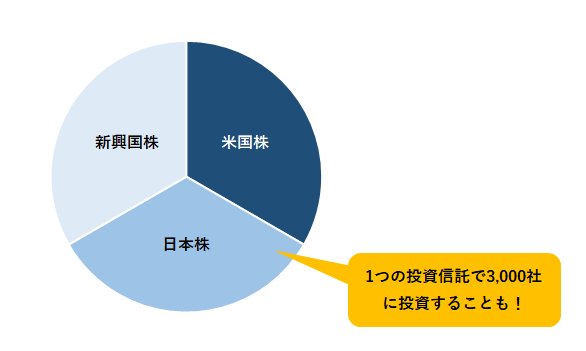

【理由2】1つの商品で分散効果を得られる

投資信託は1つの商品で複数の国の株式や債券に投資するので、高い分散効果に期待ができます。

日本国内だけでも5,000以上の商品があり、様々な商品タイプの中から選ぶことができる点も魅力です。

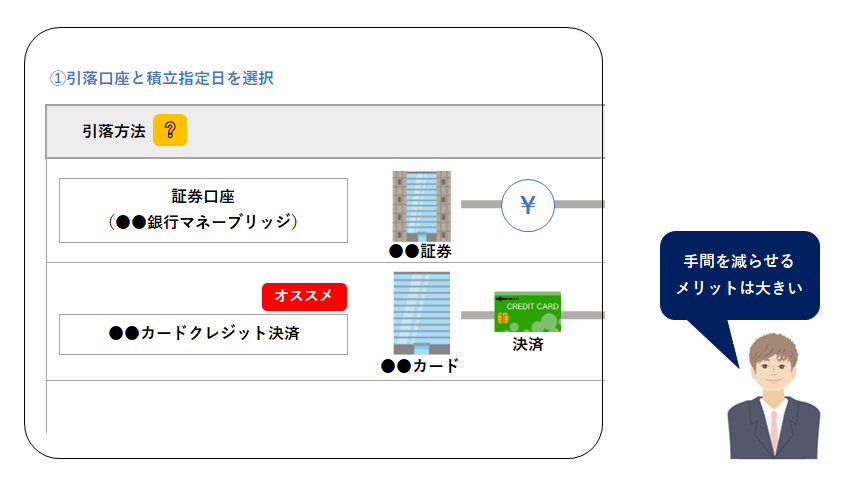

【理由3】自動積立ができる

ネット証券を利用すれば、毎月1回指定した金額と口座から引き出して自動で投資できます。

購入の手間が省けるので無理せず続けられます。

商品が多いと管理が煩雑になる

保有商品数が多くなりすぎると、値動きの確認など日々の管理が大変になります。

資産運用で手一杯にならないようにするためにも、商品は厳選した方が望ましいと認識しておくとよいでしょう。

ビギナーにはインデックス型商品がオススメ

インデックス型は分散効果がアクティブ型よりも高い傾向

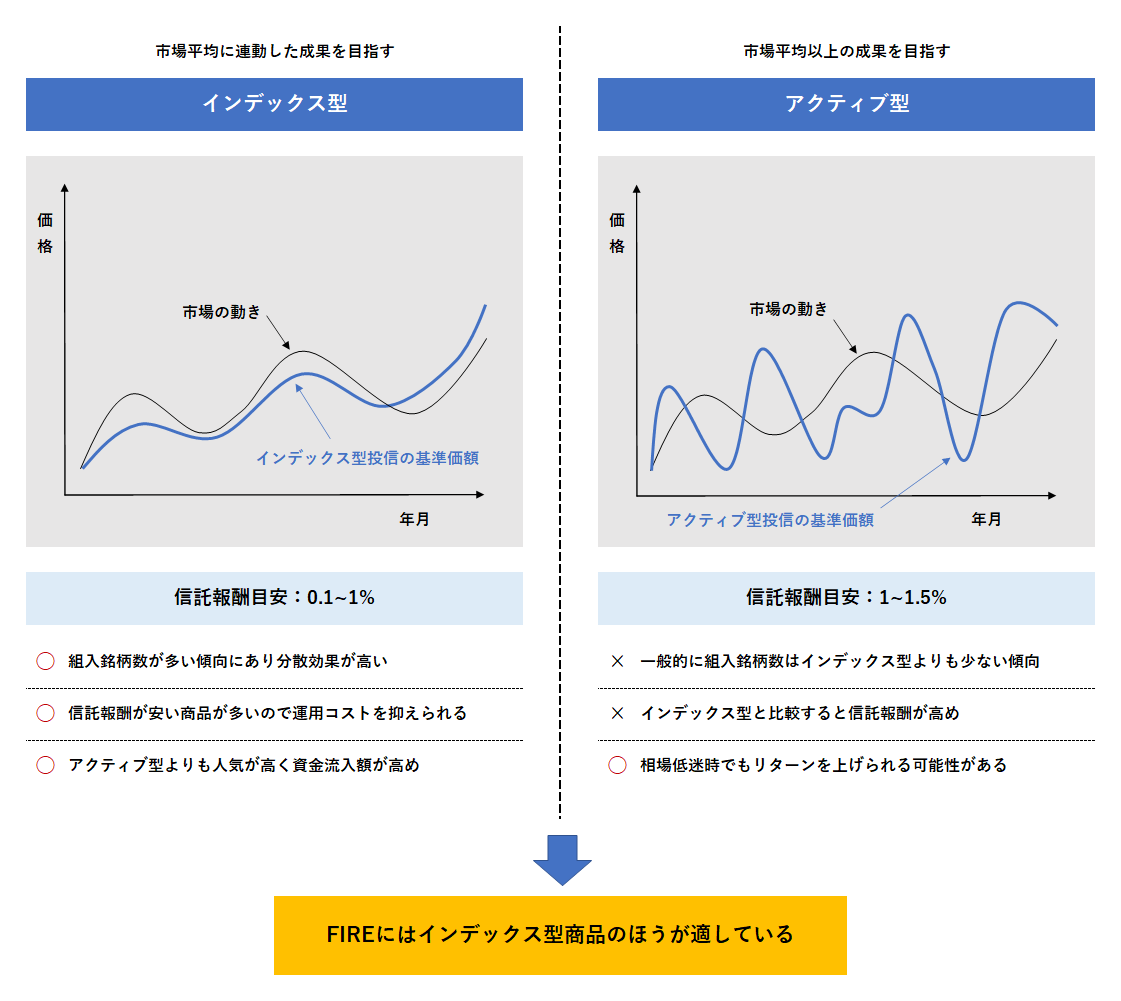

投資信託は運用方法によって「インデックス型」と「アクティブ型」の大きく2つのタイプに分けられます。

FIREを目指すなら、インデックス型の商品がオススメです。

インデックス型商品は、市場全体の動きを示す代表的な指数に連動する運用成績を目指す商品のことです。

一方のアクティブ型は、指数よりも高い成果を目指して運用される商品です。

一般的にインデックス型商品のほうが信託報酬の安い商品が多くあります。

また、アクティブ型よりもインデックス型のほうが、ひとつの商品への組入銘柄数が多い傾向にあるため、高い分散効果を受けることができるといえます。

指数の推移で値動きの流れがわかる

指数を上回る成績を目標とするアクティブ型と比較すると、市場平均と同じ値動きを目指すインデックス型は、価格の推移がゆるやかで安定的な傾向にあります。

また、ニュースで指数をチェックするだけで、大まかな運用状況を把握できる点もインデックス型商品の魅力といえます。

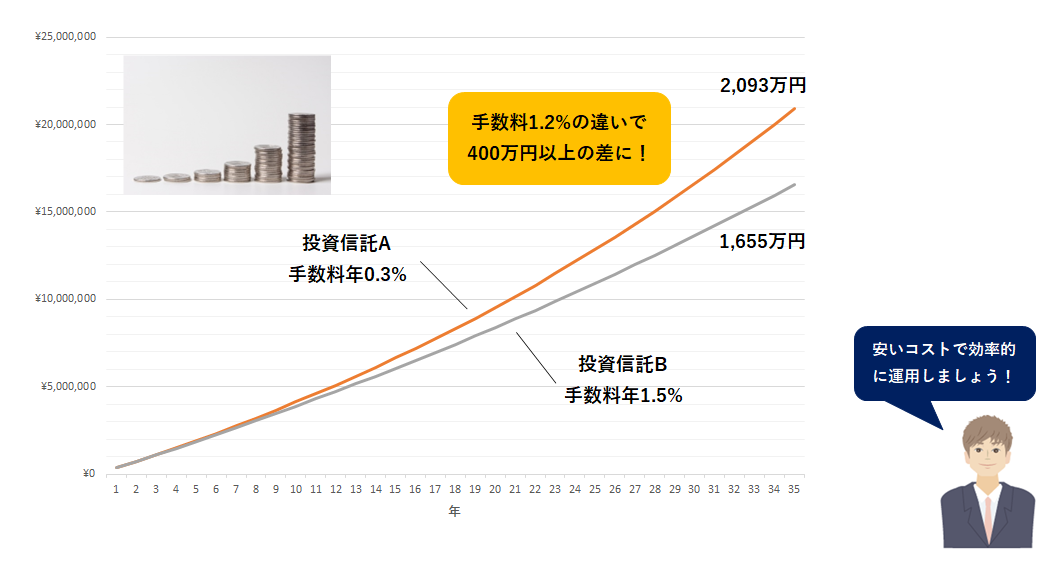

投資信託商品選びは信託報酬の安さが重要

【運用利回り年3%の投資信託に毎月3万円投資した場合】

信託報酬額が安い商品を選択しよう

投資信託の商品選びは、手数料の金額が非常に重要です。

上図を見ると、運用利回りが同じであっても、手数料に差があれば将来の資産額に大きく影響を与えることが分かります。

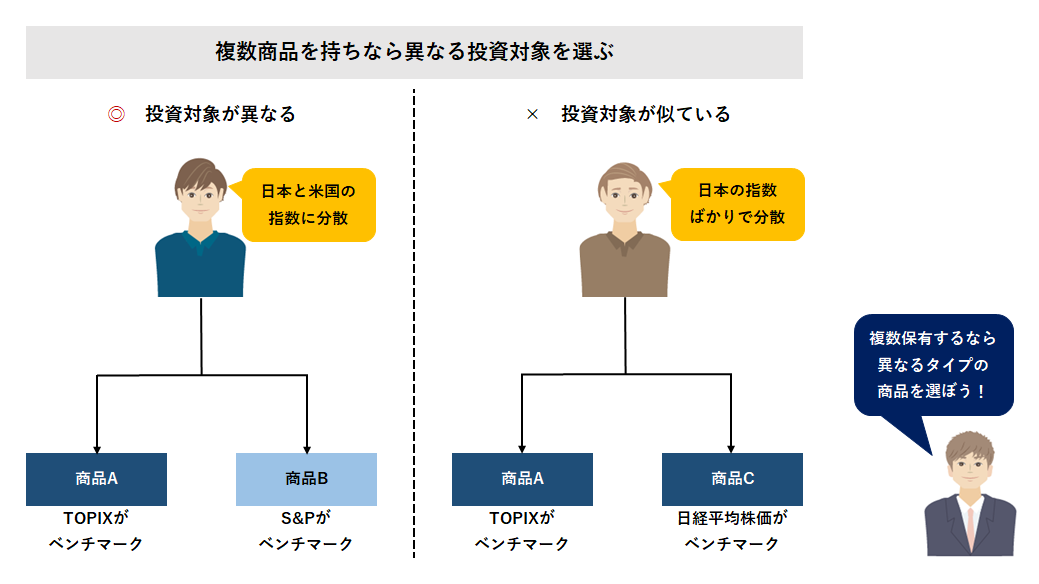

複数の投資信託商品を購入するなら、商品タイプを分散させましょう。

投資対象が似ている商品は、同じような値動きを示す可能性が高く、暴落が起きた場合、リスクヘッジとしての役割を果たさない可能性があることが、商品タイプを分散させる理由です。

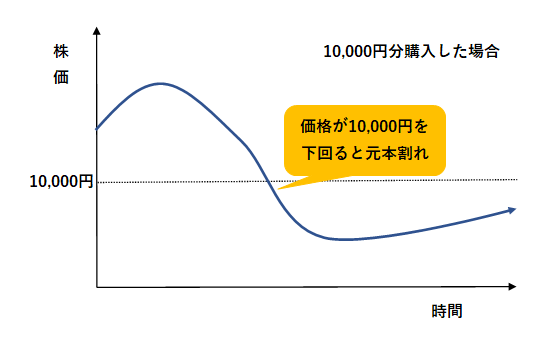

個別株式より安全だが元本割れのリスクはある

一般的に個別株式への投資よりも安定性が高い傾向にある投資信託ですが、元本割れのリスクはあります。

運用開始前にしっかりとリスクを理解しておきましょう。

将来大きな差を生む信託報酬額に要注意!

投資信託は「インデックス型」と「アクティブ型」の2つのタイプに分けられますが、FIREで投資信託の運用をするのであれば、特定の指数へ連動した値動きを目指すインデックス型商品がオススメです。

一般的にインデックス型は、アクティブ型と比較して運用コストが安い商品が多くあります。

投資信託の運用にかかる手数料は「信託報酬」と呼ばれます。

この信託報酬の金額は、長期に渡って運用を行う場合、将来の資産に大きく影響を及ぼすということも覚えておきましょう。

さらに、一般的にアクティブ型よりもインデックス型のほうが、組入銘柄数が多い傾向にあるので、高い分散効果が期待できます。

複数の投資信託を保有する場合には、それぞれタイプの異なる商品を選ぶということを心がけておきましょう。

たとえば、TOPIXと日経平均株価といういずれも日本国内の指数に連動するタイプの商品を保有していた場合、日本国内の景気が低迷すると、どちらの商品も揃って値下がりをしてしまいます。

そうなると、わざわざ資産を分散させるメリットはあまりありません。

複数資産を保有するのであれば「日本株式の指数と米国株式の指数」といったように、国や商品タイプの異なる商品を選択するのがオススメです。

また、FIREでオススメとなる投資信託にも、元本割れリスクがある点はしっかり覚えておきましょう。

年間40万円はつみたてNISAをフル活用

つみたてNISAなら非課税期間が20年続く

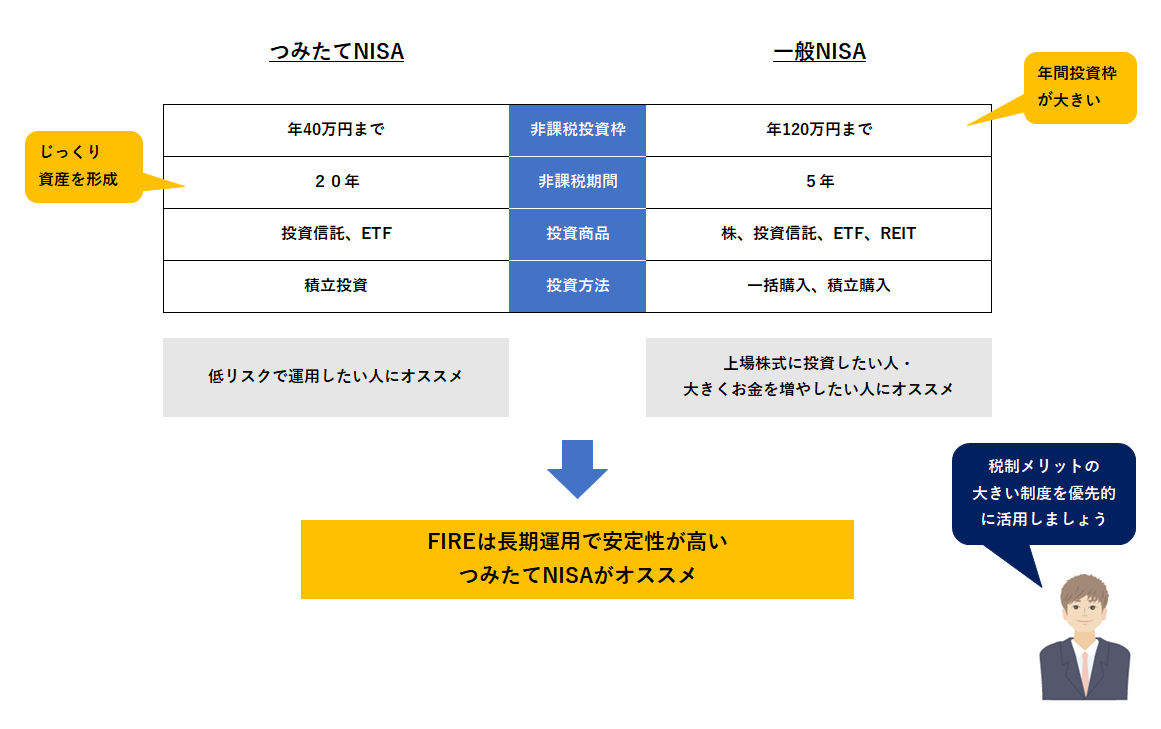

NISAは一定金額の範囲で投資で得た利益が非課税になる制度です。

「一般NISA」と「つみたてNISA」の2種類がありますが、選べるのはいずれかひとつだけです。

一般NISAは年間非課税投資枠が120万円までと高額である一方、非課税期間は5年間だけです。

つみたてNISAは年間非課税投資枠が40万円までとなっていますが、非課税期間は20年間と長期間続きます。

【NISAを利用すれば投資の運用益が非課税になる】

ひとつの金融機関で証券総合口座とNISA口座を開設

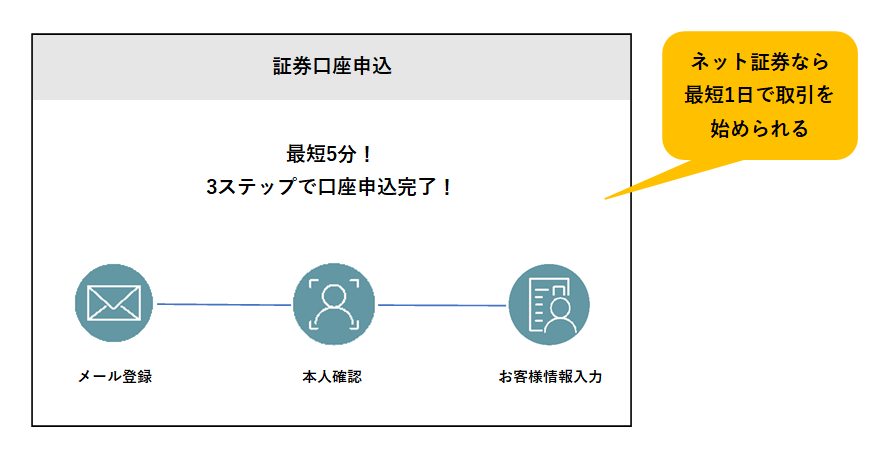

①金融機関で証券総合口座を開設

まずは金融機関を選んで総合口座を開設します。

ネット証券なら、自宅からでもスピーディーに口座開設ができます。

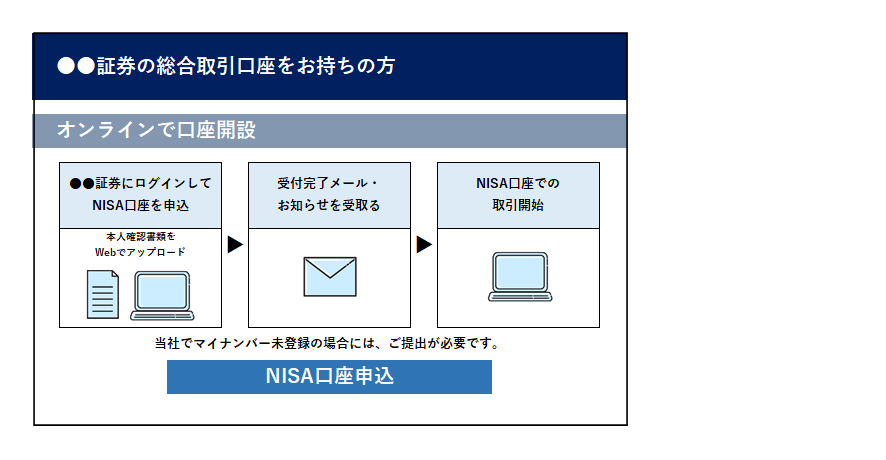

②金融機関でNISA口座を開設

総合口座を開設した金融機関でNISA口座開設を申し込みます。

総合口座がないとNISA口座を開設することはできません。

③NISA口座で取引が可能に

NISA口座の開設が完了すると金融機関から通知されます。

それ以降は、NISA口座での取引が可能になります。

ネット証券なら口座開設申し込みから取引開始まで最短1日

証券会社や銀行などさまざまな金融機関が存在しますが、ネット証券であれば口座開設の手続きが簡単でしかもスピーディーです。

口座開設から取引開始まで最短1日で行えます。

口座開設には、本人確認書類とマイナンバーが確認できる書類が必要です。

なお、一般NISAとつみたてNISAで口座開設の流れに違いはありません。

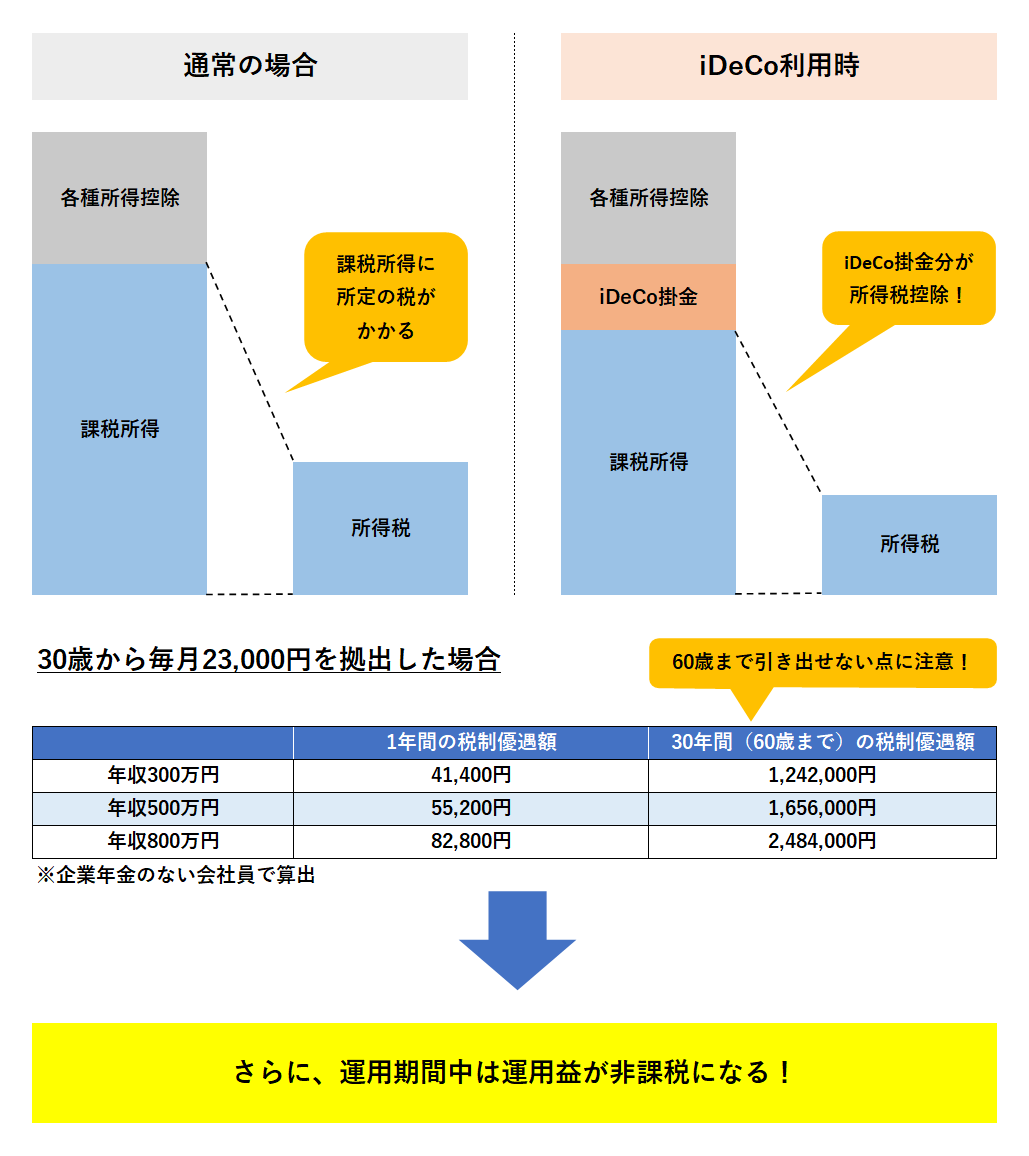

iDeCoで積み立てた金額は全額控除対象!

※税制優遇額の算出は日本インベスター・ソリューション・アンド・テクノロジー株式会社「節税メリットシミュレーション」によるもの

早く運用を始めれば控除のメリットを長期間受けられる

私的年金制度の「iDeCo」も、おトクに資産を形成していくために積極的に活用していきたい制度です。

iDeCoの掛金は全額控除対象であり、掛金額と所得に応じて所得税・住民税を軽減させることができます。

控除は積立期間中であれば毎年受けられるため、加入期間が早ければ早いほどメリットが長く続きます。

老後の資産形成を目的とした制度であるため、基本的には60歳になるまで引き出すことができないという点には注意が必要となります。

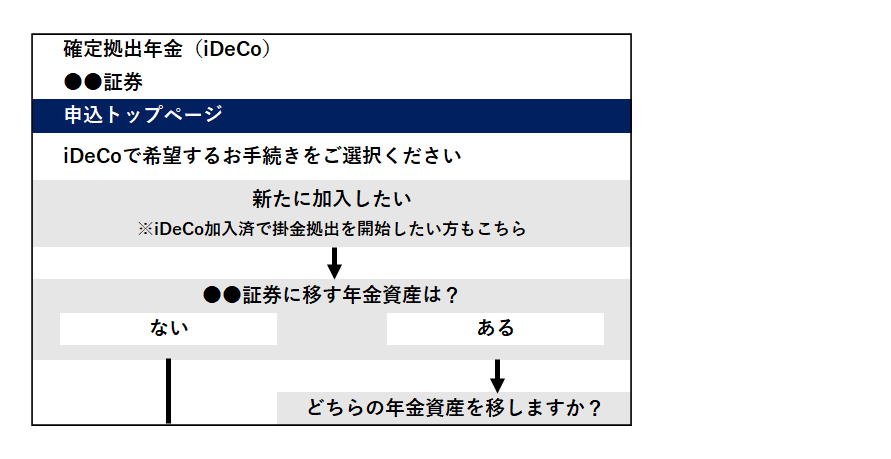

申し込みから運用開始までは1ヶ月以上かかる

①金融機関でiDeCo口座を開設

iDeCo専用口座を開設する金融機関を選択し、Webサイトや窓口などから資料請求を行います。

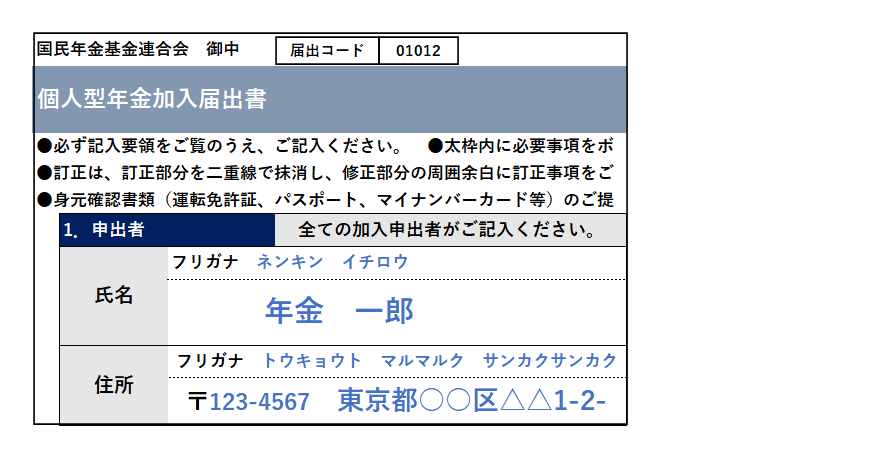

②送付される申込書類を記入して返送

申込書類一式が送られてくるので、必要事項の記入と本人確認書類を添付して返送します。

③1~2カ月後に受領の連絡が来る

国民年金基金連合会の加入審査に1~2ヵ月程度かかります。

審査に通れば口座が開設されます。

自営業ならネットで申請が完結する

会社員や公務員の場合、申込書類に勤務先に記入してもらう必要な箇所があるため、書面での申請書を取り寄せなければなりません。

自営業者など、第一号保険者の場合は、Webだけで申請を完結できる場合が多いです。

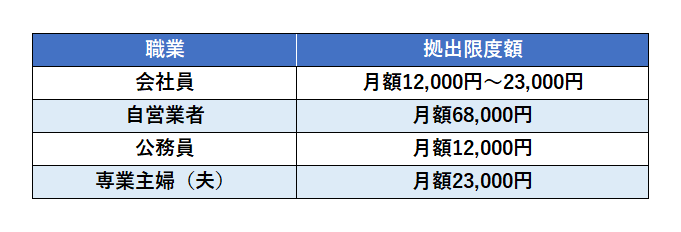

iDeCoの掛金上限は職業で異なる

月々の掛金の上限額は職業によって異なります。

最も高額なのは自営業者で月々68,000円まで積み立て可能です。

会社員の場合は、勤務先の先の企業年金制度の有無によって、掛金の上限額が変動します。

FIREの資産運用はNISAの利用が必須

FIREの資産運用を行うなら、投資で得た利益を一定額まで非課税にできるNISAは必ず活用したいおトクな制度です。

NISAには「一般NISA」と「つみたてNISA」の2種類がありますが、制度上どちらか一方しかできません。

FIREを目指す人にオススメしたいのは、つみたてNISAです。

つみたてNISAの非課税投資枠は年間40万円までと、一般NISAの120万円より少ない金額ですが、非課税期間が20年と長期間にわたる点が大きなメリットです。

つみたてNISAで購入できる商品は、金融庁が厳選した投資信託かETFのいずれかに限られますが、どちらもFIREでの資産運用に適した商品であるので、積極的に利用しましょう。

NISAを利用するためには、金融機関でNISA口座を開設することが必要となります。

ネット証券で申し込みをすれば、口座開設から最短1日で運用が開始できるのでオススメです。

私的年金のiDeCoも税制優遇を受けられるので積極的に活用したい制度です。

IDeCoで金融商品を運用するために月々拠出する掛金は、全額が所得控除対象となり、所得税・住民税の負担額を軽減させることができます。

さらに、金融商品の運用で得た利益が非課税になる点も利用する大きなメリットになります。

自営業者の場合、月々の拠出限度額が高額なので制度の利用で得られる効果は大きくなります。

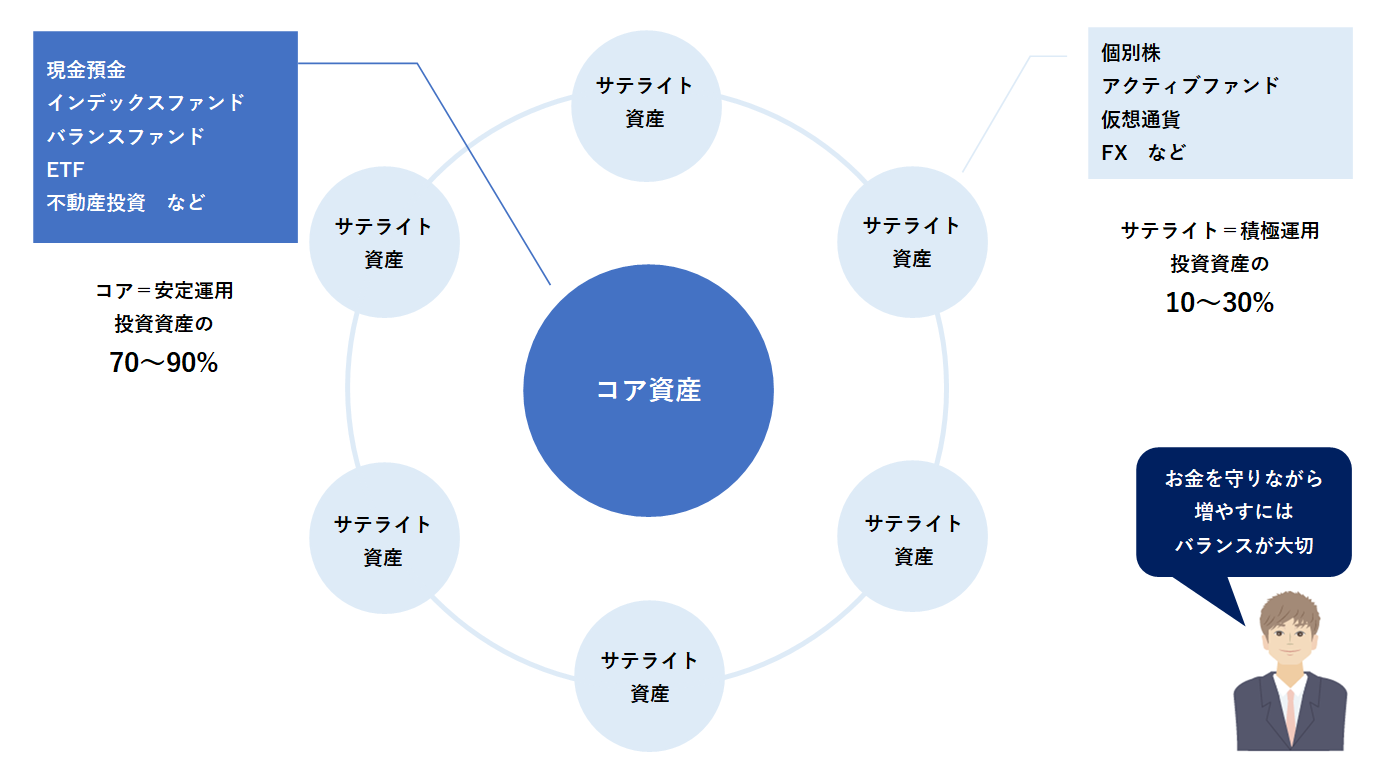

積極的に増やすならコア・サテライト戦略を実戦

投資資産の7割以上はコア資産で安定運用

お金を減らさずに増やしていくために実践したいのが「コア・サテライト戦略」です。

これは、リスク・リターンが少ない守りの商品をコア資産として投資資産の7~9割、残りの1~3割をサテライト資産として、リスクは大きいが高いリターンに期待できる商品を運用する考え方です。

守りと攻めをバランス良く配分することが重要となります。

【攻めの資産は多くても投資資産の3割までが目安】

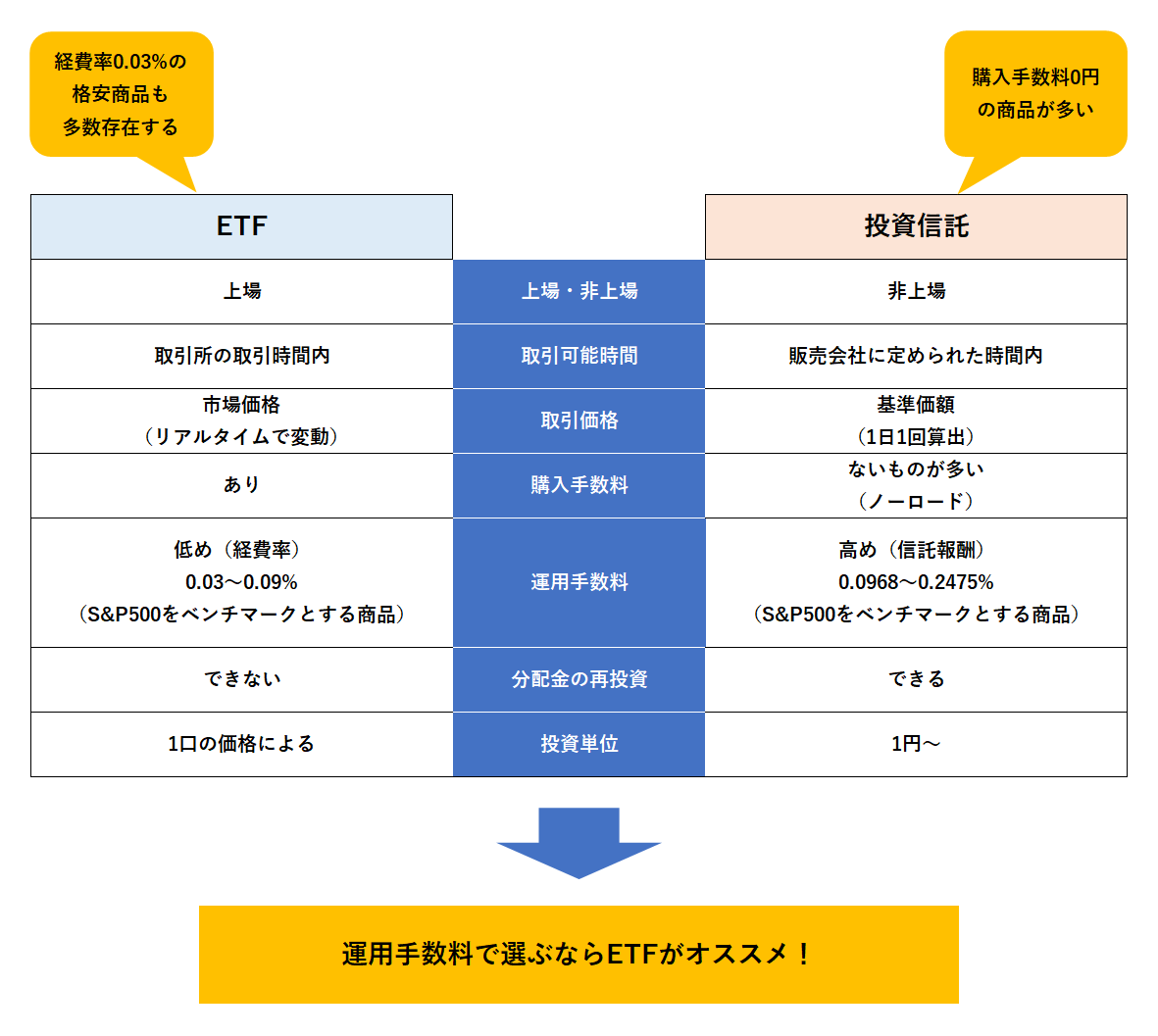

【コア戦略】ETFは運用手数料の安さが魅力

ETFの価格は株式同様リアルタイムで変動する

ETFとは上場投資信託のことで、インデックス型投資信託と同様に、指数に連動する方針で運用されている一方で、株式と同じく価格がリアルタイムで変動し、証券取引所の取扱可能時間内であれば、好きなタイミングで売買ができます。

投資信託よりも、運用手数料が低い商品が多い点が魅力といえます。

【コア戦略】不動産投資はローン完済後に効果を実感

家賃収入は市場の影響を受けにくい

市場が暴落しても影響を受けにくく、安定収益に期待できる不動産投資もコア資産のひとつです。

一般的に、ローン返済期間中は家賃収入の大半がローン返済に充てられるため、FIREの助けにはなりにくい面があります。

しかし、ローン完済後には家賃収入がまるまる手元に入るため、重要な資金源となります。

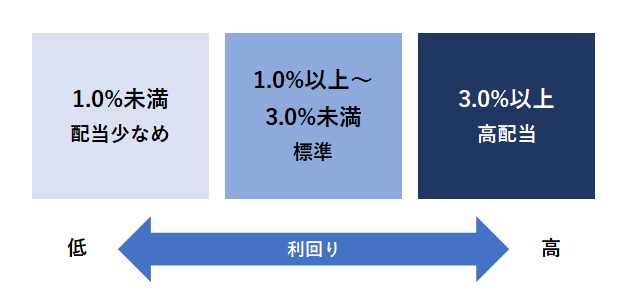

【サテライト戦略】個別株は高配当かつ連続増配中の銘柄を選ぶ

【高配当】

配当利回りが3%を超える銘柄は高配当といえます。

高配当株の中には、3%を大きく上回る銘柄も存在します。

逆に1%を下回る銘柄は配当面では魅力が少ないといえます。

【連続増配】

.png)

連続して増配している企業は、安定して成長しているとみることができます。

なかには連続増配が数十年続く企業も存在しており、そのような銘柄は、今後も増配を続けていくことに期待ができます。

米国株は連続増配期間が日本よりも長い銘柄が多い

日本株の連続増配年数は、花王の32年が最長で、2位以降は20数年程度となっています。

一方、米国株は株主還元に積極的な企業が多いこともあり、67年連続増配中の「アメリカン・ステイツ・ウォーター」を筆頭に、60年以上にわたって増配を続ける銘柄が多く存在しています。

連続増配は企業が成長している証

個別株投資はサテライト資産の代表格で、銘柄は配当が大きいものがオススメです。

米国株であれば、配当回数が年4回の企業が多く、金額も日本より高い傾向にあります。

また、連続で増配している銘柄は業績が安定していると判断できます。

個別株は多くても10~15銘柄まで

個別株は日々の株価のチェックなどに手間がかかるので、多く持ちすぎると管理が煩雑になるので、多くても10~15銘柄までとしましょう。

守りのコア資産は投資資産の7割以上

資産運用は、お金を減らさずに増やす姿勢が重要となります。

そのために効果的なのが「コア・サテライト戦略」です。

これは投資資産全体をリスク・リターンが低い「コア資産」と積極的に増やすための「サテライト資産」に分けて運用する方法です。

コア資産には、投資信託やETF、現金預金が該当し、配分は投資資産全体の70~90%にしておくのが望ましく、不動産投資もコア資産に含まれます。

市場の動向に影響を受けにくく、定期収入を見込める点が不動産投資のメリットといえます。

これは不況になった場合に、金融商品は暴落する恐れがありますが、不動産投資の場合は多くの人がすぐに転居して、家賃収入が大きく減るような状況になりにくいと考えられるからです。

ただし、物件の管理に費用がかかる点や物件が事故物件化してしまう可能性もあるので注意が必要です。

一方、サテライト資産は個別株やアクティブファンド、FXや仮想通貨が該当し、投資資産の10~30%の間で運用する資産です。

高いリターンに期待できる分、リスクも大きくなる傾向にあるので、多く保有しすぎないように注意しましょう。

代表的なサテライト資産は個別株だといえます。

FIRE実践者にオススメの個別株は、高配当かつ連続増配中の銘柄です。

高配当銘柄は、配当利回り3%以上が目安となります。

また、連続して増配していれば、企業が安定して成長していると考えられるので、銘柄を選ぶ際に注目してみましょう。

投資信託で資産を増やし、FIREへの近道をつくろう!

投資信託は、リスクに応じて選ぶことができるため、初心者でも手軽に資産運用に取り組むことができます。

そして、投資信託の運用成績は、長期的に見ると銀行預金や定期預金よりも高い場合が多いです。

そのため、投資信託を活用して資産を増やし、FIREへの近道をつくることができます。

もちろん、投資信託にはリスクもありますが、適切なリスク管理を行いながら資産運用に取り組むことで、安定的な資産形成が可能です。

是非、投資信託を活用して、FIREの実現に向けた資産形成を始めてみましょう!

コメント