投資を始めたいけど、まずはお金を貯めることができなければ始まりませんよね。

でも、実際にお金を貯めるためには、どのような技術が必要なのでしょうか?

この記事では、投資をはじめる前にお金を貯めるための技術を身につけることができる方法について紹介しています。

具体的な方法を知りたい方はぜひ読んでみてください!

余裕資金ゼロからでも効率的に始められる!

今すぐできるお金を増やす方法

お金を増やすためにはまず、「増やす目的を持つ」ことです。

たとえば、「車を買う」ために、「いつまで」に「いくら」を貯めるかなど、具体的に目標を決めると良いでしょう。

次に「時間をかける」ことです。

決めた期日と目標額を達成するためには月々いくら貯めれば良いのかを逆算します。

お金は貯めようと思ってもすぐには貯まりません。

ある程度時間をかけることによって、まとまったお金を作ることができるのです。

そして、貯めながら必要なことが「お金に働いてもらうこと」です。

つまり、お金を運用(投資)することです。

人が働いているだけではお金を効率よく増やすことができません。

お金にも働いてもらうことで貯まるスピードがアップするのです。

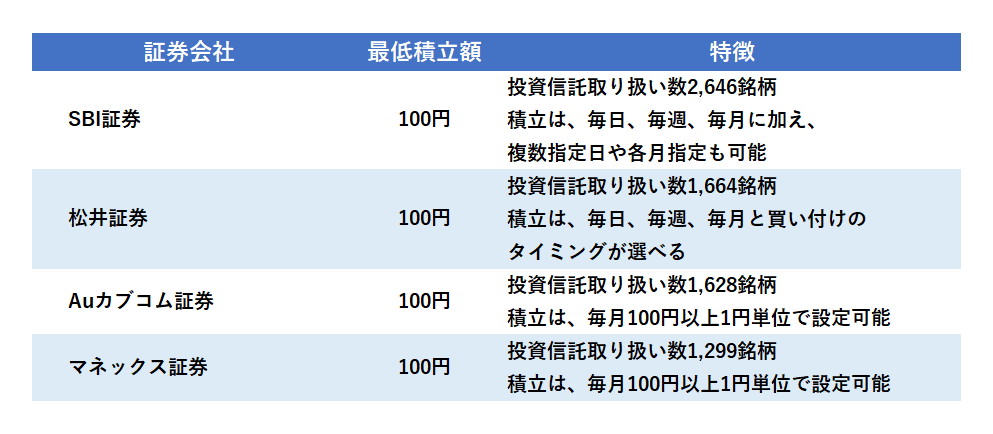

【少額から投信積立が可能なネット証券】

※2023年3月6日現在

100円からでも投資ができる

では、お金に働いてもらうには何からはじめたら良いのでしょうか。

投資をしたことがない人に理由を聞くと、「お金がないから」と返ってくることがあります。

投資と聞くと「まとまった資金が必要」というイメージを持つかもしれませんが、実はそんなことはないのです。

すぐに実践できるのは、「節約する」ことです。

無駄遣いを減らせば手元にお金が残ります。

わずかなお金では投資はできないと思うかもしれませんが、ネット証券の投信積立であれば、100円から投資が可能です。

たとえば、コンビニで100円分の買い物を控えるだけで、投資するお金が作れるのです。

まずは少額からでも投資をはじめてみることをオススメします。

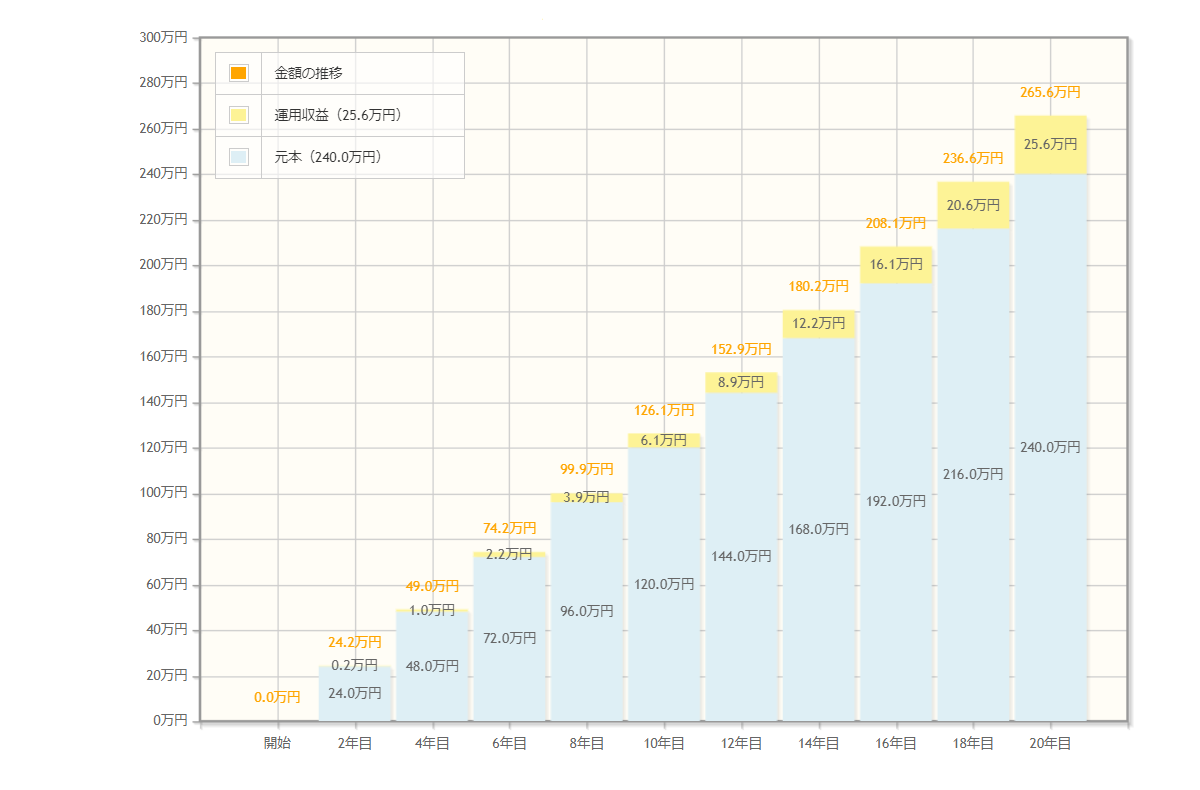

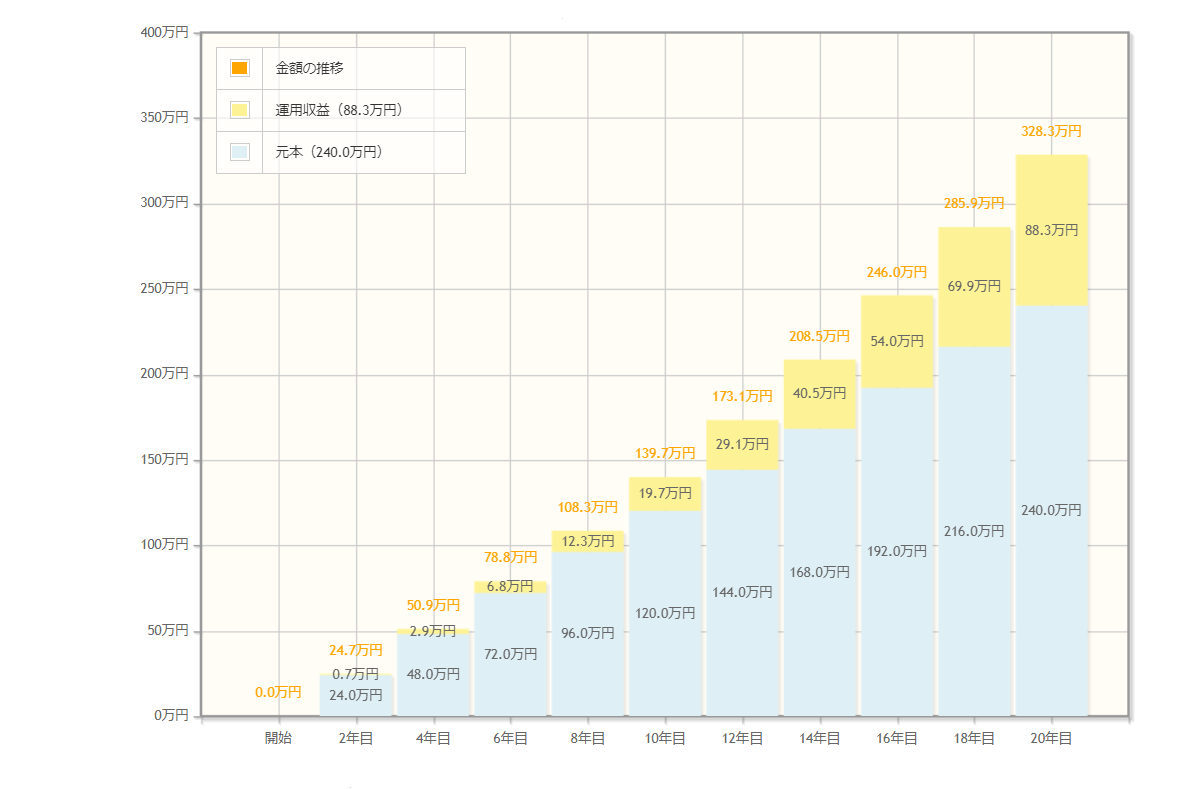

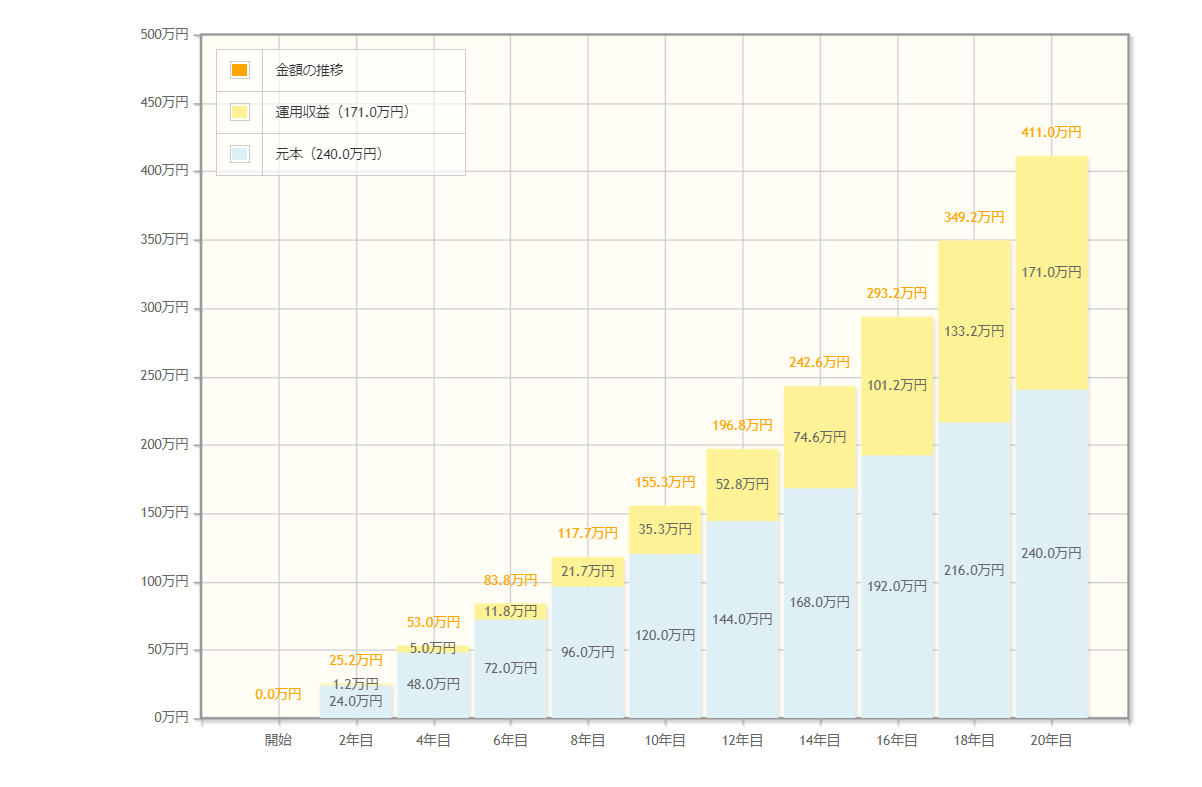

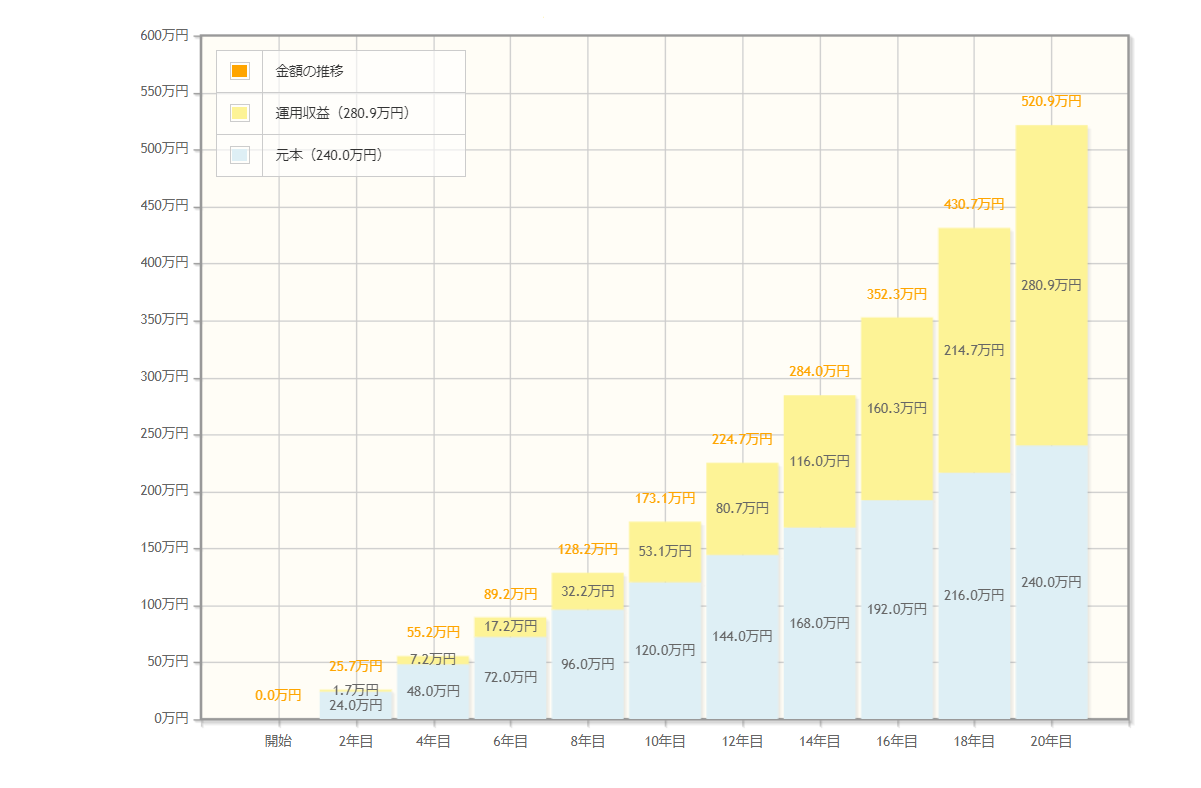

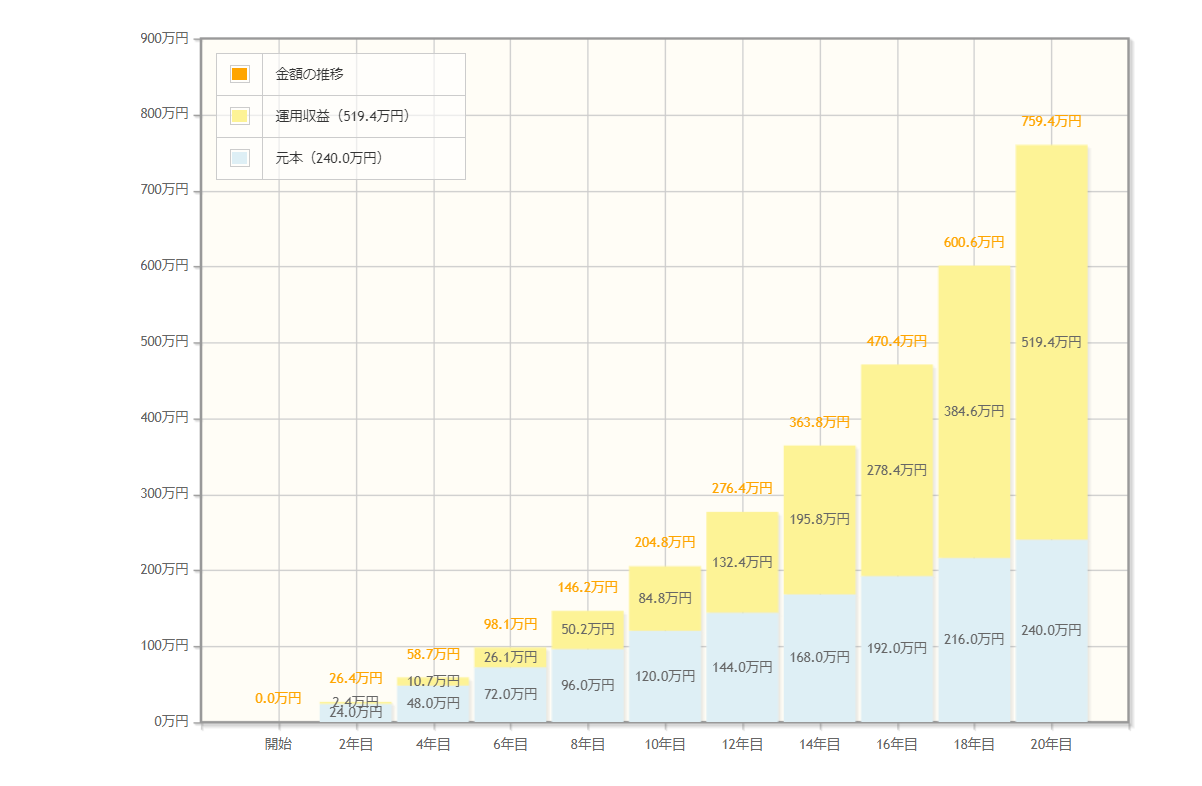

【運用するとこれだけ差がつく】

月10,000円を20年積み立てた場合

積立金額と運用成果

(想定利回り1%)

(想定利回り3%)

(想定利回り5%)

(想定利回り7%)

(想定利回り10%)

72の法則を知ると定期預金をやめたくなる

手元にお金が2倍になるにはどれくらいの期間がかかるかを計算する、「72の法則」という計算式があります。

これは金利(リターン)と年数を掛け合わせた数字が72になるという法則です。

たとえば、金利が1%の投資で運用したとしたら、お金が2倍になるには72年かかります。

また、10年で2倍にするには、7.2%の金利(リターン)が必要ということになります。

かつて日本でも、7%もの金利の金融商品があり、10年あれば2倍になった高金利時代もありました。

ただし、現在の定期預金の金利は期間1年で0.002%(三井住友銀行:大口定期(1,000万円以上の標準金利)2023年3月6日現在)です。

2倍になるにはなんと、36,000年かかる計算です。

お金を貯めることからはじめて増やすまでは一連の流れです。

お金を貯める目的を持ち、貯めたお金を効率よく増やしていく。

そのために投資が必要です。

投資をせずしてお金を増やすことは難しい時代なのです。

【72の法則】

72 ×金利(%) =資産が倍になるのに必要な年数

理想的な支出配分や家計のムダを洗い出す方法とは?

そのお金は消費?浪費?それとも投資?

お金の使い方は「消費」「浪費」「投資」の大きく3つに分かれます。

「消費」とは、生活する上で避けられない支出です。

家賃、食費、光熱費、通信費、医療費、税金の支払いなどがあたります。

「浪費」は、娯楽や趣味など、必ずしも必要とは限らない支払いを指します。

たとえば、ゲームやギャンブル、他にも衝動買いして着ない洋服、月会費だけ払い続けているスポーツクラブなども含まれます。

「ゲームは気分転換に必要」「スポーツクラブは健康維持のために必要」などと浪費の自覚なく払う人もいます。

「投資」は、将来利益を得ることを目的とした支出です。

資格取得のための勉強代、習い事、ビジネス書を読むなど、自分の価値を高めるためのスキルアップも投資といえます。

ただし、資格取得や習い事といっても、闇雲にすればいいわけではなく、将来を見据えて資産になりそうなものを選ぶことも重要です。

投資のつもりが浪費になる場合もありますので、要注意です。

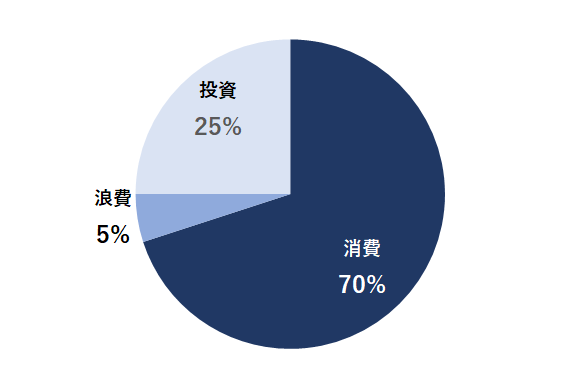

「消費」「浪費」「投資」それぞれの配分は?

理想的な支出の配分

お金の使い方を明らかにすることで無駄遣いを減らすことができます。

収入の4分の1は自己投資に回すことが大切です。

支出の配分については、概ね円グラフのように考えておくと良いでしょう。

消費は生活する上で必要な経費なので仕方がありませんが、浪費の割合は、できればゼロにしたいところです。

趣味や娯楽は日々の楽しみやストレス解消になる場合もありますが、できるだけ減らそうと意識することが大切です。

投資の割合は将来の生活に大きな影響与える必要経費として、最低でも2割はキープできるようにするのが理想的です。

「いくら使った」より「何に使った」

消費(使ったお金=価値)

生きていくために必要な支出で、他に代替のない、払った分の価値相当に値するものをいいます。

最低限、減らすことができない出費のことです。

浪費(使ったお金>価値)

必要のない無駄な支出のことで、払ったお金よりも将来に渡って得る利益・メリットが少ない支出のことをいいます。

これらの支出は無くすことが理想的です。

投資(使ったお金<得られる価値)

自分への投資として必要な支出で、一時的にマイナス収支になったとしても、将来的にはプラスに転じる可能性が高い出費のことをいいます。

お金を貯めるには「先取り」をする

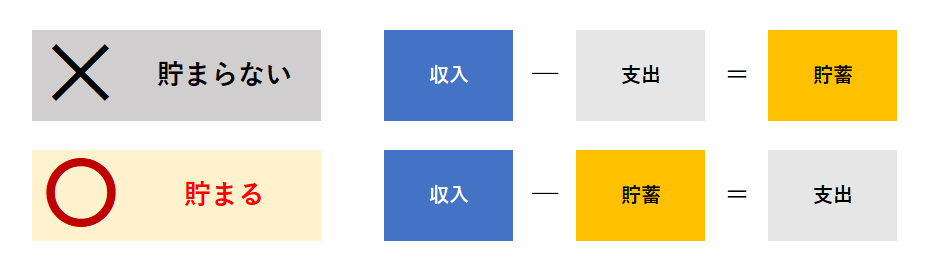

給料が残ったら貯蓄に回そうと考える人がいますが、お金を貯めるためには「先に貯める分を引いて残りで生活する」ことが大切です。

つまり「収入−生活費=貯蓄」ではなく「収入−貯蓄=生活費」なのです。

また、給料が増えた場合に貯蓄や投資に回すお金は、「定額」ではなく「定率」で貯めることが必要です。

増えた分からも無駄なく残すことで、お金が貯まっていくのです。

逆もまた然りなので、定率を意識することが重要です。

家計の無駄を見直すだけで、お金は増えていきます。

まずはこれまで使っていたお金の内訳を知ることから始めてみましょう。

【お金が貯まる仕組み】

【月々の収入】

先取り貯蓄にオススメの貯蓄「自動積立定期預金」「給与天引きの財形貯蓄」「社内預金」など、毎月決まった日に決まった額を先に別にすることでお金が貯まります。

資産をどんどん増やす重要ポイントはお金の流れと資産の把握!

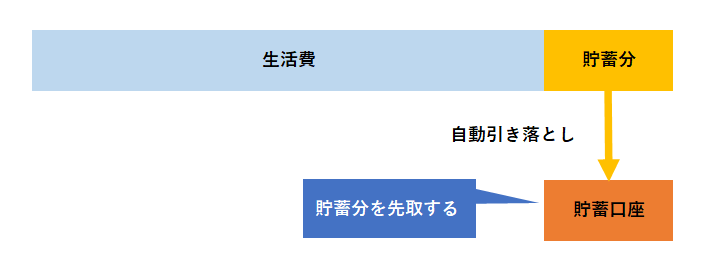

家計簿をつけることで生活を知ることができる

お金を貯めたい人にとって、家計簿をつけることは必須です。

家計簿をつけることで、自身の生活を知ることができます。

収入に対してどんな出費をしているのか、無駄なものにお金を使っていないかを客観視できるのです。

家計簿は収入と支出をつけることからはじまります。

重要なのは、支出の内容を把握することです。

まずは支出を「住居費」「食費」「保険料」「交際費」など大きく10費目ほどに振り分けます。

ここでポイントなのが、これらをさらに「固定費」と「変動費」に分けることです。

【生活費の内訳】

<固定費>

生活する上で必ず発生する一定額の支出

住宅費、光熱費、通信費、保険料など

<変動費>

行動の頻度や度合い、何を選択するかによって変わる定額ではない支出

食費、日用品、娯楽費、交際費など

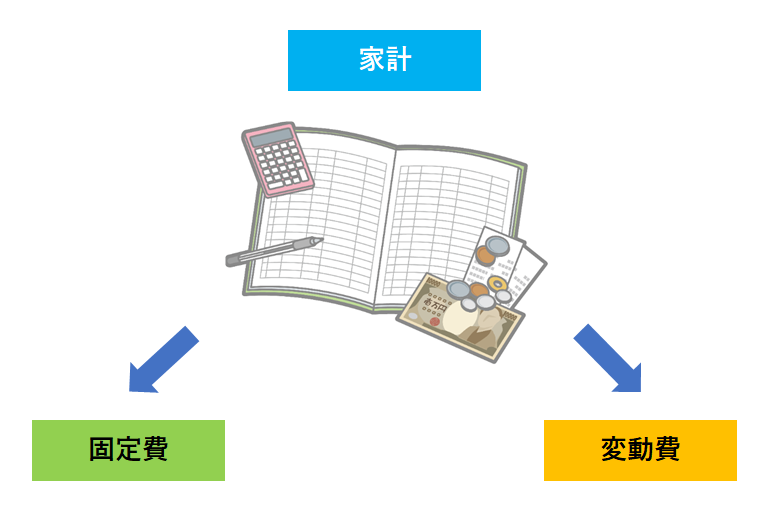

固定費と変動費はどちらを削ると効果的か

節約というと、大半の人が最初にすることは、外食を減らしたり、買い物を控えたり、「変動費」に目を向けることが多いと思います。

変動費はさまざまな工夫で抑えることができるので、節約の効果が直ちに現れるというメリットがあります。

ただ、変動費は、見直しても一過性のものなので、実は見直しが必要なのは「固定費」です。

たとえば、住宅関連費には、家賃や住宅ローン、税金などが含まれます。

家賃は手取り月収の25%までが理想的です。

大きくオーバーしている場合は、引っ越しなども視野に入れる必要があります。

また、住宅ローンについても金融機関に相談し、今よりも金利が下がるようであれば借り換えをしましょう。

長期で見ると数百万円の削減ができることもあります。

そして多くの人が加入している保険ですが、保険会社に勧められるまま、必要以上に高額な保険に加入していることがあります。

また、ライフステージの変化によって見直しが必要になることもあります。

保険の見直しを必ずすることをオススメします。

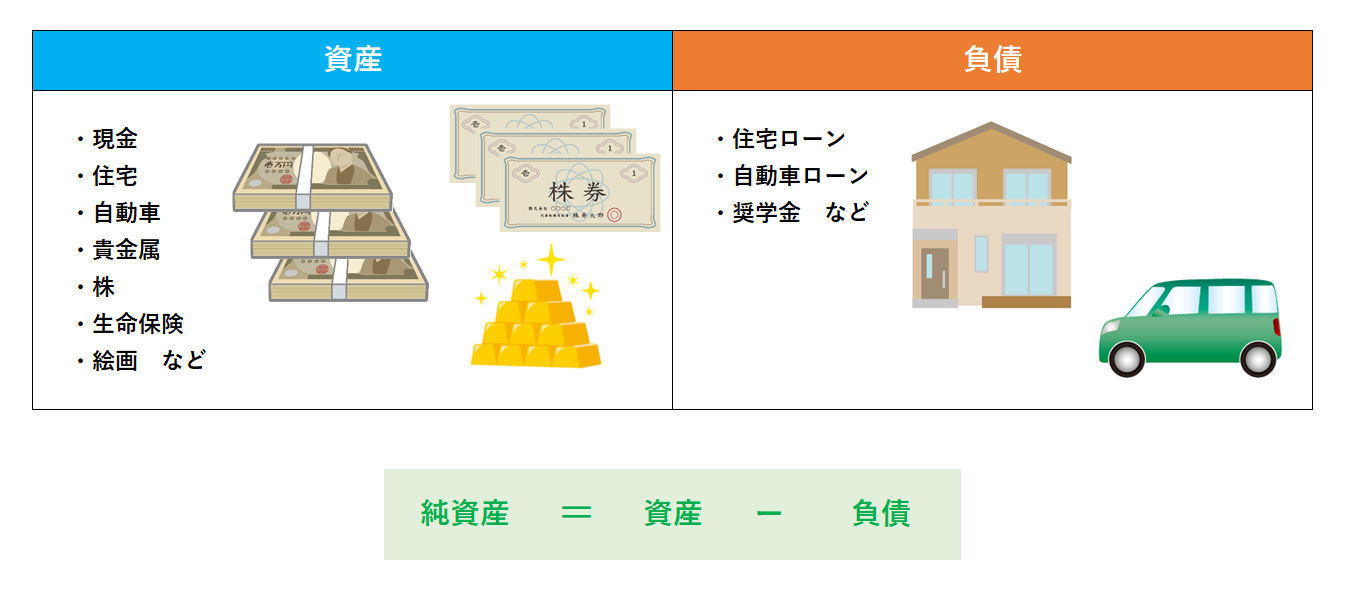

現在の資産がどれだけあるかは負債と合わせて考える

家計簿でお金の流れを把握したら、次は資産の把握です。

資産は大きく2つに分かれます。

1つは現金化した際の価値となる「資産」、もう一つは住宅ローンや車をローンで払っている場合の「負債」です。

資産のうち、自動車、生命保険、株などは売却した場合の返戻金で考えます。

そして、資産から負債を引いた残りが「純資産」となります。

お金を増やしたいのであれば純資産増やしていくことが重要です。

負債のことまで気にかけない場合が多いのですが、改めて把握することが負債を意識し、それ以上増やさないように心がけるきっかけとなることでしょう。

まずは、お金の流れを知ること、そして生活パターンを再度確認し、無駄なところは見直し、現時点での資産と負債を把握することで資産はどんどん増えていくようになるのです。

【必要なのは「純資産」を増やすこと】

メリットが多いキャッシュレス決済を上手に活用!

時代は現金主義からキャッシュレスへ

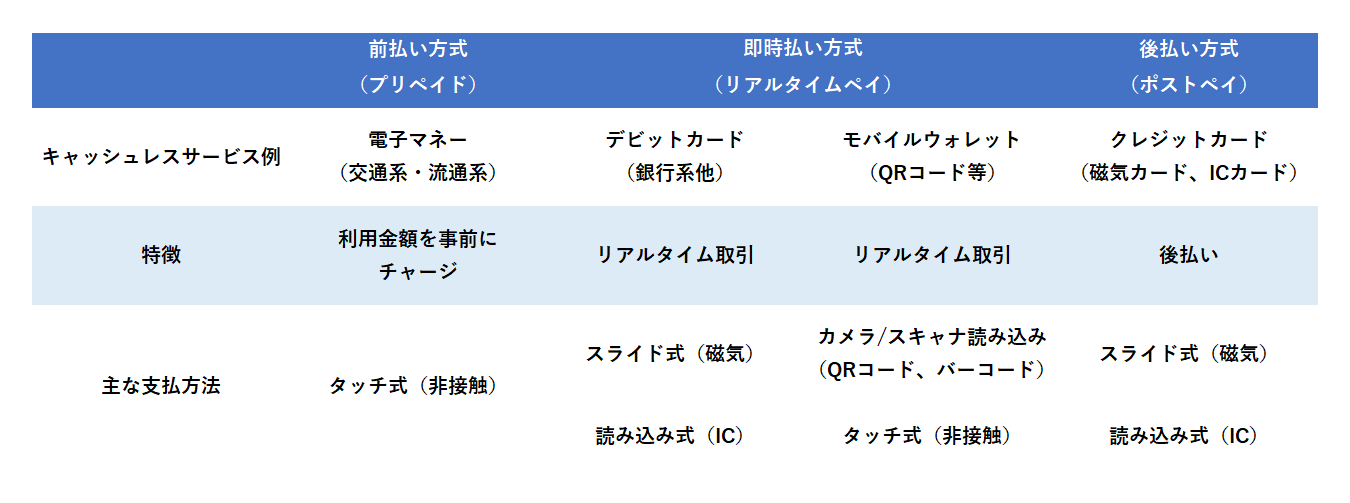

キャッシュレス決済は、日本でも以前から活用されてきました。

たとえば、クレジットカードとデビットカードをはじめとする銀行口座と連携した決済方法は、キャッシュレス決済の草分けといえます。

また、電車に乗るときに使うSuicaやICOCAなどの電子マネーもキャッシュレス決済となります。

しかし、日本のキャッシュレス決済の比率は、2019年時点でわずか2割程度にとどまっており、世界トップクラスといわれる韓国が9割超であるのと比べると、キャッシュレス後進国と呼ばざるを得ない状況でした。

2019年10月から消費税が10%に引き上げられたのと同時に景気対策として「キャッシュレス・消費者還元事業」が政府主導により、2020年6月まで行われました。

この事業は、消費税増税による消費減退を食い止めるために、2%あるいは5%キャッシュ(ポイント)バックすることにより消費活動を継続させることを目的とするとともに、経済産業省が策定した「キャッシュレス・ビジョン」に沿い、当時20%程度しかなかったキャッシュレス決済利用率を、2025年までに40%まで引き上げるための足がかりにしたいという目的もあったのです。

【キャッシュレス決済の主な形態】

キャッシュレス決済の活用が拡大

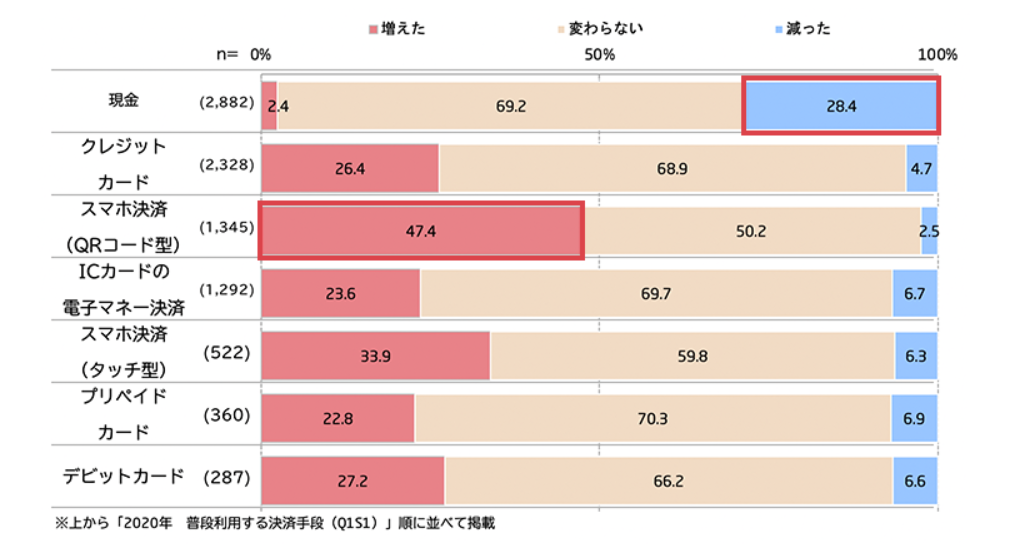

2019年当初は、ポイント還元目的にキャッシュレス決済を活用した人が多く、若者を中心に利用が広がっていましたが、新型コロナウィルスが蔓延した2020年4月以降は、現金の受け渡しによる接触を回避できる手段として、キャッシュレス決済が活用され始めました。

キャッシュレス決済では、カードやQRコードなど、通信を介して決済を行えるため、財布から小銭を取り出したり、お釣りを受け取ったりする際の接触による感染拡大を回避できるというメリットが注目されてきたということです。

特筆すべき事は、今までキャッシュレスに疎いといわれてきた中高年世代も、感染防止という観点からキャッシュレスを活用するになったことでしょう。

【コロナ禍における支払方法の変化】

出典:NECソリューションイノベータ「2020年版 一般消費者におけるキャッシュレス利用実態調査レポート」

新型コロナウイルスにより、 スマホ決済(QRコード型)の利用頻度が最も増加し、現金の利用頻度が減少していることが分かります。

キャッシュレスはポイントが貯まる

消費者還元事業が終了したとはいえ、キャッシュレス決済には引き続き、ポイント還元が受けられるサービスが存在しています。

ポイント大幅還元キャンペーンで一気に利用者を増加させたPayPay(ペイペイ)では、ひと頃のような高還元率ではありませんが、通常で0.5ポイントのポイント還元がありますし、条件によっては最高2.5%の還元が受けられるようになっています。

このように、キャッシュレス決済では、現金決済では得られないポイント還元というサービスを受けることができるのと同時に、現在コロナ禍の感染拡大防止対策ともなるので、積極的に利用するメリットは大きいといえるでしょう。

ライフステージの状況変化での生命保険の見直しでお金は貯まる!

家族構成によって必要な保障額は異なる

日本は生命保険大国であり、およそ90%の世帯が何らかの保険に加入しています。

死亡や高度障害への備えを目的とする保険が大半ですが、現在加入している保険は本当に必要なものでしょうか?

必要以上に高い保険に加入している場合、生活費を圧迫してしまっていることもあります。

不要な保険を見直すことによって、余ったお金を貯蓄に回すことが可能となります。

日本ではほとんどの人が厚生年金や共済年金、国民年金などの公的年金に加入しており、万一の際には遺族年金が支給されます。

このような公的保障制度を念頭に置き、まずは現在加入している保険の保障内容が自分に適しているのかどうかを見てみましょう。

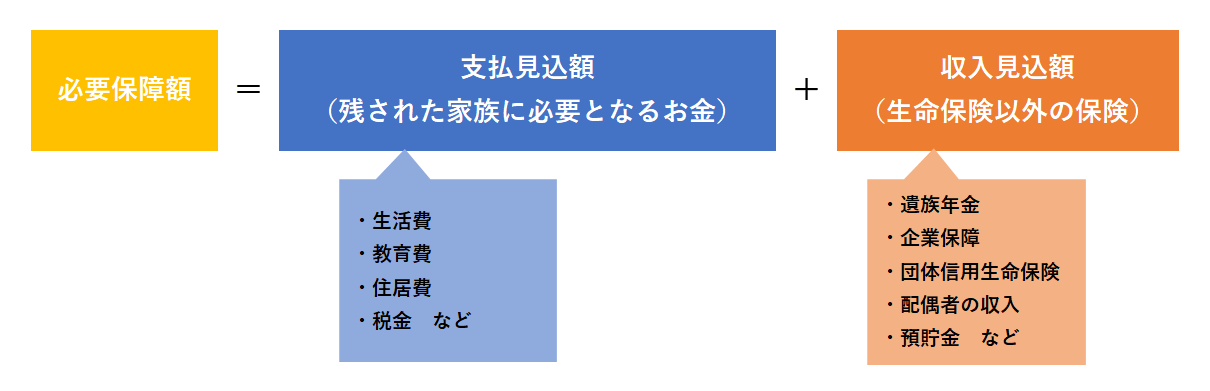

そもそも生命保険とは、「被保険者(保険の対象になる人)に万一のことがあったときに残された家族の生活を保障するために加入するもの」です。

たとえば、共働きの夫婦か専業主婦か、子どもがいる場合、子どもがいない場合など、家族形態によって必要となる生活費は異なりますので、それぞれ必要保障額を算出することが必要です。

子どもが成人しているか、就学中かによっても変わります。

子どもの成長は、保険の必要保障額を見直すチャンスといえます。

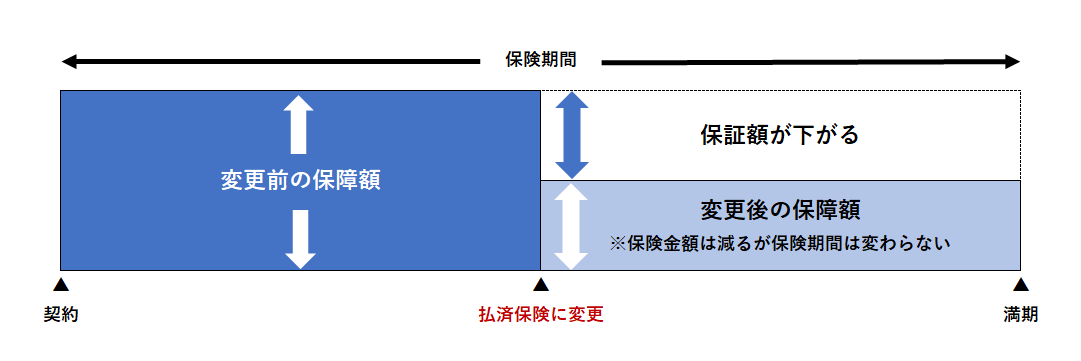

子どもが独立した後、加入している保険を払済保険に変更すれば、それ以降の支払いを停止することもできます。

払済保険とは、契約中の保険を解約せずに支払いをストップし、保証額を下げた保険に変更するシステムです。

マイホームを購入するときに加入することが多い団体信用生命保険は、住宅ローンの契約者が返済中に亡くなったり、高度障害状態になったときに、残りの住宅ローンが全額弁済されるものです。

最近の団体信用生命保険には医療保障や特定疾病保障、就業不能保証などが付いているものもあるので、住宅ローンを利用している人は別途加入している生命保険の見直しができることもあります。

【生命保険を見直すタイミング】

【必要保証額の考え方】

【払済保険のしくみ】

※保険の種類によっては払い済みにできないものもある

不要な特約の見直しも必須

生命保険には、主契約の死亡保障以外にさまざまな特約をつけることができます。

たとえば、医療特約、障害特約、介護特約、定期特約の他、途中でお祝い金が受け取れるものもあります。

ただし、当然のことですが、特約が多くついていればいるほど、支払う保険料は高くなります。

それらの特約は本当に必要でしょうか?

判断するポイントをお伝えします。

まずは、生命保険とは別に単体で医療保険や障害保険に入っている場合、生命保険に医療特約、障害特約をつける必要はありません。

また、定期特約については、まだお金がかかる成人未満の子どもがいる家庭で、もしもの時のために付けていることが一般的ですが、子どもが既に独立している場合は不要な特約といえます。

保険はいざというときには十分な保障が受けられることが目的ですが、保障の重複や必要以上の保障額などの無駄を知ることで、家計の見直しにもなります。

保険は分かりづらいからこそ、勧められるがままにあれこれ特約をつけるのではなく、適宜ライフステージの状況によって見直すことが必要です。

今すぐ行動を!資産運用で夢を叶えよう!

この記事では、お金を貯める技術を身につけることの大切さについてご紹介しました。

しかし、単にお金を貯めるだけでは、将来の不安や物価上昇によって貯金の価値が下がってしまうことがあります。

そこで、あなたが貯めたお金を活かし、より良い未来を実現するために、資産運用に取り組んでみませんか?

株式や投資信託など、資産運用にはさまざまな方法があります。

初めての方には難しいと感じるかもしれませんが、投資に必要な知識や情報を手に入れることで、安定した収益を得ることができるようになります。

また、資産運用によって、将来の夢や目標を叶えるための資金を準備することもできます。

あなたも、今すぐ行動を起こして、資産運用に取り組んでみませんか?

将来の不安を取り除き、夢を叶えるための一歩を踏み出しましょう。

コメント