投資を始める前には、ライフデザインと資金管理の基本を考えることが重要です。

お金を増やすことに焦点を置く前に、自分の人生設計や将来のビジョンを見据え、お金をどう使っていきたいのかを考えることが大切です。

また、投資に必要な資金の確保や、リスクをコントロールするための予算作りも必要です。

本記事では、投資を始める前にやるべきこととして、ライフデザインや資金管理の基本について解説していきます。

現在と将来の人生を考える

早いうちから将来設計をイメージする

近年、投資型金融商品の非課税制度が充実してきているのは、自分でしっかり資産形成を行うことが示唆されているからです。

投資も身近な資産形成の一つとしてとらえ、そのために適切な知識や情報を得ることがますます求められています。

老後資金のみならず、それより先にやってくる教育資金や住宅資金、車購入など、将来必要となる金額と時期に合わせて、自分で金融商品を選択し、運用していく必要があります。

「あのとき、こうしておけば…」とならないためにも、日々の生活の充実だけではなく長期的な将来設計をイメージして、マネープランをしっかり考えてみましょう。

さまざまな角度から人生を思い描く

人それぞれ暮らし方や働き方、家族のあり方、価値観、抱く夢も多様化しています。

長い旅にたとえられる人生。

ライフステージの分かれ道や曲がり角を自分や家族が安心して通過できるように、人生のこれからを思い描いてみましょう。

一生暮らすのに必要な生活費や三大支出の総額はいくら?

長生きすればお金もかかる

人の一生には、どれだけのお金が必要なのでしょうか?

ある銀行の調査では、生涯で必要なお金は1世帯あたり3億円くらいにもなるそうです。

これは65歳までに1億9,000万円が必要で、65歳以降にゆとりある生活を送るために1億1,000万円、合計で3億円という計算です。

この金額は家庭によっても異なりますし、家族構成によっても変わります。

とはいえ、老後まで含めると最低でも1億円、場合によってはそれ以上の金額がかかることは必須です。

また、現代は医療技術の進歩、食生活の改善などにより、長生きする可能性が高くなっています。

そのため、手元のお金は多ければ多いほど安心です。

人生の3大支出にどのくらいかかるのか

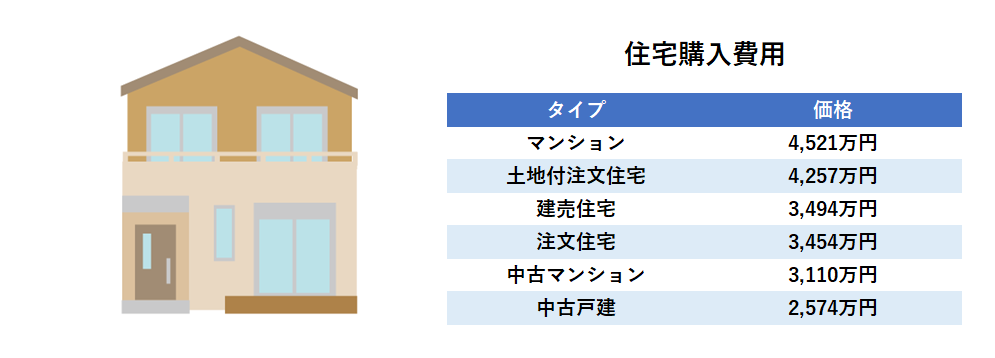

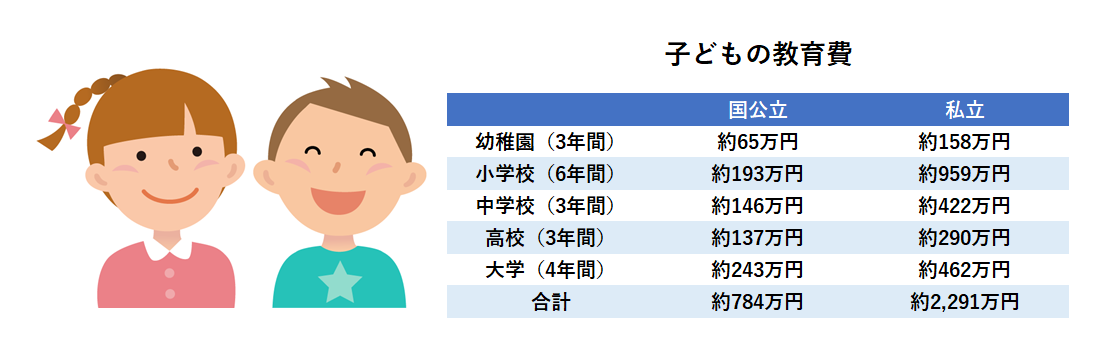

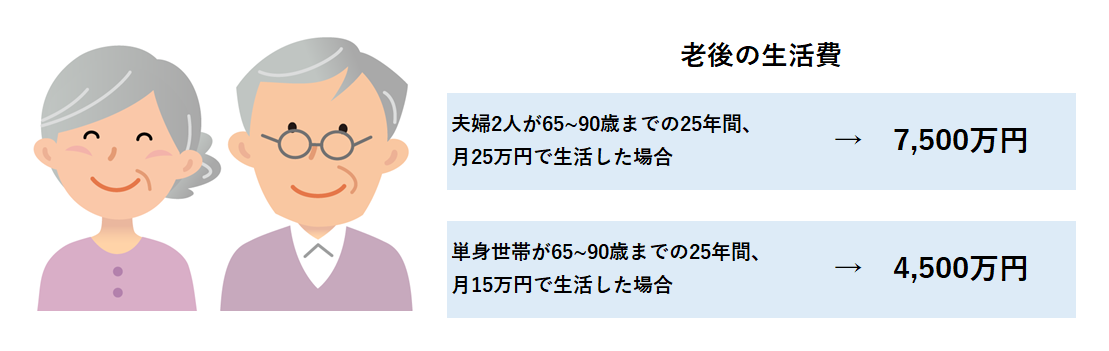

大きな費用がかかることから「人生3大支出」といわれているのが、住宅費、子どもの教育費、老後の生活費です。

住宅費も教育費も、一般的には数千万円かかるといわれています。

さらに、老後の生活に必要なお金も忘れてはいけません。

また、日本では生命保険に加入する人が多く、毎月2万円の保険料を30年払うとすると720万円もの支出となります。

結婚や出産など、人生の大きなイベントにおいては、まとまった金額が必要となります。

そのためには、目標を決めてお金を準備することが大切です。

住宅

出典:住宅金融支援機構「2019年度 フラット35利用者調査」より(所要資金=物件価格として)

住宅ローンは借りる額も数千万円におよび、返済も長期になることがほとんどです。

住宅ローンの組み方ひとつで、老後を脅かす“危ない資金計画”になることもあります。

定年退職までに完済できるのか、または退職金で完済できるのか早めに確認するようにしましょう。

教育

出典:文部科学省「平成30年度子供の学習費調査」、「国立大学等の授業料その他の費用に関する省令」、「私立大学等の令和元年度入学者に係る学生納付金等調査結果について」

教育費のピーク高校卒業後の進学時です。

専門学校や私立大学では年間100万円以上の支出になります。

児童手当を使わずに貯め続けると約200万円確保できます。

資金が足りない場合は、子どもが奨学金を借りるのではなく親が教育ローンを借りる検討をするのが望まれます。

老後

老後資金をいくら準備するかは受給できる年金額次第です。

公的年金だけで生活できれば多額の資金がなくても心配ありません。

年金生活を想定した収支を試算して足りなければ「支出を減らす」「新たな収入を得る」など対策を検討する必要があります。

貯めるだけなく増やすことが大切

このように、一生かかる生活費の総額を考えてみると、これまで労働した分の収入を預貯金だけで運用していてはとても追いつかない金額であることがわかります。

そこで、資産を運用する、つまり「お金に働いてもらう」ことが必要となるのです。

資産運用とは、株式や債券、外国為替、不動産、金など、自身が保有する資産をさまざまな金融商品に変えて運用することで、配当や利息、売却益などで増やしていくことです。

生活するにはとにかくお金がかかります。

さらに家族が増えれば、ますますお金は必要になりますが、この超低金利の時代では預貯金だけでは貯まるスピードは限られてきます。

項目ごとに予算を組み、資産運用で増やすことを前提に資金作りに取り組むことを考えましょう。

お金を増やすチャンスを逃さない! お金を貯めるタイミングはいつ?

独身の間にお金を貯める習慣をつける

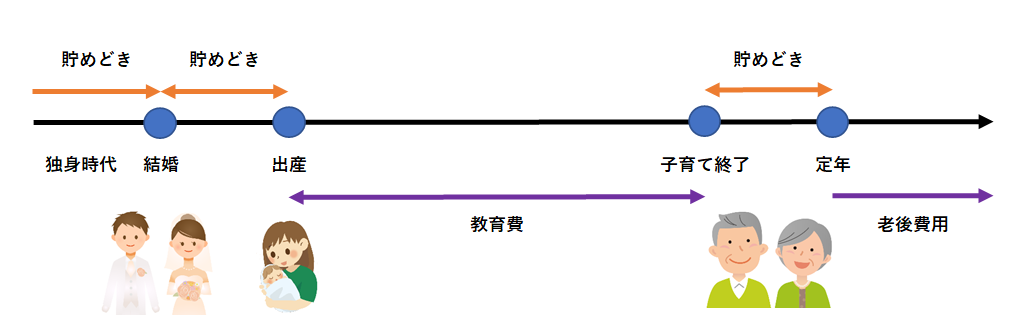

人の一生にはお金を貯めやすい時期が3度あるといわれています。

そのタイミングを逃さずにお金を貯めることが大切です。

この「貯めどき」をどのように過ごすかによって、将来の貯蓄額には大きな差がつきます。

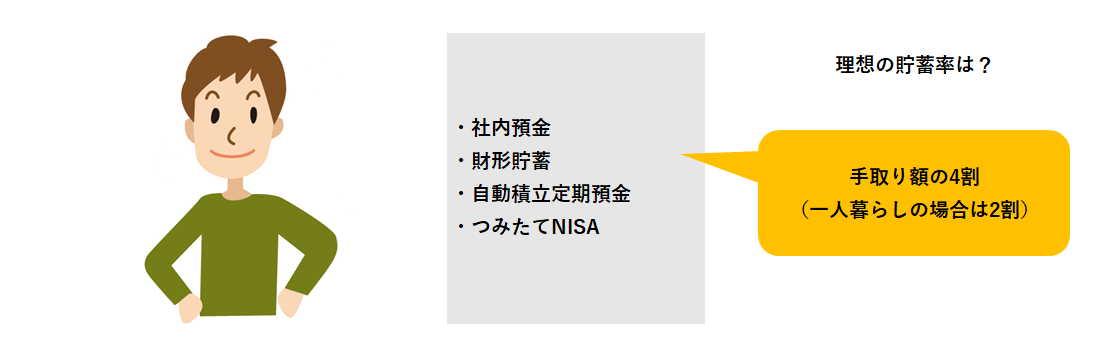

まず、初めのタイミングは、働き始めてから結婚するまでの独身の期間です。

大半の人にとって独身時代は自分のためにお金が使える時期です。

特に実家暮らしの場合は、家賃がかからないというメリットがあり、お金を貯めやすい時期といえます。

人によっては趣味にお金をかけたり、女性であれば美容にお金を使ったりと自己投資にお金をかける時期ですが、お金を貯めたい人にとっては無駄に過ごしてはいけない時期です。

貯める習慣を身に付ける時期でもあります。

夫婦の収入をすべて生活費としない

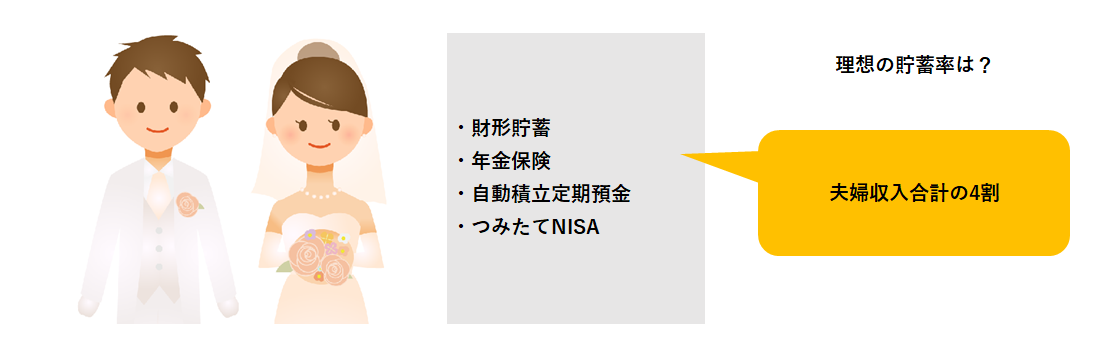

結婚しても共働きの夫婦が多い今の時代では、子どもができるまでが第2の貯めどきです。

夫婦2人の収入があると、出費も多くなりがちです。

たとえば、夫の給料だけで生活することにし、妻の給料は貯蓄に回すなど、「夫婦2人分の収入=生活費」にしないようにすることをオススメします。

子どもができれば当然出費は増えますが、貯蓄の習慣は継続することが重要です。

教育費で一番お金がかかるのは、大学進学以降の18歳から21歳までの間です。

それまでに目標を決めて貯蓄する必要があります。

少額でも構わないので継続することを心がけるようにしましょう。

定年直前は老後を意識する

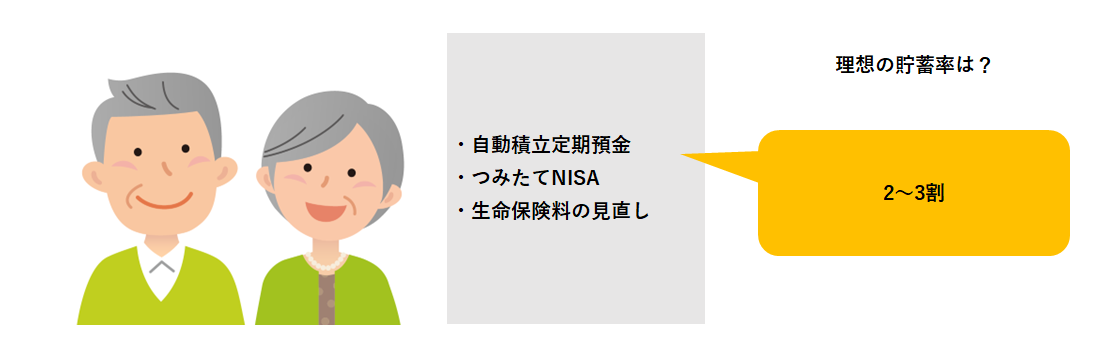

お金が貯められる3度目のチャンスは、ズバリ定年直前です。

多くの家庭では子育てが一段落し、教育費がかからなくなることで金銭的にも余裕ができている時期となります。

この時期は定年後(老後)を見据え、お金を貯める最後のチャンスといえるでしょう。

それまでは教育費のために貯蓄をしていた家庭も、自身の老後のための資金作りが必要となります。

会社員であれば定年退職するまでの期間が勝負です。

定年後は収入が年金のみとなる人も多いでしょう。

その年金も、これからの時代は受給できる年齢が先送りになり、さらに受給額も目減りすることが予想されます。

お金を貯める最後のチャンスで。この時期を逃さないようにしたいところです。

では、それぞれのタイミングでどれくらい貯蓄すれば良いのでしょうか。

まず、独身時代ですが、実家にいる場合、手取りの4割、一人暮らしの場合であれば、2割を貯蓄することを目標にしましょう。

夫婦共々働きの場合は妻の大半の収入は貯蓄に回し、子育てが始まっても1割から2割は貯めるようにします。

そして子育てが終了したら夫の収入から2割から3割、可能であれば妻もパートに出ることで老後資金作りをしましょう。

夫婦の場合はお互いの協力が必須です。

まずは毎月の貯蓄額を先取りし、目的を持つことが大切です。

人生でお金を貯めるタイミング

お金をの貯めどきは3回あります。

「独身時代」「結婚から出産まで」「定年直前」です。

タイミング別お金の貯め方

独身時代

流動性があるものを中心に運用します。

結婚から出産まで

夫婦共有の口座を作り管理します。

定年直前

保険の見直しなどを行います。

老後の資金対策は早めが肝心! 老後の生活に必要な資金はどのくらい?

人生100年時代の準備は大丈夫か

2019年6月、人生100年時代を見据えた資産形成を促す報告が金融庁から発表されました。

この報告で、95歳まで生きるには夫婦で約2,000万円の金融資産の取り崩しが必要になり、現行の公的年金制度に頼った生活設計だけでは資金不足に陥る可能性があるとして、長期・分散型の資産運用の重要性が示されました。

その後、金融担当大臣から「一定の前提で単純な試算を示しただけであり、そうではない人も多くいる」との釈明がありましたが、現実的に、一定の蓄えがないことには自分が望むよ

うな生活が成り立っていかないということになるかもしれません。

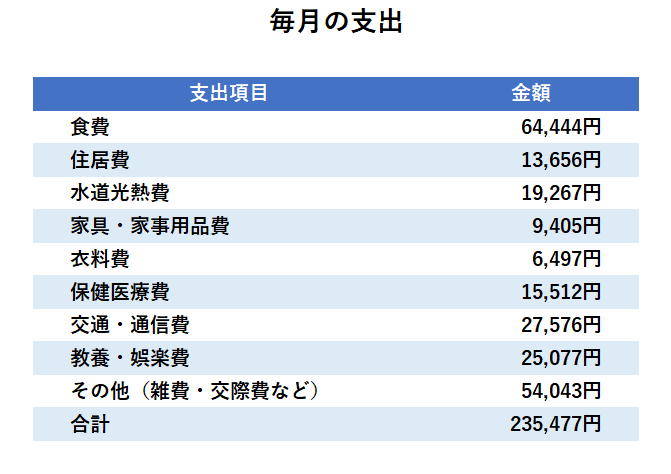

実際、老後に必要なお金はどれくらいなのでしょうか。

老後の収入を年金でまかなうのは難しい

総務省が発表している家計調査によると夫65歳以上、妻60歳以上の夫婦のみの無職世帯においては、公的年金による収入が1カ月当たり約19万円で、支出が1カ月当たり約23.5万円となっています。

つまり、公的年金等の収入で考えると、90歳までの25年間で約1,350万円の不足が発生することになります。

このような状況から、各自で貯蓄や資産の運用など年金以外の収入を確保する必要があるといえるのです。

【老後の生活に必要なお金】

<収入>

夫婦2人で毎月受け取る公的年金 : 平均19万円

<支出>

出典:総務省「家計調査<用途分類>1世帯当たり年平均1か月間の収入と支出 (高齢者のいる世帯)世帯主の就業状態別」(2017年)<夫65歳以上、妻60歳以上の夫婦のみの無職世帯>

年金をあてにせず各自で備えることが必要

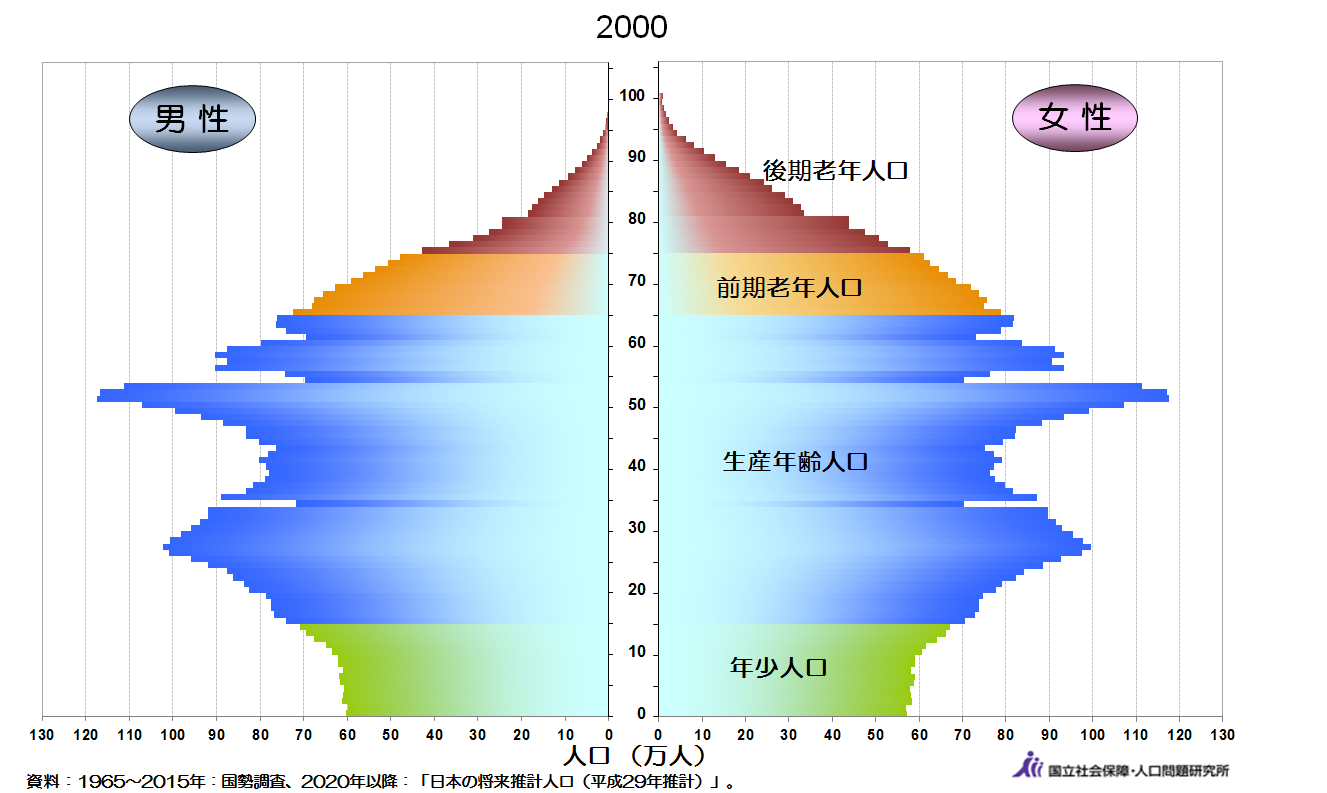

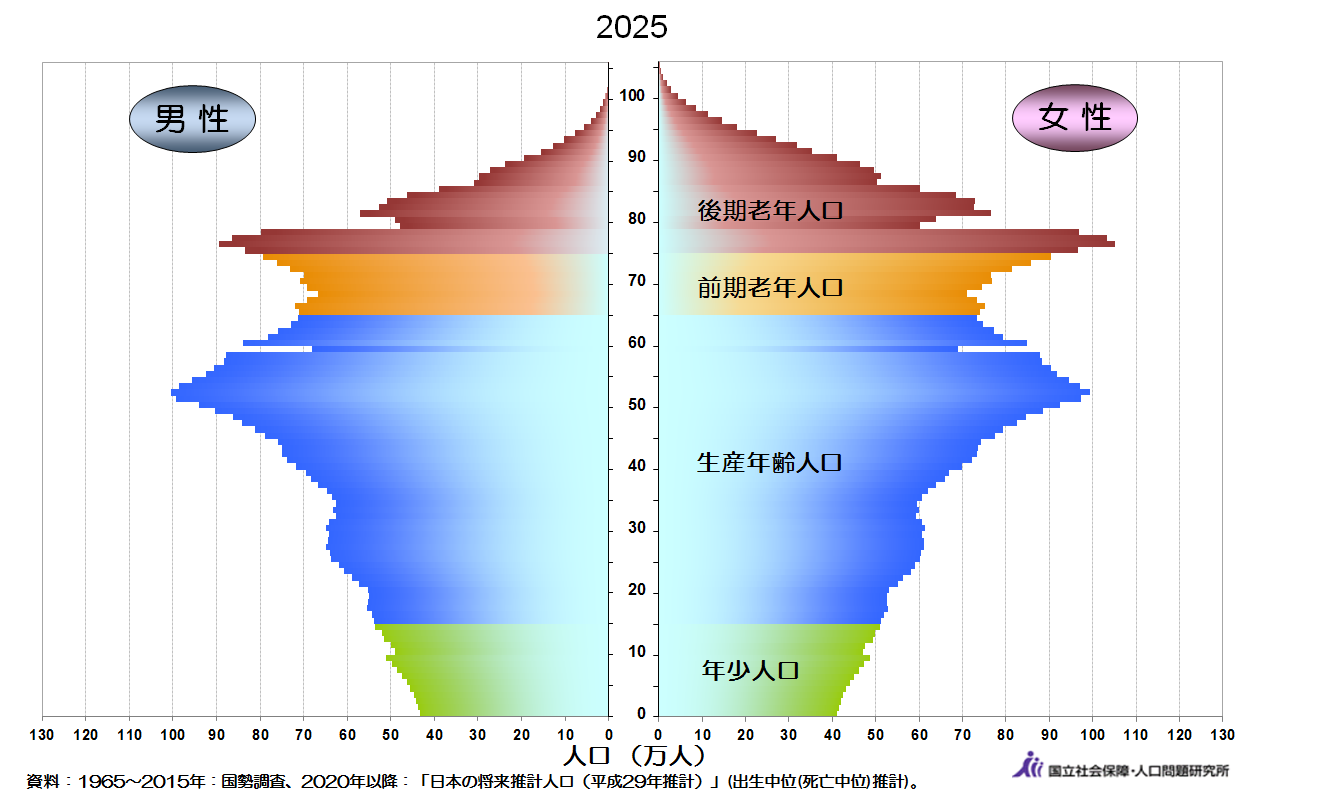

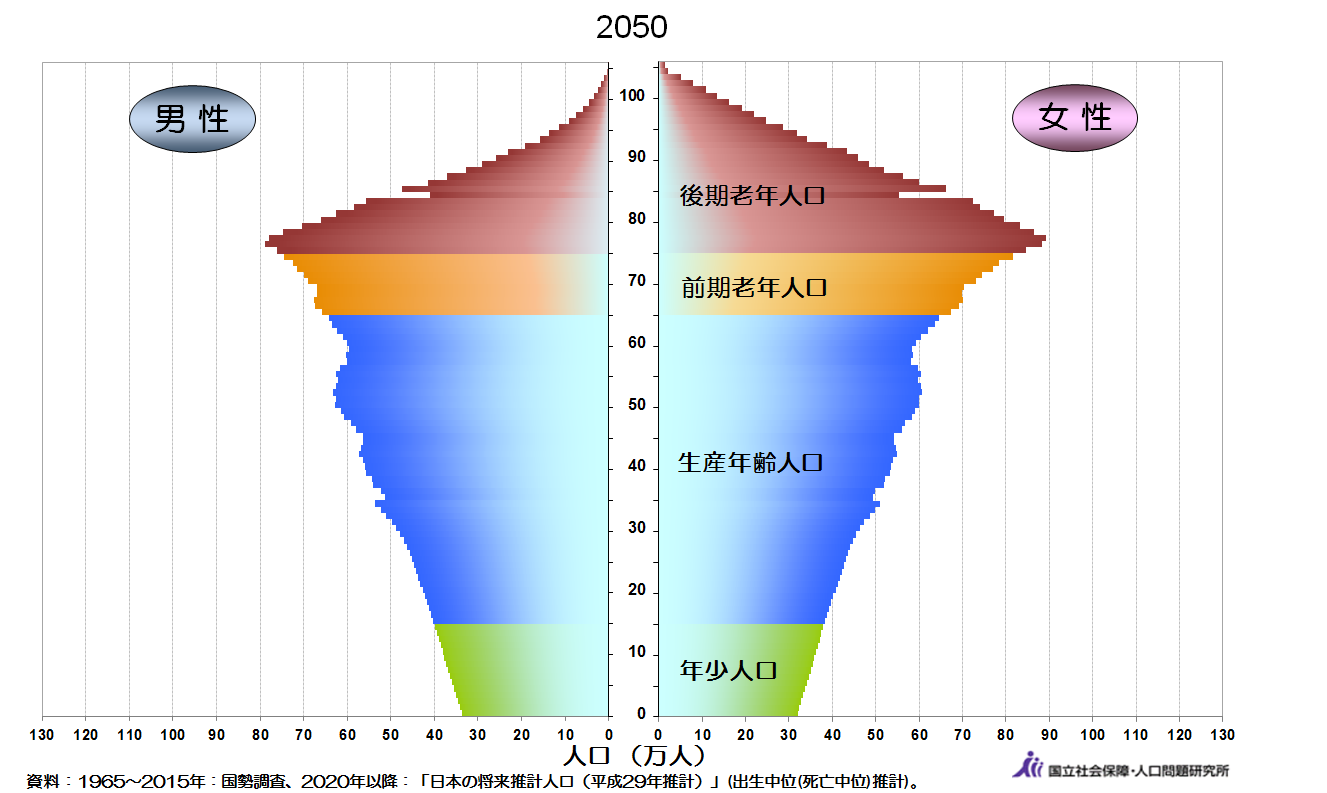

総務省が公表した2019年10月1日現在の人口推計で、日本の総人口は前年に比べ48万7,000人の減少という結果が発表されました。

これは9年連続の減少で、中でも15歳~64歳の割合は59.5%と1950年以降で過去最低となり、65歳以上の人口は3,588万5千人で全体の28.4%で過去最高となっています。

日本の公的年金制度は、「賦課方式」と呼ばれる、現役世代が年金受給世代を支えるしくみになっています。

今後、ますます人口減少と高齢化が進むと予想されている中で、現役世代が減少し、年金受給者の比率が上がっている現在の日本の構造では、将来の保険料負担の増加や年金の削減が必至となります。

今までのように老後資金を公的年金だけに頼るということは難しくなり、老後の収支を自助努力で計画しなければならない状況となることが予想されるのです。

【年金を支える現役世代はどんどん減っている】

出典:国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」

自分に合った投資法を見つけ、豊かな未来を手に入れよう!

今回ご紹介したライフデザインや資金管理の基本を抑えた上で、自分に合った投資法を見つけ、資産運用に取り組んでみてください。

投資はリスクも伴いますが、それをコントロールすることで将来の豊かなライフスタイルを手に入れることができます。

自分自身が望む未来を描き、そこに必要な資金を確保するために、今から資産運用に取り組んでみましょう。自分に合った投資法を選ぶことで、より確かな投資の成果を得ることができるはずです。

コメント